Thưa Anh/Chị Ban Biên Tập !

Chào Anh Angelos !

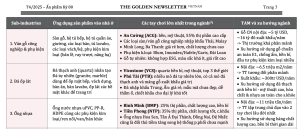

Tôi đang quan tâm đến NCT, nhưng do năng lực hiểu biết còn hạn chế nên tôi rất mong Anh/Chị đóng góp giúp tôi về Case này.

Trước tiên cho tôi xin mạn phép nói những gì mình biết về NCT:

1. Tôi khá ấn tượng về NCT về việc trả cổ tức cho cổ đông hiện hữu (90% bằng tiền mặt mỗi năm)

2. Xét đến các tiêu chí như ROIC, tăng trưởng VCSH, EPS, BVPS, doanh thu, lợi nhuận và dòng tiền tôi thấy rất ấn tượng với chỉ số ROIC. Song, ngoài chỉ tiêu ROIC ra thì tôi thấy các chỉ tiêu khác đang đi ngang hoặc giảm trong 2 năm 2016 & 2017 (Nếu năm 2018 hoàn thành kế hoạch như đã đề ra thì từ năm 2016 – 2018 doanh thu và lợi nhuận bắt đầu giảm dần). Xét về tốc độ tăng trưởng của 7 chỉ tiêu nêu trên thì chỉ có ROIC duy trì ở mức cao trên 30%, còn các chỉ tiêu khác < 10% trong 2 năm 2016-2017.

Tôi cũng nhận thấy, Công ty có nắm giữ 10% cổ phần của ALS, ngoài ALS ra thì Công ty không mở rộng đầu tư mở rộng thêm nữa. điều này có thể giải thích tại sao những năm gần đây công ty thường đặt kế hoạch doanh thu và lợi nhuận đi ngang hoặc thấp hơn những năm trước đó.

Trên đây là những gì tôi được biết, mong Anh Chị có thể chia sẻ nhiều hơn và case này được không ạ (ví dụ : Công ty này còn gì hấp dẫn nữa không, thị trường hàng không đang tăng trưởng 2 con số, tại sao NCT tăng trưởng chỉ đạt 1 con số. So với các công ty cùng ngành thì NCT có xứng đáng cho chúng ta đầu tư hay không? Anh/Chị có quan tâm thêm công ty nào trong lĩnh vực hàng không, không ạ)

Rất mong nhận được ý kiến từ Anh Chị !

tôi là Nguyễn Đức!

Vâng xin chào anh Đức, tôi là Angelos xin trả lời câu hỏi này.

Thuở Tết đầu năm nay, chúng tôi có phát hành ấn phẩm đầu tư giá trị số VII, tháng 02.2018, bàn về những bài học sai lầm trong quá khứ mà chúng tôi cho là hữu ích vô cùng khi chia sẻ lại, trong đó có sai lầm của chính tôi ở case NCT giai đoạn 2015 – 2016, tôi xin trích lại ở đây:

“CTCP Dịch vụ hàng hóa Nội Bài (HOSE: NCT) , 2015-2016, Angelos

Sau một vài năm kinh nghiệm đầu tư, kết quả sinh lời của tôi đã tốt hơn rất nhiều, nhưng có vẻ như không sai lầm nào giống sai lầm nào cả. Vào năm 2015, với tỷ suất sinh lời khổng lồ nhờ vị thế độc quyền trong một lĩnh vực tăng trưởng cao, đơn giản, tôi bắt đầu chú ý đến CTCP Dịch vụ hàng hóa Nội Bài (“NCT”) khi công ty này vừa niêm yết trên sàn HOSE đầu năm ấy.

Rút kinh nghiệm từ trước, tôi đã nghiên cứu kĩ về ngành nghề logistics hàng không và lợi thế cạnh tranh của NCT. Tôi nhận thức được rủi ro khi CTCP Logistics Hàng Không (“ALS”) ra đời do Samsung muốn làm chủ chuỗi cung ứng của mình thay vì mua ngoài thông qua NCT như trước đây.

Song với định giá P/E bé hơn 10 lần trong khi tăng trưởng lợi nhuận hàng năm trên 20% và vị thế độc quyền không dễ dàng có được, tôi đã xem nhẹ rủi ro mà công ty ALS đem lại cũng như chưa nghiên cứu kĩ về đội ngũ lãnh đạo của NCT khi họ bắt đầu chuyển công tác sang ALS. Hơn nữa, tôi cũng xem nhẹ rủi ro phụ thuộc của NCT khi hơn 75% doanh thu của doanh nghiệp tập trung vào một khách hàng lớn là Samsung (sau này tôi đã tránh đáng kể các công ty cung cấp B2B mà phần lớn doanh số chỉ phụ thuộc vào một vài khách hàng lớn).

Tôi mua NCT giá ở vùng giá ~[110] (chưa trừ cổ tức tiền mặt những năm sau này), để rồi nhìn cổ phiếu này tăng lên [150] rồi giảm đột ngột xuống [100] vì kết quả kinh doanh quý tệ hại đầu tiên do ALS bắt đầu đi vào hoạt động, và dần dần chiếm phần lớn doanh thu của khách hàng Samsung từ NCT.

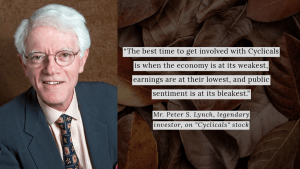

Tôi đã vướng một sai lầm kinh điển khi mua một cổ phiếu mà giá trị thực của nó giảm dần trong tương lai. Bất chấp kết quả kinh doanh quá khứ của một công ty có hấp dẫn đến đâu đi chăng nữa, như ngài Chris Davis đã từng nói: “Chúng tôi không bao giờ đầu tư vào một công ty mà chúng tôi tin rằng giá trị của nó sẽ thu hẹp trong tương lai.” Tôi tin rằng có khá nhiều nhà đầu tư giá trị thông minh vướng phải lỗi này. Đặc biệt khi họ có tư tưởng chú trọng vào các con số lợi nhuận trong quá khứ, bỏ qua các yếu tố định tính.

Trường hợp bị thu hẹp thị phần do cạnh tranh, và sự yếu kém của ban lãnh đạo tại CTCP Tàu cao tốc Superdong Kiên Giang (HOSE: SKG) và CTCP Ánh Dương Việt Nam (HOSE: VNS) là những trường hợp suy giảm nội tại điển hình mà nhiều cá nhân thường mắc phải. Khi đầu tư vào những công ty như vậy, thời gian sẽ làm xói mòn giá trị nội tại của chúng – và tất cả những gì một nhà đầu tư kiên nhẫn chờ đợi nhận lại, đáng buồn thay, là sự thất vọng não nề…”

Dù NCT gần đây có khai trương nhà kho mới để mở rộng công suất khai thác, tôi cho rằng việc khách hàng lớn nhất Samsung dần chuyển hẳn qua ALS và sự mở rộng công suất đáng kể của ACSV sẽ dần xói mòn biên lợi nhuận cao trước đây của NCT. Có thể nói, NCT là một “bẫy giá trị” (Value trap) kinh điển trên quan điểm của chúng tôi. Nhất thiết ta nên tránh hoàn toàn, hoặc vô cùng cẩn trọng với những doanh nghiệp phụ thuộc quá lớn vào 1,2 khách hàng B2B lớn và có biên lợi nhuận gộp quá cao đến mức dễ bị thu hẹp nếu có đối thủ cạnh tranh.

Hi vọng anh có thể nghiên cứu sâu hơn và chia sẻ thêm nhiều góc nhìn khác cho chúng tôi nếu được anh nhé. Cám ơn anh vì câu hỏi này!

Angelos