Chào SAFE, trong ấn phẩm số III, ở phần “Một vài cần nhắc cho vấn đề EPS”, đoạn “Thứ hai, đối với các công ty tăng trưởng đều như tiêu

dùng/bán lẻ, việc sử dụng con số trung bình sẽ không hợp lý mà

thay vào đó Graham đề xuất tính toán tốc độ tăng trưởng một

cách hợp lý bằng việc lấy trung bình lợi nhuận 03 năm gần nhất

để so với trung bình lợi nhuận của 10 năm trước. Ông sẽ chấp

nhận trả giá với một mức số nhân (cap rate) tương đối cao cho

các cổ phiếu mà tốc độ tăng trưởng lợi nhuận này cao hơn hoặc

xấp xỉ tốc độ tăng trưởng tương ứng của tài sản và vốn chủ sở

hữu (book value). ”

Bạn có thể nói rõ công thức tính tốc độ tăng trưởng hợp lý ở đây là gì không? xin cảm ơn

Vâng xin chào anh, mong anh thứ lỗi vì trả lời trễ quá, tôi là Angelos xin mạn phép thay mặt BBT đang bận rộn để trả lời.

Thực ra anh có câu hỏi hay lắm. Anh hãy thông cảm cho đội biên tập vì giấy mực hạn chế quá nên phần đó chúng tôi lược qua cách tính cụ thể.

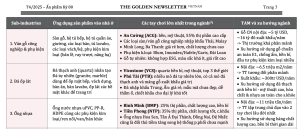

Chúng tôi mạn phép lấy ví dụ Vinamilk (HOSE: VNM) có lịch sử lợi nhuận ròng như sau để anh dễ nhìn:

2011: 4200 tỷ

2012: 5800 tỷ

2013: 6500 tỷ

2014: 6100 tỷ

2015: 7800 tỷ

2016: 9400 tỷ

2017: 10300 tỷ

2018: 10200 tỷ

Theo cách tính của ngài Graham, tốc độ tăng trưởng hợp lý trong quá khứ của VNM bằng trung bình lợi nhuận 3 năm 2016 – 2018 chia cho trung bình lợi nhuận 3 năm 2011-2013, lấy căn bậc 5 (công thức tính lãi kép, quãng cách giữa hai thời điểm là 5 năm) rồi trừ cho 1. Cụ thể bằng (10,000 tỷ/5,500 tỷ)^(1/5)-1= 12.7% CAGR (compound annual growth rate). Như vậy, trong quãng thời gian 5 năm trung bình quá khứ, lợi nhuận ròng của VNM tăng trưởng xấp xỉ ~13%/năm .

Đến đây ắt hẳn nhiều người sẽ hỏi tại sao phải tính trung 3 năm chi cho phức tạp thế? Không phải ngẫu nhiên mà một bậc thầy như ngài Graham lại làm như vậy. Ông giải thích việc bình thường hóa lợi nhuận bằng cách lấy trung bình 3 năm của 2 giai đoạn hiện tại vs quá khứ như thế sẽ giúp tránh được các giai đoạn mà công ty thổi phồng lợi nhuận (booby-traps earnings) hoặc những công ty có xu hướng biến động lợi nhuận chu kỳ.

Ngoài ra, việc lấy một quãng trung bình sẽ giúp anh tránh được tâm lý chọn năm có lợi nhuận thấp trong quá khứ để so với mức lợi nhuận cao hiện tại. Chẳng hạn, nếu chúng tôi thích lấy năm 2014 để so với năm 2017, ta sẽ có (10,300 tỷ/6,100 tỷ)^(1/3)-1= 19.1% CAGR – cao hơn rất, rất nhiều so với cách tính cẩn trọng của ngài Graham (!) Rất nhiều báo chí và chính ban lãnh đạo công ty đã dùng cách này để đánh lừa trực giác và lí trí của các NĐT cá nhân.

Còn công thức cap rate của ngài Graham thì do ông tự nghĩ ra và chúng tôi không chắc rằng nó còn đạt hiệu quả hay không. Anh có thể tham khảo link này để được biết rõ hơn: https://en.wikipedia.org/wiki/Benjamin_Graham_formula

Hi vọng sau phần này thì anh đã thỏa mãn được khúc mắc của mình. Chúc anh một năm mới hạnh phúc và đầu tư thịnh vượng!

Angelos