Thân chào Safe team.

Mình là Duy, mình mới tham gia chứng khoán 1 năm hơn, trong quá trình tìm hiểu thêm về thị trường , khủng hoảng kinh tế 2007 được nhắc đến như một ác mông vậy.

Ban biên tập có lẽ đã có các anh lớn từng kinh qua giai đoạn này, vậy nên kính mong ban biên tập trong các ấn phẩm tới đây viết về thời điểm đấyđược không?

Bối cảnh Việt Nam và thế giới, các dấu hiệu, ảnh hưởng của nó lên thị trường chứng khoán (mình nghe nói các blue chip giảm sàn hơn chục phiên), hành động của Safe team lúc đó, bài học rút ra và các thứ liên quan khác.

Xin cảm ơn,

Vâng chào anh Duy, cám ơn gợi ý rất hay của anh!

Thực ra đội biên tập của chúng tôi hầu hết là người trẻ, chỉ mới tham gia thị trường từ giai đoạn 2009-2012 nên không có cơ hội được trải nghiệm thời khắc lịch sử đặc biệt ấy… Duy nhất chỉ có vị cố vấn chúng tôi đã đầu tư từ những năm đầu 2000s. Do đó, có thể trong một ấn phẩm nào đó chúng tôi sẽ nghiên cứu lại, đồng thời phỏng vấn cả những NĐT kinh nghiệm khác để mô tả lại một cách chân thực nhất bức tranh khủng hoảng giai đoạn 2008 tại Việt Nam…

Nếu anh tin rằng cuộc suy thoái sắp tới cũng giống vậy, chúng tôi lại cho rằng những đợt suy thoái luôn luôn khác nhau, và biến thiên khó lường. Họa chăng việc học lại về quá khứ chỉ giúp ta được phần nào trong việc ứng xử sao cho hợp lý mà thôi. Dựa trên những lời kể và nghiên cứu của chúng tôi về các cuộc khủng hoảng khác trên thế giới, chúng đều có điểm chung như sau:

– Một, hầu hết mọi người đều không dự đoán được. Vì lẽ nầy nó mới được gọi là khủng hoảng. Có thể một vài nhà đầu tư giá trị cẩn trọng, khách quan, không để cảm xúc lấn át lý trí nhận ra được cơn bão “sắp đến”, nhưng chúng tôi cho rằng hầu như ít ai đoán được chính xác nó sẽ xảy ra khi nào. Họ chỉ có thể “cảm” (sense) được rằng nguy hiểm đang kề cận… Còn những chuyên gia khoe khoang rằng mình đã đoán chính xác được khủng hoảng, mấy ai biết rằng họ đoán mất 100 lần mới đúng được vài lần (!)

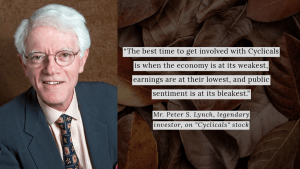

– Hai, hậu quả của nó đến những doanh nghiệp mang tính chu kỳ (cyclicals) rất nghiêm trọng. Đặc biệt ở nền kinh tế phụ thuộc nhiều vào ngành bất động sản & ngân hàng như ở Việt Nam, việc các nhóm tài chính – bất động sản – vật liệu xây dựng lớn nhanh và suy tàn nhanh cũng là lẽ tất yếu…

– Ba, một khi khủng hoảng/suy thoái xảy ra: nếu hậu quả càng nghiêm trọng, thì nền kinh tế càng cần một thời gian nhất định để hồi phục lại. Anh không thể kỳ vọng rằng sức mua của người tiêu dùng, dòng vốn đầu tư/tín dụng và các chính sách nới lỏng có hiệu quả ngay lập tức được! Do đó, anh cần tránh việc tích lũy các cổ phiếu chu kỳ rủi ro quá sớm (premature accumulation). Đây là lỗi rất thường găp ở nhiều NĐT cá nhân, khi họ trở thành “nạn nhân” cho các tổ chức tài chính thoái vốn của họ ở những công ty nầy ra một cách dễ dàng với thiệt hại tối thiểu.

Hi vọng câu trả lời của chúng tôi đã giúp anh được phần nào. Nếu kĩ lưỡng hơn thì xin anh hãy chờ trong các ấn phẩm tiếp theo nhé! Chúc anh một năm mới an khang thịnh vượng.

S.A.F.E team

Thank Safe team,

Điều 2 và điều 3 rất bổ ích cho NDT cá nhân.

Mình chờ bài viết chính thức trong các ấn phẩm kế tiếp 😀 😀 :D.

Chào S.A.F.E Team, tôi là Phạm Đức Mạnh.

Xin lỗi vì trả lời không đúng chủ đề, tôi chỉ muốn tranh luận một chút về nhận định về ngành Bất động sản.

Theo tôi đánh giá, BĐS tại thị trường Việt Nam, không hẳn mang tính chu kỳ. Với quan niệm và nhu cầu về BĐS của đa phần người Việt Nam hiện nay tôi xếp BĐS vào nhóm Mặt hàng thiết yếu. Nhiều phân khúc, vị trí BĐS vẫn tăng trưởng giá trị bất chấp khủng hoảng, suy thoái vì bắt nguồn từ như cầu thực (vị trí buôn bán kinh doanh, cho thuê sinh ra lợi nhuận, các dự án phát triển hạ tầng kỹ thuật và hạ tầng xã hội….). Bong bóng sảy ra khi đầu tư vào những dự án không có như cầu thực, nó cũng giống bao ngành khác. Thủy sản, may mặc, nông nghiệp, tôn thép, khoáng sản, ăn uống, sản xuất… mất cân bằng cung cầu đều dẫn tới bong bóng, khủng hoảng. Đối với dự án bắt nguồn từ như cầu thực có thể sảy ra điều chỉnh ngắn hạn rồi sau đó sẽ phát triển phù hợp với như cầu.

Từ năm 2008 đến nay, tốc độ bơm tiền của chính phủ trung bình gần 20%, tổng cung tiền phình to trong 10 năm từ hơn 1 triệu tỷ đồng lên gần 9 triệu tỷ năm 2019. Với tình trạng lạm phát và đồng tiền mất giá những năm qua chỉ có tốc độ tăng giá của các sản phẩm bất động sản đuổi kịp. Không có mặt hàng sản xuất nào có mức tăng giá như vậy Có thể nói BĐS (có chọn lọc) là kênh đầu tư hơn hẳn các kênh khác.

Có thể đến thời điểm nào đó BĐS sẽ về đúng vị trí của nó, không hút dòng tiền của xã hội như hiên nay, có thể đến khi người Việt không coi sở hữu 1 cái nhà là như cầu bữa thiết, có thể sau 10-20 năm nữa? Sau chu kỳ bùng nổ dân số vàng đến độ tuổi mua nhà? Cái đó là tương lai, không phải hiện tại tôi thấy.

Thân chào.

Chào bạn! Nếu bạn tìm hiểu lại những gì mà ông Warren Buffett nói và làm vào thời kì đó và lý giải nguyên nhân của nó. Tôi tin rằn bạn sẽ rút ra bài học cho mình trong những tình huống tương tự như vậy.

Buffett chính là người có công phát triển và hoàn thiện lý thuyết về đầu tư giá trị và cũng là người thực hành thành công nhất thế giới. Ông đã thu lợi rất nhiều từ các cuộc khủng hoảng. Tuy nhiên, số người biết và làm được vào thời điểm đó là không nhiều. Ngày nay, nhiều nhà đầu tư chân chính đã có hiểu biết sâu sắc hơn về đầu tư. Do vậy mà sự chênh lệch giữa giá cả và giá trị sẽ bị thu hẹp. Nhưng những ai đi theo lý thuyết của Graham chắc chắn sẽ thu về trái ngọt.

Thân chào!