Dù nghị quyết sáp nhập GTN vào VLC gần đây với tỷ lệ hoán đổi (1 GTN : 0.625 VLC) đã làm thay đổi khá nhiều các tính toán của chúng tôi cách đây 2 tháng, đặc biệt ở % cổ phần MCM hậu sáp nhập, chúng tôi cho rằng khoảng cách định giá (value discrepancy) vẫn còn tồn tại khá lớn ở case GTN, thứ có rất ít hoạt động kinh doanh khác ngoài cổ phần tại MCM song được định giá khá cao bởi sự phi lí trí của thị trường và đã giảm non -12% kể từ ngày chúng tôi phân tích.

Sau bài phân tích về case related arbitrage giả định (assumption) nầy, chúng tôi hi vọng rằng các NĐT giá trị cẩn trọng sẽ tập thói quen nghi ngờ lối đầu tư theo câu chuyện kể (story-telling) và dự phóng tương lai chủ quan (subjective forecasts) phổ biến tại phố Wall Việt Nam hiện tại, mà chịu khó đào sâu phân tích & định giá kĩ lưỡng hơn để tránh những mất mát vốn liếng vĩnh viễn mà vẫn không hiểu lí do tại sao…

Bài phân tích trích trong ấn phẩm đầu tư giá trị kỳ 42, ấn phẩm về cuộc đời thăng trầm của ngài Graham kỳ 2 – phát hành T1/2021 vừa qua: https://newslettervietnam.com/an-pham-dau-tu-gia-tri-42/

Đặt mua ấn phẩm cũ TGN: https://newslettervietnam.com/dat-mua-an-pham-dau-tu/

*Các số liệu cập nhật lần cuối vào tháng 12/2020 nên sẽ không sát với thời điểm hiện tại*

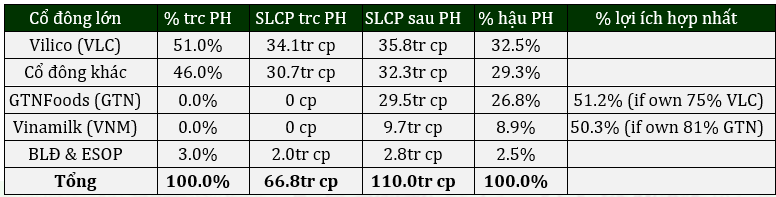

–>: Tỷ lệ sở hữu hậu pha loãng (post-money diluted ownership) ước tính dựa trên nghị quyết phát hành cổ phiếu tăng vốn ngày 17/07/2020 và bản cáo bạch ngày 15/12/2020 của MCM

| § Giá thấp – cao 52 tuần: [42.0 – 80.0]

§ Giá hiện tại: [80.0], chốt 25/12/2020 § SLCP đang lưu hành: 66.8 triệu cp § SLCP hậu pha loãng: 110 triệu cp § Vốn hóa thị trường: 5,340 tỷ § Thanh khoản TB/phiên: ~180k cp § Cổ tức TM: 2,500đ/cp (KH 2020) Tiền thu được từ đợt phát hành dự kiến: 1,250 tỷ |

|

Tỷ lệ P/E trên |

ROE 2020E |

LS cổ tức | Doanh số sản phẩm sữa | Lượng tiền mặt ròng |

Dòng tiền tự do (FCF) |

| 2020E: 19.1x TB 3 năm: 28.2x |

32.5% | 3.5% | 9M-20: 1,900 tỷ 9M-19: 1,700 tỷ |

Q3-20: 700 tỷ 2019: 490 tỷ |

9M-20: 315 tỷ |

Nợ quý độc giả từ ấn phẩm kỳ 40 cùng với việc nhận thấy có một cơ hội chênh lệch giá (arbitrage) giả định lớn ở case CTCP Giống bò sữa Mộc Châu (“MCM”) cùng hai case holding liên quan (related) GTN & VLC, chúng tôi mới có dịp để phân tích minh họa vùng cơ hội đầu tư chủ lực đã giúp ngài Graham gầy dựng nên sự nghiệp thành công thuở trẻ…

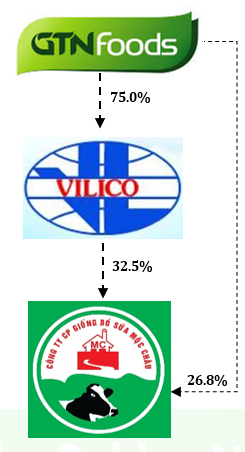

Business & Cross-Holding Relationship: Thành lập từ năm 1958, MCM trước đây được sở hữu 51% bởi Vilico (VLC), sau đó Nhà nước thoái vốn tại VLC cho GTNfoods (GTN), và sau này GTN được chào mua công khai lại bởi VNM. Quả là một quá trình phức tạp, song đích đến cuối cùng của tất cả các cty trên trên quan điểm chúng tôi có lẽ vẫn là Mộc Châu, thứ sở hữu danh mục sản phẩm sữa chất lượng cao, thơm ngon, cánh đồng rộng >100ha, đàn bò 2,000 con và nguồn doanh thu >100tr USD, ROE đều đặn >25%. Hiện MCM đang được sở hữu 51% bởi VLC, 3% bởi ban điều hành và 46% bởi cổ đông khác. Tuy nhiên, điểm xoắn (twist) ở đây chính là nghị quyết phát hành cổ phiếu ngày 17/07/2020 của MCM (https://bit.ly/3odL1Tc) với hàng loạt phương án phát hành riêng lẻ đủ để khiến các NĐT không chuyên rối rắm (confused), chúng tôi xin được tổng hợp như sau:

S.A.F.E ước tính dựa trên nghị quyết phát hành 17/07/2020 và bản cáo bạch 15/12/2020 của MCM

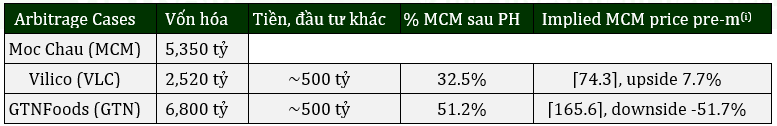

Large Value Discrepancy: Như vậy, MCM sẽ phát hành thêm 43.2tr cp để tăng vốn lên 110tr cp, với tổng số tiền nhận về post-money(i) là: 10*0.7+20*3.4+30*39.1=1,250 tỷ. Ở mức giá thị trường ngày 25/12/2020, chúng tôi tính toán lại và nhận thấy có sự chênh lệch giá lớn ở case GTN, dù case nầy có rất ít tài sản khác ngoài cổ phần tại MCM:

Tiền mặt & đầu tư khác lấy từ BCTC riêng cty mẹ – loại trừ tiền mua cp phát hành thêm của MCM

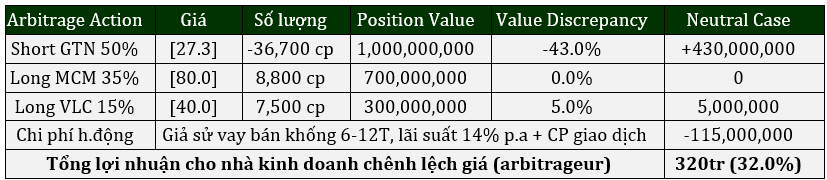

Ta có thể thấy khoảng discrepancy mà thị trường đang trả cho case GTN là khổng lồ, với giá MCM “implied” [165.6] so với mức [80.0] hiện tại (!) Chúng tôi suy nghĩ 2 lý do có thể giải thích được cho việc nầy: (1) Hầu hết nhà đầu cơ theo tin tức không định giá GTN và % cổ phần của GTN tại MCM sẽ có giá trị hậu pha loãng như thế nào, mà chỉ nghĩ thuần giản đơn rằng GTN sẽ hưởng lợi ~1,200 tỷ từ giá phát hành [30.0] thấp hơn giá thị trường MCM hiện tại rồi nhân P/E lên (?!) (2) Vì GTN có thanh khoản cao hơn nhiều (TB 3tr cp/ngày) và được cấp margin so với MCM/VLC, nên họ muốn đầu cơ hưởng lợi ngắn hạn bất chấp mức giá. Vì vậy, một case related arbitrage kinh điển với vốn giả định 1 tỷ:

NĐT năng động cần lưu ý rằng hoạt động arbitrage của anh ta luôn luôn phải 2 chiều: tức vừa long case giá thấp, và short case related giá cao (!) Bởi vì nếu chẳng hạn TT bi quan về case MCM, khoản short của anh ta tại GTN sẽ sinh lời đáng kể; hoặc ngược lại, nếu chẳng hạn GTN tăng giá +20%, sau 6-12T khi kế hoạch phát hành kết thúc, thị trường chợt nhận ra rằng để hợp lý hóa GTN ở mức giá đó, cổ phiếu MCM phải tăng +156% lên mức [205.0], giúp anh ta sinh lời từ 2 khoản long khổng lồ. Dù vậy, lí do chúng tôi vẫn xếp case giả định nầy là unhedged(ii) (chưa được phòng ngừa rủi ro) bởi vì vẫn có rủi ro khoảng cách trên gia tăng, khi case GTN tăng giá vì free-float thấp trong khi MCM, VLC giảm hoặc đứng giá, khiến arbitrageur không thể chuyển đổi được cổ phiếu MCM, VLC của anh ta sang GTN để cover như các case “hedge” khác! Song, đây là trường hợp khó kéo dài vì VNM đã đạt được mục tiêu hợp nhất MCM vào tăng trưởng doanh thu của mình sau đợt phát hành (dự kiến 50.3%). Tóm lại, dù bán khống còn bất hợp pháp (illegal), với tương lai nâng hạng TT, chúng tôi cho rằng arbitrage là một vùng cơ hội ít mang tính TT, low-risk, high-reward thú vị cho các NĐT muốn học ngài Graham.

Saigon, đăng lại ngày 18.03.2021, đăng lại bởi Angelos – TGN

Các thuật ngữ/điển tích/từ viết tắt/từ Anh ngữ được sử dụng trong bài phân tích cổ phiếu của chúng tôi

- Định giá trước/sau khi thu tiền từ phát hành (“pre-money/post-money valuation”): Thuật ngữ thường dùng cho định giá các công ty startups trước hoặc sau các vòng gọi vốn từ các quỹ đầu tư mạo hiểm (venture capitalist), một dạng phát hành riêng lẻ (private issuance) khá tương tự như case MCM chúng tôi đề cập ở trên. Việc so sánh định giá trước và sau khi thu tiền tự đợt phát hành chủ yếu để theo dõi cổ phần bị pha loãng (diluted stake) của các cổ đông liên quan, đồng thời cân nhắc số tiền thu được từ đợt phát hành (cash injection) ảnh hưởng đến định giá như thế nào. Mời quý độc giả xem thêm link sau để rõ hơn: https://www.investopedia.com/terms/p/postmoneyvaluation.asp

- Hoạt động arbitrage đã được/chưa được phòng ngừa rủi ro (“hedged/unhedged arbitrage operation”): Kinh doanh chênh lệch giá (arbitrage) thông thường là hoạt động mua và bán khống cùng lúc (simultaneously) một loại hàng hóa/sản phẩm tài chính và chờ đợi để hưởng lợi từ mức phi hiệu quả (inefficiencies) của thị trường thu hẹp lại. Arbitrage rất rộng lớn, từ hàng hóa, cho đến tiền tệ, cho đến trái phiếu, cổ phiếu, thậm chí là cả các nhóm cổ phiếu và sản phẩm phái sinh với nhau. Dù mọi người cho rằng thị trường ngày nay với sự tham gia của máy tính & Internet càng nhiều sẽ càng hiệu quả hơn, chúng tôi lại không tin vậy (!) Thị trường càng rộng lớn và càng phức tạp, thì cơ hội “inefficiencies” càng nhiều, song chúng tôi không khuyến nghị các NĐT không chuyên (unprofessional) thử nghiệm ở lĩnh vực nầy bởi vì nó rất phức tạp, đòi hỏi bán khống và phương pháp quản trị rủi ro hợp lý. Thuở trẻ, ngài Graham thường tham gia các hoạt động arbitrage và “hedges” với tỷ lệ risk gần bằng 0 và reward có thể xác định trước – tức các khoản arbitrage được phòng ngừa rủi ro 99% chẳng hạn như mua trái phiếu chuyển đổi và bán khống cổ phiếu, rủi ro 1% duy nhất là thương vụ đổ vỡ hoặc cổ đông kiện, không tán thành, v.v Thời đại của ông có thể thực hiện được các thương vụ như vậy khá nhiều vì TTCK Mỹ 1910s-1920s đã rất đa dạng, bán khống hợp pháp (legal) và dễ dàng, trong khi đó TTCK Việt Nam hiện chưa cho phép. Song chúng tôi cho rằng để nâng hạng thị trường, ngày bán khống được hợp pháp tại Việt Nam sẽ không còn xa (3, 5, hay 10 năm nữa?) Ngày nay, nhiều tổ chức và các quỹ đầu tư định lượng trên thế giới còn kết hợp arbitrage giữa các nhóm cổ phiếu với nhau, giữa cổ phiếu vs hàng hóa, và cả giữa cổ phiếu với các sản phẩm phái sinh rất phức tạp và tinh vi. Quý độc giả có thể tham khảo thêm link sau để rõ hơn: https://www.investopedia.com/terms/a/arbitrage.asp

|

MIỄN TRỪ “CÓ” TRÁCH NHIỆM: Những thông tin trong mục được đúc kết từ những thông tin chúng tôi thu thập được và dựa trên những suy luận đáng tin cậy. Tuy nhiên, chúng tôi không thể khẳng định rằng mọi phân tích, định giá, và nhận định về tương lai là chính xác một trăm phần trăm. Nhưng, chúng tôi luôn tuân thủ ba yêu cầu “phân tích kĩ lưỡng, đảm bảo an toàn vốn và đảm bảo mức lợi nhuận đạt yêu cầu” của ngài Graham cho mọi cổ phiếu chúng tôi viết nên. Độc giả chỉ nên xem phân tích của chúng tôi là tham khảo và “tự làm bài tập về nhà” – S.A.F.E team |