Đặt mua ấn phẩm cũ của TGN: https://newslettervietnam.com/dat-mua-an-pham-dau-tu/

Quan điểm ngược chiều trích trong ấn phẩm đầu tư giá trị kỳ 52, phát hành T11.2021: https://newslettervietnam.com/an-pham-dau-tu-gia-tri-52/

@S.A.F.E: Đúng như đã hứa với một anh độc giả cách đây không lâu, rằng không quá 3-6 tháng (https://bit.ly/3zjog4Q) kể từ ngày anh hỏi, chúng tôi sẽ bàn về ngành chứng khoán (securities industry) – hay môi giới chứng khoán/công ty chứng khoán (CTCK)/ngân hàng đầu tư (cách người Mỹ gọi), v.v – một lĩnh vực mà chúng tôi có những hiểu biết nhất định sau nhiều năm quan sát, trải nghiệm việc làm thực tế và có những mối quan hệ thân thiết. Dù vậy, có thể nói từ sau dịch Covid lần 2nd, khoảng giai đoạn T7-T8/2020 đến nay, thú thực chúng tôi cũng không thể ngờ rằng “lợi nhuận mơ ước” và giá cổ phiếu tăng vọt đối với các CTCK lại kéo dài đến như thế!

Từ giai đoạn đó đến nay, những CTCK có được mức tăng vốn hóa thị trường kinh ngạc nhất thường nằm ở nhóm ngoài top 3 truyền thống SSI-HCM-VCI trước đây, chúng tôi làm tròn, bao gồm: VND (+900%), AGR (+670%), CTS (+600%), FTS (+580%), MBS (+570%), BSI (+550%),… – đó là ta chưa tính đến các cty còn “private” khác song có tốc độ tăng trưởng khách hàng – thị phần, dư nợ cho vay margin, doanh thu – lợi nhuận hàng trăm % nhờ chính sách phí 0 đồng và ứng dụng công nghệ mạnh mẽ như: TCBS, VPS, Pinetree, v.v

Song như một bài Quan điểm ngược chiều chúng tôi đã nêu bật cách đây nhiều năm, bất cứ câu hỏi nào dạng như “tại sao giá cổ phiếu tăng nhiều thế” đều bộc lộ điểm yếu rằng ta luôn coi ý kiến của Mr. Market làm kim chỉ nam, đồng thời thiếu tôn trọng với người đối diện – đặc biệt khi ta chưa tìm hiểu kĩ 2 nhân tố quan trọng nhất xác định đến giá trị của doanh nghiệp đứng sau về lâu về dài: (1) Tình hình kinh doanh cốt lõi (2) Định giá.

I. Một cú chạy dài (strong ride) cho lợi nhuận cốt lõi của ngành, P/E core 30x-80x sao??

Trước tiên ta cùng bàn và suy ngẫm về yếu tố thứ nhất: tình hình kinh doanh cốt lõi (core) của các công ty chứng khoán. Như vậy, câu hỏi được đặt ra là: thế nào là cốt lõi, và thế nào là không cốt lõi? (@S.A.F.E: đến đây chúng tôi biết nhiều độc giả làm chuyên nghiệp trong ngành sẽ thấy phần nầy dư thừa, song chúng tôi có được số liệu analytics rằng ít nhất 40% độc giả TGN hiện nay là người không chuyên, nên chúng tôi sẽ phải giải thích lại, mong độc giả thông cảm)

– Lợi nhuận cốt lõi: dịch vụ môi giới (doanh thu phí môi giới – chi phí nv full-time brokers/cộng tác viên/hệ thống), lãi cho vay margin – lãi huy động, phí tư vấn “investment banking” (IB) tức các hoạt động M&A, special-situation.

– Lợi nhuận không cốt lõi: tự doanh nguồn vốn (trái phiếu, cổ phiếu), lợi nhuận từ bán chứng quyền “CW” trừ chi phí, các block deals với doanh nghiệp, hoặc các công cụ phái sinh khác.

Lí do chúng ta cần phân biệt lợi nhuận cốt lõi và không cốt lõi, bởi vì chúng ta có thể dùng lợi nhuận cốt lõi để nhân ra P/E giá trị thực của CTCK được, nếu CTCK đó thực sự có lợi thế cạnh tranh và triển vọng TTCK chung giúp duy trì được core earnings power trong dài hạn. Ở chiều ngược lại, phần lợi nhuận đột biến một lần từ tự doanh, phái sinh là thu nhập không thường xuyên, do đó chỉ nên được tính % trên vốn hóa một lần, chứ không thể nhân P/E được (bởi vì nó không lặp đi lặp lại đều đặn qua các năm một cách đáng tin cậy). Sau khi phân biệt được rồi, chúng ta sẽ nhận ra nhiều “chuyên gia tự xưng” lấy lợi nhuận đột biến một lần của doanh nghiệp ra nhân P/E thật hài hước làm sao (cười).

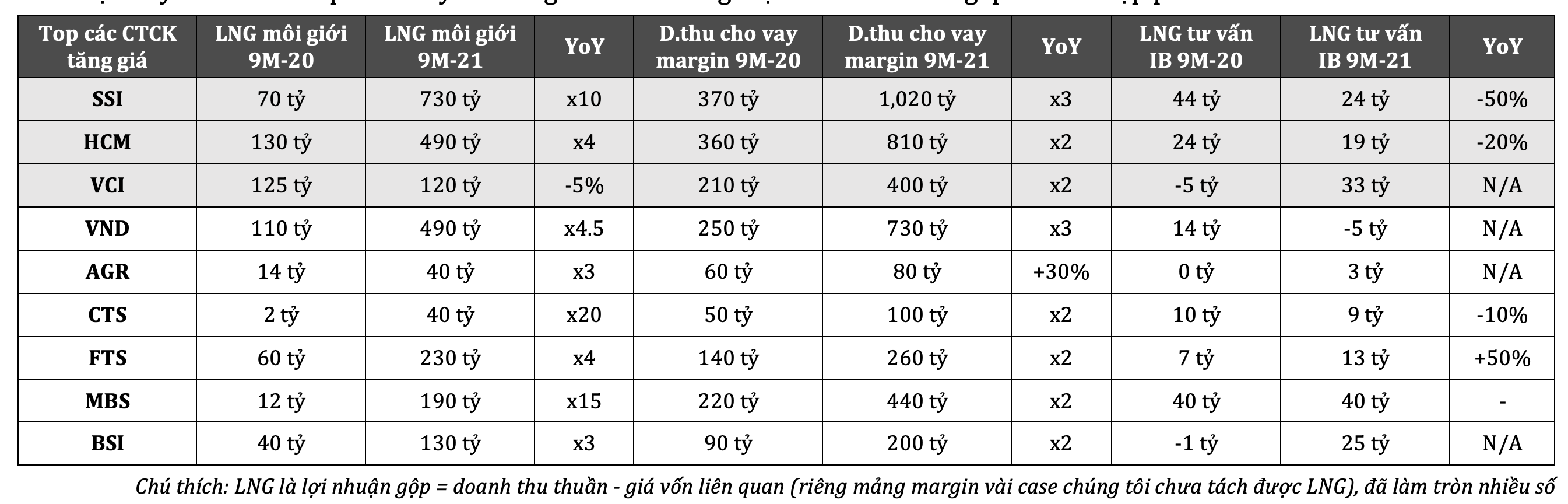

Như vậy, nếu xét hơn 9 tháng đầu năm 2021 so với cùng kỳ, chúng tôi mới nhận ra rằng trái với suy nghĩ của cả chúng tôi, nhiều người bạn đầu tư giá trị, và cả một số anh độc giả kỳ cựu trên mục thảo luận – quả thực lợi nhuận gộp cốt lõi của nhóm CTCK tăng rất, rất nhiều (!) – ở một số case ít thì 2-3 lần, case nhiều thì 5-10 lần (bảng dưới đây) – chúng tôi tạm lấy ra 3 CTCK top đầu truyền thống + 6 CTCK tăng mạnh nhất 15 tháng qua đã đề cập phần đầu trên:

Có nhiều lý do đằng sau kết quả kinh doanh đột biến đó: (1) Thời kỳ dịch bệnh và chính sách tiền tệ giảm lãi suất của NHNN buộc các NĐT cá nhân phải tìm đến kênh đầu tư chứng khoán online -> thanh khoản thị trường tăng gấp 5-6 lần so với trước dịch, từ 4-5 nghìn tỷ/phiên lên 20-30 nghìn tỷ/phiên hiện nay, thậm chí có phiên 40-50 nghìn tỷ (2) Lãi suất thấp đồng thời cũng khuyến khích các cá nhân vay nợ margin, đầu cơ vì chi phí rẻ (3) TTCK tăng vọt lại khiến các quỹ đầu tư, định chế thích thú – gián tiếp gia tăng phí môi giới KH tổ chức, thương vụ IPO, block deals, tự doanh, v.v

Nếu ta nhìn bảng trên thì thấy cũng bình thường so với mức tăng giá cổ phiếu, song nếu chúng tôi tính thử P/E cốt lõi, đặc biệt là số CTCK nhỏ, với giả định rằng chi phí lãi vay + quản lý DN “SG&A”/”back-office” chiếm khoảng 50% lợi nhuận gộp cốt lõi (nhiều CTCK 30%-40%, số khác thì 60%-70%, chúng tôi tạm lấy điểm trung vị là 50% cho dễ), trừ thuế TNDN 20%, và annualize KQKD 9 tháng ra lợi nhuận cả năm 2021F bằng cách nhân 4/3, thì chúng ta bắt đầu cảm thấy những người mua nhóm cổ phiếu trên ở mức giá nầy cũng hơi “lạnh người” rồi đấy (cười):

Tất nhiên vốn hóa & P/E cốt lõi trên chúng tôi chưa tính đến lợi nhuận đột biến một lần từ hoạt động tự doanh, block deals, phát hành CW, v.v Song ở mức vốn hóa hiện tại, chúng tôi cho rằng những hoạt động đó cùng với danh mục tự doanh không quá lớn của các CTCK trên chỉ có thể ảnh hưởng một lần 5%-7% vốn hóa hiện tại, nhiều thì 10%-15%.

II. Định giá P/B: đi trước 10-12 năm ngay cả với mức ROE tốt

Ở đây chúng tôi phải giải thích lại một lần nữa tại sao ta nên sử dụng định giá P/B (price-to-book-value) cho các doanh nghiệp kinh doanh trong lĩnh vực tài chính cho các độc giả mới hoặc không chuyên.

Đối với các doanh nghiệp ngành tài chính (financials), tài sản của họ hầu hết là các khoản cho vay, các khoản đầu tư chứng khoán hoặc trái phiếu có giá trị được neo theo giá thị trường rất sát, gọi là “mark-to-market accounting”, do đó tài sản hữu hình của chúng đáng tin cậy hơn so với trường hợp của: (1) Doanh nghiệp sản xuất thông thường, nơi mà hầu hết của họ là tài sản cố định được hạch toán theo nguyên giá mua trong quá khứ mà không xét đến hiệu quả ROA, hoặc phải thu – hàng tồn kho mà tùy thuộc vào chất lượng của chúng mới có thể định giá chính xác được (2) Các công ty tiêu dùng có giá trị thương hiệu, kênh phân phối lớn và các công ty công nghệ có hàm lượng chất xám, R&D, dữ liệu của người dùng, tức những yếu tố vô hình (intangibles) không thể ghi vào book-value được, nên nếu ta dùng “rập khuôn” định giá P/B vào các trường hợp đó mà không hiểu bản chất, thì chỉ có thất bại mà thôi…

Với lập luận đó, chúng ta cùng nhìn vào định giá P/B của một số cổ phiếu chứng khoán trên:

Đến đây thì chính chúng tôi cũng “lạnh người” thay cho những cá nhân mua các cổ phiếu trên tại mức giá nầy (cười)! Đùa một chút là vậy, tại sao những người có thói quen coi thường định giá P/B cho ngành tài chính và sẵn sàng trả giá 3.5x – 4.0x P/B sẽ có xác suất cao rằng phải chịu một thời gian rất, rất dài mới hòa vốn?

Bởi vì đối với các ngành tài chính như ngân hàng, bảo hiểm hay công ty chứng khoán, để đạt được 25% ROE cốt lõi (lợi nhuận ròng cốt lõi/book value) một cách đều đặn đã là điều phi thường, ấy vậy mà giả sử không có người nào mua lại cổ phiếu của họ ở mức giá cao hơn do TTCK buộc phải đóng cửa ngày mai chẳng hạn, thì họ phải mất từ 10-12 năm mới có thể hoàn lại vốn ngay cả khi các CTCK trên sinh lời kỳ diệu ROE 25% đều đặn, bởi vì họ đang trả mức premium lên đến 250%, 300% trên 1.0 lần tangible book value – thứ đã hạch toán sát – của cty tài chính đứng sau.

Nếu chúng tôi nhớ không nhầm, giai đoạn 2017 khi TGN vừa thành lập, cũng là lúc nhiều ngân hàng sinh lời cao trở nên “nóng sốt” như Vietcombank (VCB), Techcombank (TCB) và VPBank (VPB) đều được bán với mức P/B từ 3.5x – 4.0x song vẫn được đám đông “tranh cướp” nhau để mua. Và mất đến hơn 3 năm sau đó, tức 2020 vừa qua, cũng có yếu tố may mắn (luck), khi NHNN giảm lãi suất huy động bắt buộc trong khi lãi vay không đổi -> NIM các ngân hàng trên tăng đột biến, chúng mới quay trở lại mức đỉnh cũ. Song trong quá trình đó, các nhà đầu cơ vay nợ margin 3:7 có lẽ đa số đều đã bị “nướng chín” khi P/B các cổ phiếu trên bị hợp lý hóa trở lại trong giai đoạn thị trường điều chỉnh 2018-2019.

Tất nhiên, chúng tôi hiểu rõ rằng mức book-value trên chưa tính đến các trường hợp ban lãnh đạo CTCK nhận ra rằng giá cổ phiếu đang quá cao, nên tận dụng phát hành thật nhiều cp tại mức giá tốt để đẩy giá trị thực của công ty lên, như trường hợp của SSI và VNDirect khi chúng tôi đang chắp bút viết những dòng nầy. Song chúng tôi cho rằng họ chỉ giảm thiểu được phần nào rủi ro giảm giá do kỳ vọng quá mức, chứ không thể nào triệt tiêu hoàn toàn được…

III. Kết luận: bàn cân kỳ vọng & rủi ro chưa biết tới, cuộc chơi không hề có biên an toàn

Tóm lại, chúng tôi không hề dự đoán 100% rằng những nhà đầu cơ hoặc cá nhân mua các cổ phiếu trên sẽ thua lỗ chắc chắn hay chỉ trích đó là quyết định kém thông minh hay gì, họ cũng có những lí lẽ và kỳ vọng đầu cơ của riêng họ. Và nhiều khi trong ngắn hạn, mức giá 4.0x P/B họ trả vẫn có thể lên 4.5x P/B hay 5.0x P/B gì đấy do sự hưng phấn của thị trường, chúng tôi cũng không thể nào biết được (cười)!

Song để kết luận, chúng tôi sẽ kết thúc bài Quan điểm ngược chiều hôm nay bằng cách đặt lên bàn cân giữa kỳ vọng giúp giá trị thực của các CTCK có thể tăng mạnh và những rủi ro mà họ chưa hề nghĩ tới, hoặc ít người đề cập, dưới đây để chúng ta cùng suy ngẫm thử và chờ đợi thời gian trả lời:

Đối với riêng chúng tôi (quý độc giả quá hiểu chúng tôi rồi), chúng tôi cho rằng những cuộc chơi mà trả ở mức định giá 30x-80x core P/E hay 3.5x – 4.0x P/B cho ngành tài chính là một cuộc chơi không hề có biên an toàn, “nếu đúng tôi chỉ được ít, còn nếu sai tôi sẽ mất rất nhiều” – nên chắc chắn nó sẽ không có sự tham gia của chúng tôi, cho dù thoạt nhìn mức tăng trần xanh tím có hấp dẫn đến cách mấy! Vì vậy, để thay cho lời cuối, chúng tôi xin mượn lại lời bài hát mà ngài Buffett rất thích dùng trong các lá thư gửi cổ đông thường niên của mình:

“…Khi tiếng chuông điện thoại không reo, thì em biết đó là anh rồi.”

(…If the phone doesn’t ring, you know it’s me)

Saigon, đăng lại một chiều yên ả 30.05.2022, bởi Skopos & Angelos – TGN

Một bài viết rất hay trên vietimes cũng đề cập đến chủ đề này

https://viettimes.vn/tu-chuyen-tang-von-cua-cac-cong-ty-chung-khoan-ky-1-post152621.html

Vâng trong đó có nhiều số liệu định giá thống kê bởi chúng tôi, hơi buồn vì họ không quote nguồn từ chúng tôi rõ ràng…

Bài viết rất chất lượng, kiến thức hữu ích giúp chúng tôi mở rộng thêm vòng tròn hiểu biết.

Cảm ơn TGN_Skopos!