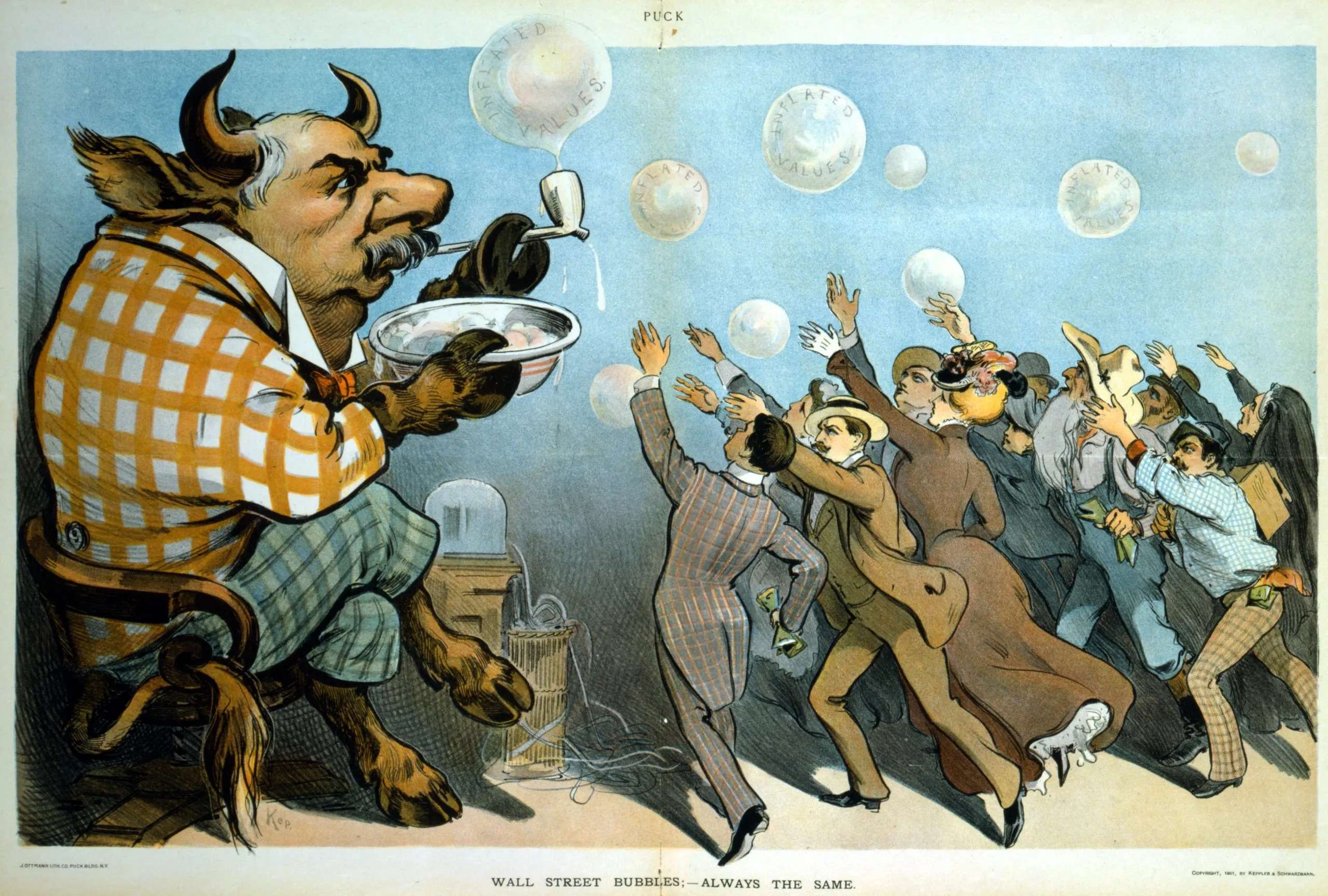

Gần đây khi một tập đoàn đa ngành công bố mua lại giá trị cổ phiếu quỹ khổng lồ, dẫn đến khắp các mặt báo giật các headlines gây sốc làm cho giới đầu cơ sợ bỏ lỡ cơ hội, chúng tôi chợt nhớ đến “Tâm lý xóa bỏ nghi ngờ để quyết định nhanh” (doubt avoidance tendency) mà cố ngài Munger hằng căn dặn…

Trên thực tế, giới đầu cơ & đám đông trên cũng thể hiện đúng bẫy tâm lý đó vào đúng 1 năm trước, vào giai đoạn T8/2023 khi một cổ phiếu liên quan nhóm trên niêm yết mới tại Hoa Kỳ với free-float cực thấp. Ở giai đoạn đó, một lần nữa, không thể bỏ qua sự thật rằng cánh báo chí & các kênh truyền thông kém khách quan cũng góp phần tạo nên tâm lý sợ bỏ lỡ cơ hội và góp phần gây ra thiệt hại tài chính khủng khiếp đến lượng cá nhân khổng lồ….

Như vậy, tâm lý xóa bỏ nghi ngờ để quyết định nhanh là gì? Và giải pháp nào giúp NĐT lí trí chúng ta có thể ra quyết định vừa không quá chậm, nhưng không quá sai lầm?

Trích đoạn trong bản in đặc biệt độc nhất của TGN “Tâm lý học hành vi sai lầm của loài người – ngài Munger”, phát hành nhiều năm trước (https://wp.me/pcnhon-L4)

Đặt mua ấn phẩm đầu tư giá trị đầu tiên & duy nhất tại Việt Nam – TGN: https://wp.me/Pcnhon-z1

*******************

@Ngài Munger: “Bộ não con người chúng ta được lập trình để loại bỏ nghi ngờ nhằm quyết định thật nhanh.

Thử nghĩ một con mồi như vậy mà cần vài phút để suy nghĩ xem nên làm gì khi thú dữ tấn công, thì ắt hẳn đã không thể tồn tại được đến ngày nay. Song, câu hỏi nên được đặt ra ở đây là điều gì gây ra tâm lý xóa bỏ nghi ngờ để quyết định nhanh?

Một người không hề bị đe dọa, hay hối thúc, ấy vậy mà vẫn bị một động lực nào đó xóa tan nghi ngờ và quyết định sai lầm. Điều này xảy ra cực kỳ phổ biến trong các tôn giáo cực đoan. Chúng ta sẽ bàn về điều này kĩ hơn khi nói về xu hướng tâm lý đám đông (social-proof) và xu hướng tâm lý bị áp lực (stress influence) ở các phần sau vậy…”

@S.A.F.E: Ngài Munger đã giải thích ở trên rằng tâm lý xóa bỏ nghi ngờ để quyết định nhanh một phần bị ảnh hưởng bởi tâm lý ảnh hưởng bởi đám đông (social proof tendency), tâm lý bị ảnh hưởng bởi áp lực (stress influence tendency). Song chúng tôi cho rằng, nó còn bị ảnh hưởng nghiêm trọng bởi tâm lý sợ bị bỏ lỡ, sợ bị tước đoạt.

Nếu NĐT chúng ta có thể lí trí tránh được bẫy tâm lý sợ bỏ lỡ cơ hội (“fear of missing out”/FOMO, hay sợ bị tước đoạt/sợ bị bỏ lại/”deprival reaction tendency”) hằng sâu trong não bộ, chúng tôi tin rằng ta đã tránh được quá nửa các sai lầm trên con đường đầu tư (*)

Chúng ta thường đánh giá rất thấp việc giá cả trên bảng điện có thể ảnh hưởng đến khả năng ra quyết định của bản thân. George Soros còn sáng tạo ra hẳn một lý thuyết để giải thích việc này, ông gọi là “Reflexivity Theory“, khi mà biểu hiện giá cả của một chứng khoán mới là thứ quyết định nên hành động mua/bán ngắn hạn của đám đông thay vì điều ngược lại.

Mức giá cả tăng trần xanh/tím cộng với các bài báo kém khách quan đầy tích cực tràn ngập mạng xã hội & Internet có thể khiến một người bình thường lí trí trở nên mất lí trí trong một chút tích tắc.

Như trong bản đặc biệt Tâm lý học, chúng tôi đã đề xuất giải pháp của sự trì hoãn thông minh (intelligent delay), nơi một NĐT lí trí cần tập kỷ luật luôn nghi ngờ, luôn đặt câu hỏi, và suy nghĩ thật kĩ trước khi chạy theo đám đông. Trên thực tế, anh ta nên tập thói quen tránh việc đi cùng đám đông nhất có thể (!)

Lấy lại ví dụ của việc mua cổ phiếu quỹ trên, anh ta có thể tự đặt cho mình 3 câu hỏi sau:

- Liệu DN đó có đủ lượng tiền mặt để mua cổ phiếu khi nó đang phải vay nợ dài hạn lớn với mức lãi suất đáng kinh ngạc từ 7% đến 16% (Thuyết minh BCTC số 14 – Chi phí đi vay được vốn hóa), đồng thời lượng tiền mặt trên chiếm tỷ trọng khá nhỏ trên tổng tài sản so với các khoản phải thu? Ngoài ra, việc mua cổ phiếu quỹ có phải là quyết định capital allocation đúng đắn khi công ty không dư thừa free cash flows và cần rất nhiều vốn để phát triển các dự án trong tương lai, đồng thời việc mua cổ phiếu quỹ khổng lồ trong cùng một lúc như vậy có thực sự làm lợi cho cổ đông thay vì làm đều đặn hàng năm như cách mà các công ty quản trị tốt hàng đầu thế giới làm?

- Giá của doanh nghiệp trong có vẻ rẻ trên book-value, như công bố của DN về lý do của việc mua cổ phiếu quỹ, song chất lượng của book-value có thực sự đáng tin cậy hay không, đặc biệt khi khoản phải thu ngắn & dài hạn đạt con số tuyệt đối khổng lồ, chiếm quá nửa tổng tài sản của doanh nghiệp?

- Và cuối cùng, câu hỏi quan trọng nhất, khi thông tin trên được công bố công khai/rộng rãi ở trang chủ của các mặt báo lớn, lợi thế cạnh tranh về mặt thông tin của tôi so với thị trường là gì? Như ngài Howard Marks thường nói, tôi có thực sự sở hữu được cơ hội giá hời (bargain) hay không khi mà bất cứ ai ai cũng biết cùng một điều như tôi?

Khi trì hoãn một cách thông minh một chút và đặt được 3 câu hỏi trên, một NĐT lí trí/cẩn trọng khả năng cao sẽ tránh được bẫy tâm lý xóa bỏ nghi ngờ để quyết định nhanh và, hơn thế nữa, tránh được nhiều thua lỗ trong tương lai ở một thị trường tài chính đầy khốc liệt, đầy cạm bẫy như hiện nay…

Saigon, đăng lại & bình luận thêm một chiều Thứ Hai vui vẻ 12.08.2024, S.A.F.E team