@Ngài Buffett: “Đối với tôi, toàn bộ câu chuyện về Long Term Capital Management là một câu chuyện rất thú vị!

Nếu bạn lấy John Meriwether, Eric Rosenfield, Greg Hawkins, Larry Hilibrand, Victor Haghani, 2 người đạt giải Nobel Merton & Scholes, nếu bạn lấy cả 16 người họ vào trong một căn phòng so với bất cứ doanh nghiệp khoa học nào – kể cả Microsoft, tôi dám cá rằng lượng IQ trong phòng đó sẽ cao hơn tất cả. Mặt khác, họ còn là những kẻ có hàng chục năm kinh nghiệm trong lĩnh vực của mình (arbitrage/quant), và họ còn rất giầu có – sẵn hàng trăm triệu USD tài sản ròng bên trong quỹ LTCM.

Và kết cục là gì: họ đi đến phá sản nhanh chóng! (<5 năm).

Đó là điều tôi thấy rất thú vị. Nếu tôi phải viết một cuốn sách trong tương lai, tôi sẽ viết quyển: ‘Tại sao những gã thông minh lại làm những điều ngu ngốc?’ Munger thì nói rằng nó nên là cuốn tự truyện (cả khán phòng cười lớn)

Để rủi ro những gì tuyệt vời bạn đang có & đang cần để lấy những gì bạn không có & không cần (@S.A.F.E: địa vị hão, tâm lý đố kỵ – những người trong LTCM muốn lên chức tỷ phú), tôi cho là một điều cực kỳ ngu ngốc (foolish).

Nếu bạn cho tôi một khẩu súng có băng đạn 100 viên 99 viên rỗng, hoặc thậm chí xác suất là 1/1000 để bắn vào đầu thử và được thưởng (@S.A.F.E: trò Russian Roulette), có nhận bao nhiêu đi chăng nữa tôi cũng không chơi! Ấy vậy mà trong lĩnh vực tài chính, người ta làm như vậy thường xuyên mà không hề suy nghĩ chút nào về nó.”

Trích đoạn Ấn phẩm đầu tư giá trị kỳ 58 – Lịch sử bong bóng Dotcom (https://newslettervietnam.com/an-pham-dau-tu-gia-tri-58/)

Đặt mua ấn phẩm đầu tư giá trị đầu tiên & duy nhất tại Việt Nam – TGN: https://wp.me/Pcnhon-z1

@S.A.F.E: Đoạn bình luận rất hay của ngài Buffett trên khiến chúng tôi không thể nào không háo hức tìm hiểu sâu rộng về câu chuyện của LTCM.

Nếu quý độc giả nào không hiểu lắm về ngụ ý của ngài Buffett, quý độc giả sẽ hiểu hơn khi đọc bài viết dưới đây của chúng tôi thuật lại. Qua câu chuyện LTCM, ngài Buffett ngụ ý cảnh báo về đòn bẩy (leverage) có thể khiến chúng ta tán gia bại sản như thế nào, cho dù bạn IQ cao và nghĩ rằng mình có thể dự đoán, định lượng được TT cách mấy!

Và hơn thế nữa, việc bạn đã giầu rồi mà chỉ vì lòng tham – lòng đố kỵ, muốn giầu hơn nữa bằng mọi giá (at all costs) và đi đến kết cục phá sản, rõ ràng là một quyết định ngu ngốc chỉ có ở loài người phù phiếm (*)

Dù nhiều lần chúng tôi “ra rả” về rủi ro của nợ vay margin, của đòn bẩy, sao chúng tôi nhận thấy dường như chẳng ai thèm nghe, thèm tin và thậm chí ngoài chúng tôi ra chẳng ai thèm nói (cười lớn), đủ để thấy tâm lý incentives-reaction đối với tiền phí môi giới, lãi vay margin của phố Wall Việt Nam lớn đến như thế nào…

|

Tổng hợp, dịch thuật từ quyển When Genius Failed, 2000, Roger Lowenstein cùng vô số các tài liệu khác về lịch sử hình thành và sụp đổ của Long Term Capital Management |

I. The Rise: Nơi tập hợp những bộ óc IQ cao

@S.A.F.E: Do không nhiều giấy mực nên chúng tôi không bàn sâu về các thương vụ arbitrage trái phiếu cùng các công cụ phái sinh rất phức tạp mà LTCM dùng, quý độc giả nào quan tâm có thể xem quyển When Genius Failed của tác giả Roger Lowenstein – ông cũng viết nên quyển tiểu sử Buffett rất hay. Ở nội dung hôm nay, chúng tôi sẽ tập trung vào các yếu tố con người & bài học sai lầm nhiều hơn.

Nếu phải nhớ về LTCM, thì dù nhiều người hay nghĩ đến hai học giả đạt giải Nobel là Scholes & Merton, nhưng thật ra hai vị này chỉ là người đến sau, 3 người chủ chốt dưới đây mới là cổ đông chính, và là những partners ảnh hưởng trọng yếu đến quyết định đầu tư/sự sụp đổ của LTCM, bao gồm: 1> John Meriwether – leader sáng lập & CEO của quỹ 2> Larry Hilibrand – có thể nói là CIO với tính cách ngông cuồng, không coi ai ra gì, và là người có tài sản lớn nhất trong quỹ 3> Victor Haghani – phó CIO phụ trách các khoản đầu tư thị trường quốc tế.

*********************

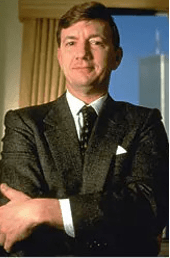

Sinh năm 1947, John William Meriwether (J.M, hình dưới) vốn xuất thân là một giáo viên dạy toán học tại Northwestern University. Sau đó chán nghề, anh ta chuyển qua trường Chicago học MBA, làm bạn với John Corzine (sau này là Senior Partner của Goldman Sachs và rất quan trọng với J.M về sau).

Tầm 27 tuổi, anh ta gia nhập phòng đầu tư trái phiếu của Salomon Brothers – một investment bank lớn lúc bấy giờ. 1977, anh ta thành lập The Arbitrage Group – kinh doanh chênh lệch giá trái phiếu (thứ mà ngài Graham phát minh đầu tiên). Đến thập kỷ 1980s, Meriwether đã sớm trở thành “ngôi sao sáng” trẻ tuổi của Salomon, mang về lợi nhuận lớn cho hãng.

Tuy nhiên lĩnh vực này cũng có rất nhiều đối thủ cạnh tranh từ Morgan Stanley, Goldman Sachs, v,v do đó J.M đã nghĩ ra một giải pháp giúp anh ta tăng lợi thế cạnh tranh, trở thành thương hiệu cá nhân: ‘Tôi chỉ thuê những người thông minh gấp nhiều lần tôi!”

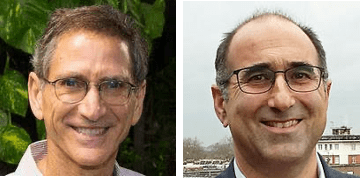

Danh sách các bộ óc IQ cao mà J.M thu thập thuở sơ khai bắt đầu với Eric Rosenfield, một trợ giảng tài chính tại Harvard Business School. Sau đó, Meriwether tuyển một loạt “profile khủng” bao gồm Victor Haghani – một người Mỹ gốc Iran với bằng tiến sĩ finance tại London Business School; Gregory Hawkins – tiến sĩ finance tại MIT, từng hỗ trợ tổng thống Bill Clinton; và người “nerd” nhất trong số đó: chính là Lawrence Hilibrand – người có hai tấm bằng kinh tế tại MIT, vốn làm cho phòng research của Salomon trước khi bị Meriwether cướp qua bộ phận Arbitrage. (Hilibrand – hình dưới trái; Haghani – hình dưới phải)

Những gã này vừa vào đã nhanh chóng download giá trái phiếu lịch sử, lập loạt models, thuật toán để tìm ra “inefficiencies” ăn chênh lệch giá. Và ngay lập tức họ tìm được một cơ hội (gọi là “spread“) khoảng 12 điểm cơ bản (0.12%), khi giá trái phiếu kho bạc Mỹ 30 năm bị định giá cao hơn đáng kể so với loại 29.5 năm, dù rủi ro gần như tương đương nhau. Họ đã nhanh chóng mua trái phiếu định gía thấp & short trái phiếu định giá cao, dùng đòn bẩy khổng lồ, chờ đợi thị trường định giá lại giúp thu hẹp spread và đem lại lợi nhuận lớn cho Salomon.

Trong suốt 5 năm cuối thập kỷ 1980s sau khi tuyển được đội ngũ, The Arbitrage Group của Meriwether đã mang về lợi nhuận hàng trăm triệu USD mỗi năm cho Salomon một cách nhất quán. Tuy nhiên với bản tính tự cao của mình, Hilibrand & Haghani đã ngay lập tức đòi tăng lương, tăng bonus, buộc CEO John Gutfreund của Salomon phải trả hàng chục triệu USD cho nhóm, khiến cả công ty ghen tỵ, trong số đó có Paul Mozer – cũng dưới trướng Meriwether.

Paul Mozer làm bộ phận Trái phiếu Chính phủ, không hài lòng rằng mình chẳng kiếm được gì so với bọn Hilibrand hay Haghani kia (@S.A.F.E: tâm lý đố kỵ bản chất loài người, đặc biệt mạnh ở Wall St tiền bạc), đã gian dối đặt lệnh đấu thầu vượt hạn mức cho phép của FED & Kho bạc Mỹ, đồng thời còn dùng insider trading để kiếm thêm. Sau khi Paul Mozer bị khởi tố, cả CEO John Gutfreund & Meriwether bị buộc phải từ chức, mất hết quyền lợi sau khi ngài Buffett mua lại Salomon Brothers – một trong những thương vụ tồi tệ nhất của ông (sau này phải bán cắt lỗ vội lại cho Travelers Group).

Tức giận vì bị đối xử không tương xứng với những cống hiến suốt cả thập kỷ, Meriwether đã ngay lập tức lập ra hedge fund Long Term Capital Management 1993, với mục tiêu mô phỏng lại phòng Arbitrage của Salomon & phát triển mạnh hơn thế nữa, thu hút được toàn bộ đội ngũ nhân tài trước đây trung thành với mình!

*********************

Song với tai tiếng từ vụ của Paul Mozer, thoạt đầu Meriwether gần như rất khó để huy động vốn. Anh ta buộc phải lấy thêm những cái tên lớn để “sales” cho dễ, và như vậy, hai nhân tài giới học thuật được kính nể nhất lúc bấy giờ là Myron Scholes (lớn tuổi, hình dưới trái) – đồng sáng chế ra mô hình định giá quyền chọn Black Scholes và Robert Merton (hình giữa) được Meriwether chiêu mộ.

Vốn muốn ứng dụng lý thuyết của mình vào thực tế và thực sự muốn làm giàu để xã hội kính nể hơn là học thuật (@S.A.F.E: chúng tôi rất hiểu nhu cầu đó), tất nhiên Scholes & Merton đã vui vẻ đồng ý “hai tay hai chân”. Đặc biệt, Myron Scholes dù là giới học thuật, song có tính cách rất mạnh và “sale” rất tốt, thậm chí nhiều lần bị nhà đầu tư đặt câu hỏi nghi ngờ ông còn chửi luôn họ là “ngu dốt” (cười lớn) khiến đồng nghiệp tại LTCM rất khoái chí!

Ngoài ra, Meriwether còn tuyển được David Mullins (hình trên bên phải ngoài cùng), nguyên Phó Chủ Tịch FED TW, cái tên lớn nhất giúp LTCM quan hệ & huy động khổng lồ từ các ngân hàng quốc tế, đồng thời giúp chính anh ta được “bảo kê” và trong sạch khỏi vụ Paul Mozer.

Như vậy, trong một năm đầu thành lập, nhờ profile khủng của đội ngũ và track record tại Salomon, các ngân hàng quốc tế như UBS, Sumimoto Bank Japan, Bank of Taiwan/Singapore/Thailand, các trường Đại học như Pittsburg, St.John, giám đốc của một số ngân hàng như Bear Sterns, Goldman, thậm chí có cả Phil Knight – Nike cùng nhiều Hollywood Stars khác đã đầu tư vào LTCM, giúp Merriwether huy động được 1.25 tỷ USD vốn seed, một khoản tiền lớn nhất lịch sử cho một hedge fund.

Từ đầu, Meriwether đã đặt rõ ra chiến lược của quỹ LTCM là đòn bẩy từ 20 đến 30:1 (tức nợ = 30x vốn chủ, cười, ở Việt Nam margin 3:7, tức 2.33 nợ : 1 vốn đã rất dễ chết), để tối đa hóa lợi nhuận từ các khoản spread nhỏ của thị trường trái phiếu, lãi suất hay cổ phiếu. Các khoản đầu tư của họ là arbitrage, được cho là market-neutral, khả năng giảm mạnh -20% của quỹ trong một năm là rất khó, được tính toán định lượng rằng chỉ xảy ra 50 năm một lần!

Nếu quý độc giả nào không biết về arbitrage hay quantitative, thì suất sinh lời kỳ vọng trên tổng tài sản của các chiến lược này rất thấp, hầu như chỉ <<2%-3%/tổng tài sản/năm, thứ mà Myron Scholes mô phỏng là “lượm bạc cắt do thị trường lãng quên”. Do đó các quỹ hedge fund theo chiến lược này hầu như đều đòn bẩy rất kinh dị để có thể đánh bại thị trường, họ có thể dùng margin hoặc phổ biến hơn là các công cụ phái sinh như quyền chọn, swaps, synthetics, v.v rất phức tạp. Chiến lược đòn bẩy khủng ban đầu và giả định xác suất downside lạc quan trên chính là “lưỡi hái tử thần” xác định trước cho một kết cục không mấy tốt đẹp của LTCM – như quý độc giả sẽ thấy sớm thôi…

*********************

May mắn đã mỉm cười với Meriwether & đội ngũ của mình, chỉ vài tháng sau khi thành lập, thị trường trái phiếu Mỹ & Châu Âu giảm mạnh khi FED của Greenspan nâng lãi suất – cộng nhiều vụ như ám sát Tổng thống Mexico, họ đã kiếm được lợi nhuận +28% năm 1994, trong khi chỉ số S&P giảm -10%.

Giai đoạn 1995-1996 còn kinh ngạc hơn, LTCM returns trên +50% CAGR mỗi năm trước phí trong khi chỉ số S&P chỉ lẹt đẹt phía dưới, đỉnh điểm, họ kiếm lợi nhuận tuyệt đối đến 2.1 tỷ USD năm 1996, cao hơn cả nhiều tập đoàn khổng lồ toàn cầu như McDonalds hay Berkshire. Đến 1996, LTCM đã quản lý đến >120 tỷ USD AUM, trong khi vốn chủ chỉ vỏn vẹn vài tỷ USD. Cơ cấu phí của họ là 2% fixed và 25% trên tổng lợi nhuận của quỹ (khá cao).

Ai nấy đều vui vẻ, từ nhà đầu tư cho đến ngân hàng, và đặc biệt là những cổ đông sáng lập của LTCM. Meriwether thưởng mạnh đội ngũ của mình và ngợi khen nhiệt liệt, càng làm tăng thêm cái tôi (ego) của những người vốn đã dư thừa nó!

Vì kết quả track record 3 năm quá tốt và dường như không có gì cản nổi các models và thuật toán của những con người được cho là median IQ >150 trong một căn phòng bé tí, tất cả đội ngũ sáng lập đã vay nóng thêm hòng đầu tư vào quỹ LTCM nhân lãi kép lên vạn lần, với tầm nhìn sẽ trở thành tỷ phú USD trong tương lai ngắn! UBS đã viết cho đội ngũ sáng lập LTCM một hợp đồng phái sinh nơi mà họ được quyền chọn theo performance của LTCM, đổi lại UBS sẽ nhận được cổ phần dài lâu ở cty quản lý quỹ. Mỗi người mua cho mình biệt thự từ 2 triệu đô đến 10 triệu đô gần văn phòng ở Connecticut (gần New York), thậm chí đề xuất mua máy bay riêng cho cty còn được đưa ra. Họ trở thành superstars kín tiếng ở phố Wall, mọi con mắt ghen tỵ, ngưỡng mộ đều đổ dồn về LTCM khi mức outperformance của nó quá lớn so với phần còn lại.

Song điều mà cả phố Wall, và chính đội ngũ của LTCM không nhìn thấy chính là suất sinh lời đó thực ra rất bé, nó chỉ được “amplify” lên nhờ đòn bẩy khổng lồ mà Meriwether chấp nhận ngay từ ban đầu (*) Chỉ có những NĐT giá trị đích thực như Mr. Seth Klarman, quản lý Baupost Group, vốn được mời chào đầu tư vào LTCM, đã nhanh chóng từ chối và viết quan điểm nghi ngờ của mình lại cho các nhà đầu tư:

‘Nhiều nhà đầu tư đang ngó lơ những tình huống “outlier” có thể tạo ra những cú crash bất ngờ mà không ai có thể dự đoán được. Những nhà đầu tư thành công nhất mà tôi biết đều tự bảo vệ vị thế của họ trước các cơn lũ 100 năm một lần! Gần đây, tư duy đó hình như đã lỗi thời đối với phố Wall. Long Term Capital Management, với vị thế đòn bẩy dự phóng kinh ngạc của nó, chỉ cần một sai lầm chí mạng đủ để khiến quỹ lâm vào tình trạng hấp hối. Tệ hơn nữa, hai sai lầm chí mạng liên tiếp có thể là dấu chấm hết!’

Và Mr. Klarman đã đúng…

(kỳ 2 tiếp tục tại đây)

II. The Fall: Khi đòn bẩy kết hợp với tự tin thái quá, không lường trước rủi ro Thiên Nga Đen

Cuối năm 1997, LTCM returns +27% trước phí, dù là mức khá tốt, song underperform NASDAQ và các quỹ arbitrage khác. Nó đã bắt đầu bộc lộ những vấn đề đầu tiên.

Ba năm 1994-1996 quá tốt của nó đã thu hút ánh nhìn của các đối thủ cạnh tranh. Nổi bật nhất là David E. Shaw, một tay quant của Morgan Stanley, sau này tự lập quỹ quant D.E.Shaw, nơi mà Jeff Bezos từng làm việc thời gian ngắn và gặp vợ McKenzie trước khi ra riêng lập Amazon. Thứ hai là Jim Simons cùng đội ngũ khoa học máy tính cao cấp ở Renaissance Technologies. Ngoài ra, khối arbitrage tự doanh của các hãng như Goldman Sachs, J.P Morgan, Citi, Bear, v.v cũng đang bóp dần các cơ hội sinh lời của họ trên thị trường trái phiếu & lãi suất truyền thống!

Ngoài ra, sự kiện Asia Financial Crisis 1997 (ấn phẩm 54: https://wp.me/pcnhon-251) làm thị trường chứng khoán và tiền tệ của các quốc gia mới nổi Châu Á sụp đổ hàng loạt một cách có hệ thống khiến phố Wall bắt đầu nghĩ tới một kịch bản systemic risk có thể nhấn chìm nền tài chính đòn bẩy bất cứ lúc nào.

Với bối cảnh nghiêm trọng như vậy, song cả đội phía dưới Meriwether vẫn chưa nhận ra vấn đề mà thản nhiên cho rằng không có gì phải lo ngại. Larry Hilibrand & Victor Haghani, hai thành viên nòng cốt, đã đề xuất LTCM nên khám phá các lĩnh vực mới, bao gồm merger arbitrage (M&A, thực ra gọi là arbitrage hơi sai vì các thương vụ dạng này rất rủi ro, không có gì chắc chắn cả, nên ngài Graham gọi là special situations thì đúng hơn), trái phiếu thị trường mới nổi như Nga, Brazil, Na Uy, Đan Mạch, Ý, Hy Lạp và thậm chí là cặp equity, rổ equity, equity volatility, risk swaps mà các đối thủ cạnh tranh chưa nghĩ tới…

Myron Scholes, Robert Merton & Eric Rosenfield đã phản đối ý tưởng đó, cho rằng các thị trường trên không đáng tin cậy, với thanh khoản quá thấp và nhiều rủi ro hệ thống không thể lường trước được (!) Scholes & Merton, vốn là giới học thuật và chỉ có tài sản nhỏ bé trong quỹ LTCM (Hilibrand và đồng đội có tài sản 250-500tr USD lúc đỉnh cao), thực sự không có tiếng nói nên chán chường, rút bớt tiền ra mua vào Berkshire Hathaway để hedge rủi ro.

Ấy vậy mà Meriwether, vốn là một người sếp “luôn chiều lòng” nhân viên, đã dung túng cho Hilibrand & Haghani thực hiện các ý tưởng trên mà không thông qua ủy ban quản trị rủi ro & hội đồng tư vấn của quỹ. LTCM có hàng loạt các vị thế cực lớn hàng chục tỷ USD vào equity volatility – một dạng giống như chỉ số VIX ngày nay (họ short equity volatility, cho rằng thị trường đang phản ứng thái quá và sẽ trở về điểm cân bằng như mô hình định lượng). Ngoài ra, họ còn bán hàng chục tỷ USD hợp đồng credit swap – gần như CDS ngày nay – như một dạng bảo hiểm cho những người mua đang panic. Đòn bẩy & các công cụ phái sinh của LTCM lúc này đã đạt tỷ lệ 50:1 (!)

Song mô hình định lượng “cận thị lịch sử” của họ không ngờ được rằng systemic risk như Asia Financial Crisis và sự kiện Nga vỡ nợ T8/1998 lớn đến cỡ nào.

III. Cú sụp đổ đi vào lịch sử, New York FED & liên minh ngân hàng buộc phải giải cứu

Sau khi Nga công bố vỡ nợ trái phiếu T8/1998, một trader đã thốt lên: ‘Holy sh*t! Credit spread đã tăng vượt >5 sigmas, đây là sự kiện 100 năm có một lần.’

Thay vì credit spread thu hẹp lại như mô hình định lượng họ dự đoán, nó lại nở rộng ra hàng trăm điểm cơ bản!

LTCM lỗ trên tất cả các khoản đầu tư “đỏ lòm”, thứ mà họ chưa bao giờ ngờ tới: từ bảo hiểm credit swap, cho đến equity volatility, cho đến merger arbitrage, trái phiếu Nga, Brazil, Hy Lạp, kroner Na Uy, các khoản mortgage securities Đan Mạch, tất cả đều mất thanh khoản, không còn một người mua nào! Ngay cả Royal Dutch – Shell, cặp paired equity họ mua ở TTCK Anh & Hà Lan, chênh nhau đến 42% cho cùng một cty (!)

Giờ đây LTCM lỗ hàng trăm triệu USD mỗi ngày, xóa sạch mọi khoản lợi nhuận kiếm được 4 năm qua.

Đến cuối T8/1998, một người bạn từ thời Salomon được Meriwether gọi tư vấn:

– Quỹ của anh ở đâu rồi?

– Chúng tôi down một nửa -50% rồi.

– Anh xong đời rồi (You’re finished)! Khi các bankers biết anh giảm một nửa, chúng sẽ nghĩ anh sắp phá sản và trở mặt, đi ngược lại mọi vị thế với anh!

Và anh ta nói đúng: với vị thế mất thanh khoản và đòn bẩy khổng lồ của LTCM, nhiều investment banks đã biết danh mục và tranh thủ short các vị thế của LTCM khiến nó down mạnh thêm (@S.A.F.E: phố Wall luôn như thế)! J.M lo lắng thật sự, anh ta tìm đến Buffett & Soros nhờ rót vốn ứng cứu. Buffett từ chối, Soros cũng từ chối, ông nói rằng mô hình xác suất Bell Curve của anh sai từ ban đầu, khi con người & TT hoảng loạn, nó sẽ đi rất xa chứ không về điểm cân bằng như anh nghĩ đâu (*) Đúng như vậy, đến cuối T9/1998, NAV quỹ của họ giảm -90% từ 4.7 tỷ USD đầu năm còn dưới 500tr USD, đòn bẩy tăng lên 200:1.

Đến lúc này, với vị thế >100 tỷ USD nợ vay và >1 nghìn tỷ USD hợp đồng phái sinh, chủ tịch New York FED đã lo sợ LTCM phá sản sẽ làm sập TTCK Mỹ và cả hệ thống banking tài trợ cho nó. Ông tập hợp 14 ngân hàng lại để họp nghĩ giải pháp, đứng đầu là Goldman Sachs của John Corzine, bạn học cũ của Meriwether. Sự kiện này rất drama và hay ho, nên được làm phim vì các CEO nhà băng lưỡng lự giữa việc cứu LTCM hay bỏ mặc. Song rủi ro tiềm tàng là quá lớn, sau đó 11 banks đã chấp thuận mỗi người góp vào 300tr USD, đủ 3.65 tỷ USD làm 90% cổ phần equity của LTCM, đuổi toàn bộ đội ngũ tự cao tự đại ra. Meriwether, Hilibrand & Haghani mất trắng danh dự & vốn liếng trong cty, thậm chí mắc nợ cá nhân hàng chục triệu USD, họ bật khóc rời đi và từ đó không còn nữa…

Đến đầu năm 2000, nhóm nhà băng đã bán giải chấp được danh mục của LTCM và hoàn vốn. Chủ tịch FED Alan Greenspan cho rằng vụ LTCM này là bước lùi, làm tiền lệ cho hành vi đầu cơ đòn bẩy rủi ro trong tương lai, vì họ nghĩ rằng sẽ được ứng cứu. Và ông đã đúng: khi ngay sau đó không lâu Bear & AIG phá sản rồi được cứu 2008; và gần đây nhất là vụ Archegos Cap – Bill Hwang 2021. Song đó sẽ là chủ đề trong tương lai vậy thưa độc giả!

Saigon, đăng lại một chiều Thứ Hai bận rộn 19.08.2024, S.A.F.E team

Cảm ơn S.A.F.E team đã chia sẽ những bài học giá trị.