Gần đây nhiều đọc giả kêu gọi chúng tôi hãy làm các bài viết giới thiệu cho những người mới đầu tư về cách phân tích báo cáo tài chính và nhiều thủ thuật kế toán nữa. Mặc dù đây là một việc khó, do mỗi đọc giả có nhu cầu và trình độ kiến thức khác nhau, chúng tôi cho rằng đề xuất đó chí lí lắm! Vì vậy, kể từ bây giờ, chúng tôi sẽ sắp xếp nội dung này vào ấn phẩm hằng tháng, với việc đưa ra lí thuyết, bài học và những ví dụ thực tế về việc phân tích và áp dụng các khoản mục trên báo cáo tài chính trong đầu tư…

Bài viết trong ấn phẩm kỳ X, phát hành tháng 5.2018

Đặt mua ấn phẩm cũ: https://newslettervietnam.com/dat-mua-an-pham-dau-tu/

Có thể nói, lợi nhuận là thứ được giới đầu tư quan tâm nhất trong báo cáo tài chính. Hầu như khi lợi nhuận ròng tăng mạnh, giá cổ phiếu sẽ tăng mạnh theo làn sóng đầu cơ và ngược lại. Tuy nhiên, ngài Graham lại dùng một định nghĩa khác về lợi nhuận, ông gọi nó là suất sinh lợi của doanh nghiệp – thuật ngữ mà sau này ngài Buffett đã dùng nó để xác định các khoản đầu tư vô cùng thành công. Đây là trích đoạn về định nghĩa cùa earning power trong quyển The Interpretation of Financial Statements, 1937 của ngài Graham:

“Đối với hầu hết trong các công ty sản xuất/dịch vụ thông thường, độ hấp dẫn và thành công của khoản đầu tư phụ thuộc lớn lao vào suất sinh lợi đằng sau nó.Suất sinh lợi của doanh nghiệp nên được hiểu là các khoản lợi nhuận thường kỳ, được ước tính hợp lý trong một khoản thời gian tương lai. Mà vì lẽ tương lai không thể định đoán được, chúng ta buộc phải dùng con số hiện tại, hoặc quá khứ như một chỉ dẫn để ước tính lợi nhuận tương lai một cách hợp lý. Nếu như môi trường kinh doanh ở trong điều kiện bình thường, thì mức lợi nhuận trung bình (average earnings) của một giai đoạn sẽ là con số biểu hiện đúng đắn hơn (a rough index) cho suất sinh lợi so với con số của một năm duy nhất.”

Đây là đoạn văn quan trọng thuộc hàng bậc nhất trong cả quyển sách của ngài Graham, thậm chí trong cả quyển Security Analysis nữa, bởi vì:

(1) Trung bình lợi nhuận lịch sử trong một giai đoạn kinh tế ổn định giúp ta loại bỏ đi các lợi nhuận bất thường, hoặc các năm kinh doanh thuận lợi hơn hẳn những năm còn lại cho các công ty chu kỳ. Từ đó ta có được con số suất sinh lợi hợp lý, để ước ra được vùng giá trị thực tương đối chính xác và khách quan.

(2) Trung bình lợi nhuận lịch sử giúp việc tính toán các tỷ lệ như ROIC, tăng trưởng lợi nhuận mang tính ổn định và chính xác hơn – chúng tôi sẽ đề cập đến các chỉ số này trong kỳ ấn phẩm tới(*).

(3) Trung bình lợi nhuận lịch sử giúp ta có kỷ luật hơn, tránh bị các yếu tố như sự hưng phấn, lạc quan gây ảnh hưởng lên lí trí về giá trị thực của doanh nghiệp. Người ta có xu hướng nâng dần giá trị thực của doanh nghiệp theo đà tăng lợi nhuận, bất chấp những rủi ro hiện hữu.

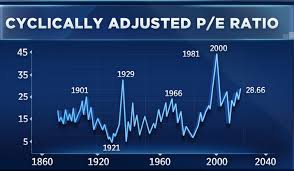

Giáo sư Robert Shiller của đại học Yale, dựa trên ý tưởng này, cũng sáng tạo ra một chỉ số gọi là CAPE ratio (Cyclically-Adjusted-Price-to-Earnings ratio), ông lấy lợi nhuận trung bình toàn thị trường trong 10 năm, nhằm loại đi các yếu tố mang tính chu kỳ, để tính mức P/E hợp lý. Nhờ vào phương pháp này, ông có thể nhận biết được trạng thái quá nóng/quá nguội của thị trường. Cũng nhờ cách tính toán này, chúng tôi tránh được các cổ phiếu bị “bơm thổi”, hoặc tìm ra được các cổ phiếu bị định giá thấp một cách lí trí hơn rất nhiều.

Cách tính lợi nhuận trung bình vô cùng đơn giản: nhà đầu tư cá nhân có thể lấy tổng lợi nhuận ròng của một giai đoạn và chia cho số năm. Việc lựa chọn giai đoạn phụ thuộc vào giai đoạn kinh doanh ổn định của doanh nghiệp. Tuy nhiên, cần phải tránh những năm bất thường (chẳng hạn như khủng hoảng 2008, hoặc 2012) và phải loại trừ đi các thu nhập tài chính, thu nhập từ đánh giá lại tài sản, bán tài sản mà chỉ ghi nhận trong một năm.

Đến đây nhiều đọc giả sẽ hỏi chúng tôi rằng với những công ty tăng trưởng đều như VNM, MWG, PNJ thì việc làm trên có hợp lý hay không? Vâng, đối với những case tăng trưởng đều như vậy, việc kết hợp thêm chỉ số PEG ratio sẽ đưa ra góc nhìn chính xác hơn – song việc làm trên vẫn cần thiết như một phép kỷ luật để đảm bảo chúng ta không phải trả giá quá cao nếu chẳng may lợi nhuận của những cổ phiếu dạng này đạt đỉnh. Những quy tắc như vậy không thể cứng nhắc được. Cũng như ngài Munger đã nói trong đại hội cổ đông 2018 vừa rồi: “Đầu tư thông minh không hề có công thức cứng nhắc. Nếu bạn muốn công thức, bạn hãy vào trường đại học. Ở đó họ dạy bạn đủ thứ công thức mà chẳng bao giờ hiệu quả cả.”

Saigon, đăng lại ngày 11.03.2019, bởi Skopos – Golden Newsletter Vietnam

Mạn phép nêu suy nghĩ rằng, cách tính biên lợi nhuận trung bình có hợp lý hơn so với tổng lợi nhuận ròng trung bình không? Ví dụ ta tính biên lãi EBITDA trung bình 10 năm và doanh thu của năm gần nhất thì mình nghĩ sẽ cho ra 1 con số xác đáng hơn.

Vâng, quan trọng rằng average earnings power dùng để xác định vùng giá trị thực & biên an toàn anh à. Mục đích của biên lợi nhuận hay ROIC trung bình thì chỉ cho ta góc nhìn phân tích mà thôi…