Trích trong ấn phẩm 44 – đã phát hành ngày 10/03/2021 vừa qua (https://newslettervietnam.com/an-pham-dau-tu-gia-tri-44/)

Đặt mua ấn phẩm đầu tư giá trị đầu tiên & duy nhất tại Việt Nam: https://newslettervietnam.com/dat-mua-an-pham-dau-tu/

| Trích dẫn, lược dịch và bình luận thêm từ quyển “The Great Crash 1929” của ngài John Kenneth Galbraith |

@S.A.F.E: Môi trường lãi suất rẻ suốt năm 2020 vừa qua đã tạo nên cơn sốt đầu cơ margin kỷ lục chưa bao giờ có trong lịch sử thị trường tài chính Việt Nam, cùng với nhiều hiện tượng khác như sự sụp đổ hệ thống lõi của HOSE, thứ đã từ rất lâu kể từ khi khai sinh ra TTCK chúng tôi chưa từng gặp phải…

Trong bối cảnh nầy, chúng tôi không thể không nhớ đến lịch sử giai đoạn đầu cơ đỉnh điểm 1928 tại Hoa Kỳ qua lời văn của ngài John Kenneth Galbraith, bởi vì hiện tượng trên không hẳn 100% lỗi đến từ các nhà đầu cơ “ham đánh bạc”, mà lỗi lớn hơn nằm ở sự làm ngơ (indifference) của các cơ quan quản lý tài chính và sự trục lợi một cách “có hệ thống” của các hãng môi giới, công ty chứng khoán, ngân hàng cho vay margin thu lợi nhuận khổng lồ!

Nạn đầu cơ margin đỉnh điểm 1928

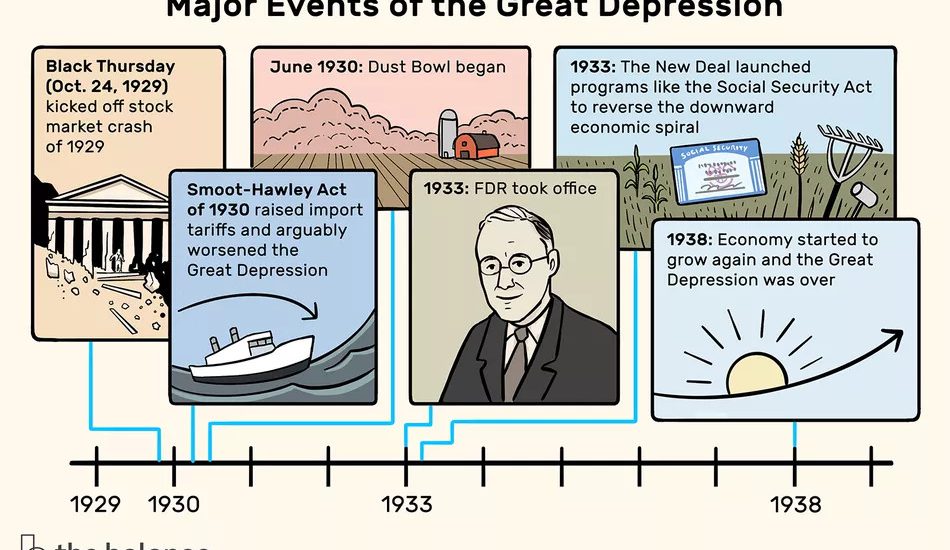

- 1928, thời khắc “đỉnh điểm” đã đến;

@Ngài John Kenneth Galbraith: “Tuy nhiên, đến năm 1928, có lẽ thời khắc “ấy” đã đến: khi mà dòng người đầu cơ lũ lượt bắt đầu xa rời thực tế và rơi vào trạng thái ảo vọng. Điều dễ dàng thấy nhất chính là hành vi trên thị trường cổ phiếu. Tháng 03/1928, Dow Jones tăng mạnh, tin tức về thị trường nóng sốt nằm khắp các mặt báo. Nhiều cổ phiếu đơn lẻ tăng 10, 15 thậm chí 20 USD/cp mỗi ngày.

Cơn sốt tháng 03 này thậm chí còn giúp hé lộ ra một thành phần mới trên thị trường, đó là những trader chuyên nghiệp với quy mô vốn lớn (ông gọi là “big men” – khá tương đồng với giới đầu cơ Việt Nam gọi là các “tay to”). Tiêu biểu trong số đó là John Raskob – vốn là TV HĐQT của General Motors và là đồng minh thân cận của hãng hóa chất Du Pont. Ngoài ra còn có William Durant – cũng thuộc hãng GM, 7 anh em nhà Fisher, Andrew Cutten – nhà giao dịch hàng hóa khét tiếng từ Sở giao dịch Chicago (ngài Galbraith không kể đến các huyền thoại khác như Bernard Baruch, Jesse Livermore hay các ông chủ nhà băng như J.P.Morgan).

Đến tháng 06/1928, thị trường điều chỉnh mạnh, song vẫn không đủ sức làm các nhà đầu cơ bị lung lay. Lúc bấy giờ, bất cứ tư duy nào về cái chết của đợt bull market tuyệt vời này cũng đều sớm như dự báo cái chết của Mark Twain vậy. Mr. Andrew Mellon, trưởng Ngân khố Mỹ, đã trấn an dư luận rằng: “Chẳng có gì chúng ta phải lo cả. Sự thịnh vượng vẫn sẽ tiếp tục một thời gian dài nữa.”

Trong cả năm 1928, Dow Industrial Average tiếp tục tăng mạnh 86 điểm từ 245 lên 331 (tương ứng mức tăng kinh ngạc 33% CAGR liên tục ổn định từ 1924). Các cổ phiếu ưa thích của giới đầu cơ (khá giống với các cổ phiếu trong rổ VN30 hiện nay của Việt Nam cũng được giới đầu cơ margin ưa thích) như Radio Corporation of America – RCA tăng từ 85 lên 420 cho dù chưa hề chia một đồng cổ tức tiền mặt; Du Pont tăng từ 310 lên 525; Wright Aeronautic từ 69 lên 289. Khối lượng chuyển nhượng năm 1928 lên đến 920 triệu cp, gần gấp đôi so với năm 1927 và gấp ít nhất 5 lần so với vài năm trước đó. Song còn một vấn đề lớn hơn cả đang hiện hữu: đó chính là số dư nợ vay margin đang tăng vượt bậc!

- 1928, nạn đầu cơ margin tăng với tốc độ “tên lửa”:

Như đã được ghi chép lại, ở một thời điểm nào đó trong cơn sốt bull market, người ta không còn chú ý đến lợi nhuận, cổ tức hay quyền sở hữu của mình nữa – những thứ đó thật “hàn lâm” và “lí thuyết”! Điều quan trọng nhất bây giờ là tuần sau, hoặc thậm chí ngay ngày hôm sau, thị giá của cổ phiếu phải tăng mạnh và giúp ta giàu có nhanh chóng – như đã tăng trong quá khứ.

Chủ nghĩa tư bản thật thiên tài làm sao khi mà nếu như có bất cứ nhu cầu nào hiện hữu, thì nó không thể tồn tại lâu mà không có người cung cấp được. Hệ thống mà phố Wall tạo ra cho các nhà đầu cơ chỉ mong muốn tăng giá mà không muốn có gánh nặng của quyền sở hữu thật chính xác, hiệu quả và “đẹp đẽ” đến hoàn hảo! Đó chính là cơ chế cho vay margin.

Ở đó các ngân hàng cấp vốn cho các đơn vị môi giới, các đơn vị môi giới cho vay lại các khách hàng của mình, và khoản cổ phiếu thế chấp quay ngược trở lại ngân hàng. Margin được kiểm soát chắc chắn, khi rơi về vùng nguy hiểm, nhà đầu cơ buộc phải nộp thêm một số tiền để giữ vững tỷ lệ nếu anh ta không muốn bị bán tháo (forced sell). Có thể nói đây là một kênh cho vay lợi nhuận cao và rất an toàn cho các ngân hàng và đơn vị môi giới. Song phố Wall chưa bao giờ dám thể hiện niềm hãnh diện vào sự sắp xếp này, bởi vì nó chỉ hoàn mỹ khi nó phục vụ đúng mục đích ban đầu đầy thực dụng: chính là hỗ trợ, thúc đẩy tối đa thói quen đầu cơ/đánh bạc ngắn hạn của đám đông. Ấy vậy mà mục đích này không thể được thú nhận! Nếu phố Wall tự thú như trên, hàng vạn người đàn ông và phụ nữ đạo đức sẽ không còn lựa chọn nào khác ngoài từ bỏ con đường xấu xa, tội lỗi và đòi hỏi cải cách.

Đầu cơ bằng margin thường được bảo vệ công khai rằng nó khuyến khích giao dịch nhiều hơn, tăng thanh khoản và làm thị trường trở nên hiệu quả. Đây có thể nói là thứ lý lẽ cùn và giả tạo nhất mà phố Wall có thể nghĩ ra! Ở khía cạnh nầy, phố Wall giống như một cô gái điếm quyến rũ mặc quần bó sát, đồ lót rực rỡ, song tự nhận mình vận bộ trang phục trên để làm bữa ăn ngon miệng hơn thay vì hoàn thành nhiệm vụ để kiếm tiền vậy! (@S.A.F.E: lời lẽ của ngài Galbraith dù gay gắt nhưng chí lí làm sao)

Một người ít hiểu biết nhất về thị trường cũng có thể kết luận rằng dư nợ cho vay margin của các đơn vị môi giới là một chỉ báo (index) tốt cho khối lượng đầu cơ ngắn hạn trên thị trường. Cũng đo lường bằng chỉ báo nầy, có thể nhận thấy phong trào đầu cơ bằng margin đang tăng rất nhanh trong năm 1928: đầu năm 1926, chỉ có đâu đó độ 2.5 tỷ USD dư nợ trên thị trường; đến năm 1927, số dư này tăng thêm 1 tỷ USD. Song dư nợ tiếp tục tăng vọt, vay margin đạt 6 tỷ USD cuối năm 1928. Chưa bao giờ TTCK lại chứng kiến một lượng đòn bẩy lớn như vậy.

Mọi người tranh nhau mua cổ phiếu bằng margin, hay nói một cách khác, muốn tăng giá mà không phải tốn thời gian/chi phí để nắm giữ. Đầu năm 1928, lãi suất phi rủi ro dao động quanh mức 5%, trong khi đó lãi cho vay margin đã lên đến 12%, tạo ra một biên lợi nhuận đáng kể cho các ngân hàng và đơn vị môi giới.

- 1928, sự bất lực của Cục dự trữ Liên bang Mỹ – FED:

Một số người có thẩm quyền muốn bong bóng tiếp diễn. Họ đang kiếm được rất nhiều tiền từ nó và nếu như đổ vỡ, chính họ sẽ gặp thảm họa về mặt cá nhân. Số khác thì bắt đầu nhận thấy, dù lờ mờ, rằng sự đầu cơ điên rồ của đám đông đang quá mức và cần phải có biện pháp gì đó để hạn chế lại. Song một trong những phép toán khó nhất của chính trị từ trước đến nay vẫn luôn tồn tại: Ai sẽ là người chấn chỉnh những người điều hành?

Trong những khoảnh khắc ấy, Cục dự trữ Liên Bang Mỹ (FED) lẽ ra phải chịu trách nhiệm về việc thiếu cảnh giác hoặc thiếu hành động cần thiết. Hai biện pháp cổ điển của họ dĩ nhiên là gần như vô dụng. Đó là các công cụ tiền tệ mà hầu hết các giáo sư, chuyên gia đều biết: (1) Nghiệp vụ thị trường mở (2) Điều chỉnh lãi suất tái cấp vốn.

Đầu năm 1928, FED nắm giữ xấp xỉ $617 triệu chứng khoán trên bảng cân đối, họ đã bán ra suốt năm 1928 còn $228 triệu để giảm cung tiền ngoài thị trường. Song nếu như tất cả khoản chứng khoán trên được bán ra sạch sẽ, có lẽ hiệu quả sẽ tốt hơn rất nhiều. Ấy vậy mà FED không được cho phép thực hiện các bước đi quyết liệt như vậy, khi mà điều đó cũng đồng thời làm cơ quan nầy chịu rủi ro mất đi các tài sản sinh lợi giá trị (earning assets).

Với biện pháp điều chỉnh lãi suất tái cấp vốn (rediscount rate), vào tháng 01/1929, lãi suất tái chiết khấu tại New York Federal Reserve Bank là 5%, trong khi lãi cho vay margin của các brokers bên ngoài dao động từ 6%-12%. Chỉ có một biện pháp tăng mạnh lãi suất mới đủ khiến các đơn vị môi giới ngừng vay và cho vay lại, còn đối với một người mua cổ phiếu Radio với mức lãi vay 10%/năm sẽ chẳng hề hấn hay lo ngại gì ngay cả khi mức lãi vay tăng lên gấp đôi bởi vì anh ta đang kiếm được 400% đến 500% khoản vốn gốc của mình! Biện pháp tăng lãi suất chỉ ảnh hưởng mạnh đến những người nông dân, chủ doanh nghiệp nhỏ và người tiêu dùng mà thôi.

Trên thực tế, FED hoàn toàn có thể nghĩ đến giải pháp kiến nghị lên Quốc hội tạm ngừng giao dịch margin (halt margin trading) hoặc tăng tỷ lệ vốn chủ bắt buộc lên 75% chẳng hạn. Một cú tăng sốc tỷ lệ vốn chủ từ mức 45%-50% lên 75% sẽ khiến vô số các nhà đầu cơ nhỏ và lớn buộc phải bán cổ phiếu ra và ngừng sự điên rồ lại. Khi đó, đợt bong bóng có lẽ đã chấm dứt vĩnh viễn và hậu quả để lại sẽ bớt nghiêm trọng hơn thực tế đã diễn ra…”

Bài học lớn và giải pháp cho cơ quan quản lý tài chính chúng ta

@S.A.F.E: Ngài Galbrath mới mô tả thực bản chất của phố Wall, hệ thống hỗ trợ lòng tham đầu cơ đánh bạc của con người, sự vô trách nhiệm của các cơ quan quản lý tài chính lúc bấy giờ làm sao! Chúng ta cùng xét đến các giải pháp của ông liệu có thể áp dụng được cho Việt Nam:

1> Giải pháp tạm ngừng giao dịch bằng margin: đây là giải pháp khó có thể kéo dài vì không một CTCK nào muốn mất đi nguồn thu chủ đạo chiếm từ 50%-60% lợi nhuận trước thuế của mình. Tuy nhiên ở một số thời gian đỉnh điểm, chẳng hạn như T1/2021 vừa qua, khi lượng margin công bố đạt trên 100 nghìn tỷ ở top 20 CTCK và thậm chí trên 120,000 tỷ, gấp 3 lần giai đoạn trước Covid và trung bình 5 năm trước đó nếu tính cả các nguồn không chính thống như ngân hàng cho vay tiêu dùng lách, hoặc các “kho” (kho là thuật ngữ ngành ám chỉ các đơn vị, đối tượng có lượng tiền mặt lớn, sẵn sàng cho vay margin tỷ lệ 1:9, 2:8 trái quy định UBCK với lãi suất cắt cổ), thì UBCK – Bộ Tài Chính – Ngân hàng Nhà nước hoàn toàn có thể phối hợp chặn đứng margin trong 60-90 ngày để giảm rủi ro hệ thống nghiêm trọng.

2> Giải pháp nâng tỷ lệ vốn chủ bắt buộc: đây là giải pháp hay nhất trên quan điểm chúng tôi. Hiện nay tỷ lệ vốn chủ bắt buộc theo quy định là 50%, tức vay tối đa 1:1, song thông lệ ở các CTCK thì KH luôn vay ở mức 3:7, nếu quý độc giả không tin chúng tôi có thể hỏi thử (!) Ở những thời khắc rủi ro như 1928 hay T1/2021 vừa qua, UBCK hoàn toàn có thể nâng tỷ lệ vốn chủ bắt buộc lên 75% với NĐT không chuyên, và 50% với NĐT chuyên nghiệp chẳng hạn (phân loại như cách Bộ Tài Chính phân các NĐT được mua trái phiếu doanh nghiệp), đồng thời xử phạt các CTCK “lách” hoặc các “kho” cho vay, thì rủi ro hệ thống và niềm tin sụp đổ sẽ rất thấp.

3> Hạn chế cấp margin với những mã niêm yết mới: Thay vì quy định thời gian chỉ vỏn vẹn 6 tháng để một mã niêm yết mới được cấp margin, thì chúng tôi cho rằng cần nâng lên ít nhất 3 năm, để loại bỏ hoàn toàn những kẻ gian (fraudster) lợi dụng TTCK nóng sốt để niêm yết và thao túng giá cp bằng tiền vay của các CTCK.

4> Tuyên truyền về rủi ro mất trắng tài sản (wiped out) bởi nợ vay margin: tại sao những thứ gây nghiện, nguy hiểm như rượu bia, ma túy thì được tuyên truyền mạnh mẽ, nhưng margin thì không? Chúng tôi cảm thấy chúng tôi dường như là một số ít bên hiếm hoi duy nhất trên TTCK hiện nay tuyên truyền kịch liệt về nợ vay margin (!), trong khi 90% các thành phần khác thì im lặng, khuyến khích đánh bạc vì họ đang hưởng lợi lớn.

Đến đây nhiều độc giả sẽ cảm thấy chúng tôi bị “biased” về nợ vay margin. Tiện ở đây chúng tôi xin thú thực luôn rằng quả đúng như vậy! Nhiều năm đầu tư, chúng tôi chưa bao giờ sử dụng margin và sẽ không bao giờ sử dụng. Câu khẳng định nầy làm chúng tôi nhớ đến buổi hội thảo với các startup của một vị founder, CEO CTCK top đầu thị trường vừa qua. Ông thú thực với người hỏi rằng: “Anh làm chủ CTCK nhưng anh chưa bao giờ margin, mar-giếc gì cả. Suốt 20 năm qua.” Một ông chủ CTCK có dư nợ margin hàng đầu TTCK mà không bao giờ đụng tới margin, khiến chúng tôi cười thầm trong bụng: thế sao anh vẫn bán margin cho khách hàng, thậm chí khen thưởng bộ phận cho vay margin nhiệt liệt năm qua?!

Như ngài Munger từng khuyên một câu chúng tôi vô cùng tâm đắc: “Đừng bao giờ bán cho người khác thứ gì mà chính bạn cũng không dám sử dụng!”. Vì vậy, còn chúng tôi ở đây thì nhất định chúng tôi sẽ không bao giờ dừng nói về độ nguy hiểm của margin. Nếu quý độc giả có người thân, bạn bè nào đang “say máu”, xin gửi họ bài viết nầy và câu chuyện bi kịch của Jesse Livermore, Rick Guerin để họ suy nghĩ lại vậy!

Saigon, đăng lại ngày 12.03.2021, bởi S.A.F.E team – TGN