Trích đoạn từ bản đặc biệt Tiểu sử & bí quyết đầu tư thành công của 14 NĐT giá trị huyền thoại, chọn lọc & dầy công nhất bởi TGN (*): https://tinyurl.com/2s8jwpuy

Đặt mua lại các ấn phẩm đầu tư giá trị đầu tiên và duy nhất tại Việt Nam – TGN: https://newslettervietnam.com/dat-mua-an-pham-dau-tu/

*******************

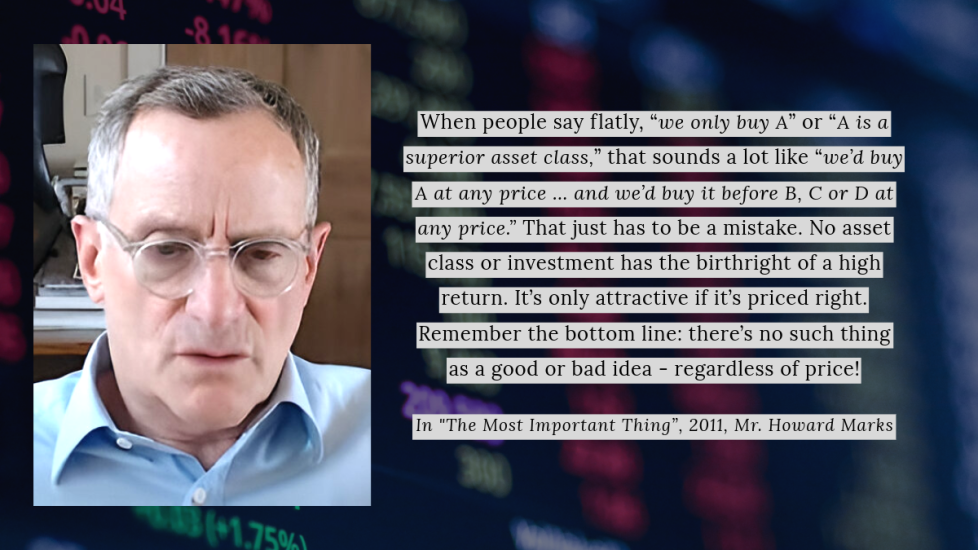

Điều quan trọng nhất là mối quan hệ giữa giá cả thị trường và giá trị thực (relationship between price and value)

@Ngài Howard Marks: “Đối với một nhà đầu tư giá trị, mối quan hệ giữa mức giá phải trả & giá trị thực bắt buộc phải là thứ khởi đầu cho mọi quyết định. Trong suốt hàng trăm năm lịch sử tài chính vừa qua, chúng ta đã được chứng minh lần này qua lần khác rằng không có tài sản nào tốt đến mức mà nếu mua nó tại giá quá cao, nó sẽ không trở thành một khoản thua lỗ tệ hại cả.

Khi một người nói với tôi rằng họ sẽ phân bổ danh mục vào phân khúc tài sản A hoặc B vì nó sinh lợi vượt trội hơn C & D mà không đề cập bất cứ thứ gì đến mức giá mà họ phải trả, tôi biết rằng người đó đang phạm một sai lầm lớn. Hãy nhớ rằng: không có ý tưởng nào là quá tốt hoặc quá tệ mà không đề cập đến giá cả!

Chắc hẳn bạn còn nhớ nhóm cổ phiếu Nifty-Fifty thập niên 1960s mà tôi đã từng đề cập ở các chương trước rồi chứ? Tại thời điểm đỉnh cao của nó, nhiều cổ phiếu tăng trưởng chậm (stalwarts) trong nhóm này được bán với mức 80x-90x P/E. Ấy vậy mà không có bộ óc thông thái nào trên thị trường lo ngại về các mức định giá ngất ngưởng cả.

Chỉ vài năm sau, đầu thập niên 1970s, Nifty-Fifty stocks đã sụp đổ. Những cổ phiếu mà vài năm trước được bán với giá 80 đến 90 lần earnings, giờ chỉ còn 8-9 lần earnings, điều đó có nghĩa rằng những NĐT Hoa Kỳ đã mất -90% tài sản của mình trong thời gian rất ngắn. Họ có thể mua vào những DN thực sự tốt, những họ đã trả mức giá quá cao đến mức không thể nào gỡ gạc lại được (!)

Tại Oaktree chúng tôi thường nói: Well bought is half-sold (mua được giá tốt là đã thành công một nửa rồi). Khi đã mua được món hời với giá tốt, chúng tôi ít khi nào phải lo nghĩ việc sẽ bán nó cho ai, như thế nào và khi nào.

Tất cả những thứ này sẽ vướng bận chúng ta câu hỏi rằng: vậy thì điều gì cấu thành nên giá cả của khoản đầu tư? Và một nhà đầu tư thông minh nên làm gì để xác định rằng giá cả mình đang trả là hợp lý? Trong ngắn hạn, giá cả của khoản đầu tư được xác định bởi hai yếu tố: các yếu tố kĩ thuật (technicals) và tâm lý (psychology) của giới đầu tư. Thứ kỷ luật quan trọng nhất trong đầu tư không phải là kế toán hay kinh tế học, mà chính đến từ tâm lý học.

Nguy hiểm nhất chính là việc mua thứ gì đó tại đỉnh của sự phổ biến mà nó mang lại (peak of its popularity). Tại thời điểm đó, tất cả thông tin và lợi ích và quan điểm đã phản ánh toàn bộ vào giá & tất cả mọi người đều biết, khiến cho việc không còn một người mua nào mới nữa. Ngược lại, một trong những cơ hội đầu tư an toàn và hiệu quả nhất chính là mua thứ gì đó mà hiện tại không ai thích (no one likes it). Cho đủ thời gian và chu kỳ, dần dà sự phổ biến sẽ đến với nó và mức giá không có hướng nào khác ngoài đi lên để trở về đúng giá trị thực.

Hãy luôn nhớ rằng cực đoan đối nghịch với việc đầu tư giá trị chính là đi đuổi theo một cách vô thức một bong bóng tài sản (mindlessly chasing bubble), trong đó mối quan hệ giữa giá cả vs giá trị thực của khoản đầu tư hoàn toàn bị lãng quên.

Trên kinh nghiệm quan sát của tôi, tất cả bong bóng tài sản đều bắt nguồn từ một sự thật nhỏ nhoi:

- Hoa Tulips thật đẹp đẽ và là loài hoa hiếm có khó tìm nhất thế giới (thế kỷ 17th tại Hà Lan)

- Internet sẽ thay đổi thế giới (1998-2000)

- Bất động sản luôn luôn bắt kịp với lạm phát và luôn luôn tăng giá, hơn thế nữa bạn còn có mái nhà để ở (2007-08)

Đầu tiên một vài NĐT thông minh nhận ra sự thật nhỏ nhoi trên, bắt đầu bỏ vốn của mình vào và kiếm được lợi nhuận. Sau đó những kẻ ăn theo nhận ra những NĐT thông minh trên kiếm được tiền, và bắt chước theo. Cho đến khi bất cứ ai cũng kiếm được tiền một cách dễ dàng (easy money), họ sẽ dần lãng quên đi liệu mức giá mình phải trả có còn quan trọng nữa không khi luôn có nhu cầu mua cao hơn (!) Đây là một điều phản logic mà tôi thường nhấn mạnh: người ta thường giảm nhu cầu mua một món hàng khi giá nó tăng lên cao, song trong đầu tư, người ta lại càng muốn mua nhiều hơn khi nhìn thấy người khác kiếm được tiền.

Trên quan điểm của tôi, thay vì (1) cố gắng sử dụng đòn bẩy (2) mua một khoản đầu tư và cố gắng bán nó cao hơn cho một người mua khác sẵn sàng trả cao cho ta, việc số (3) mua một khoản đầu tư dưới giá trị thực là công việc bền vững & nhất quán & đáng tin cậy hơn cả. Dù cho có rủi ro value traps khi một khoản đầu tư bị suy giảm giá trị thực xuống dưới mức mà ta trả, việc mua dưới giá trị thực vẫn là con đường có xác suất cao nhất dẫn đến thành công, và ngược lại đối với việc thường xuyên trả giá cao quá mức…”

Saigon, đăng lại một chiều Thứ Năm vui vẻ 20.06.2024, S.A.F.E team