Mặc dù chúng tôi đã từng phân tích case nầy trong một ấn phẩm xa từ năm 2019, song như đã trả lời câu hỏi của một anh độc giả trong mục Thảo luận (https://bit.ly/3pwmg84) về việc “trùng hợp ý tưởng” làm sao, chúng tôi tin rằng case CTCP Xây dựng – Sản xuất VLXD Biên Hòa (“VLB”, “BBCC”) hôm nay sẽ là một bài phân tích tình huống đặc biệt(i) mẫu khá thú vị, đồng thời cũng liên quan đến các chủ đề vĩ mô nóng nổi mà quý độc giả quan tâm như lạm phát, đầu tư công

Bài phân tích trích trong ấn phẩm đầu tư giá trị kỳ 52, ấn phẩm huyền thoại đầu tư giá trị Châu Á vừa phát hành T11/2021 vừa qua: https://newslettervietnam.com/an-pham-dau-tu-gia-tri-52/

Đặt mua ấn phẩm cũ TGN: https://newslettervietnam.com/dat-mua-an-pham-dau-tu/

*Các số liệu cập nhật lần cuối vào tháng 10/2021 nên có thể sẽ không sát với thời điểm hiện tại*

| § Giá thấp – cao 52 tuần: [29.1 – 50.9]

§ SLCP đang lưu hành: 47.0 triệu cp § Vốn hóa thị trường: 2,250 tỷ § Thanh khoản TB/phiên: 25k-50k cp § Cổ tức TM: 1,300đ/cp (KH 2021) Các mức lợi nhuận ròng ước tính để tính P/E 2021F đã loại trừ trích lập quỹ khen thưởng phúc lợi |

|

Tỷ lệ P/E trên |

ROE 2020 |

LS cổ tức | Trữ lượng đá còn lại được ước tính | Sản lượng đá tiêu thụ/năm |

Nợ vay ngân hàng |

Dòng tiền tự do (FCF) |

| Trượt 12T: 14.3x TB 3 năm: 16.5x |

26.9% | 2.7% | Cty: 102 triệu m3 Khác: 250 triệu m3 |

’20: 6.6 triệu m3 ’19: 6.1 triệu m3 |

Q3-21: 0 tỷ ’20: 0 tỷ |

’20: 218 tỷ |

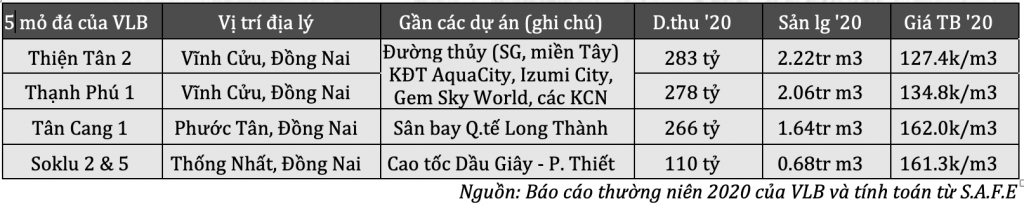

Business Model: Thành lập từ năm 1983, BBCC đã có gần 40 năm lịch sử sản xuất – kinh doanh trong lĩnh vực vật liệu xây dựng (VLXD) và khai thác mỏ đá. Theo các báo cáo và từ ban lãnh đạo KSB, hiện cơ cấu cổ đông của VLB chủ yếu gồm 3 đối trọng: 49% TCT Thực phẩm Đồng Nai Dofico (Nhà nước), 41% KSB (trực tiếp – gián tiếp), 9% cán bộ công nhân viên và chỉ ~1% free-float. Hoạt động kinh doanh chính của VLB là khai thác mỏ đá (stone mining) với 5 mỏ chính (bảng dưới) – đem lại khoảng 85% lợi nhuận gộp, lần lượt là: Thiện Tân 2, Thạnh Phú 1, Tân Cang 1, Soklu 2 & 5; trong đó 3 mỏ mới là Tân Cang 1, Soklu 2, Soklu 5 được cho là “mỏ vàng” với trữ lượng khổng lồ, vị trí địa lý đắc địa, sẽ thay thế hai mỏ truyền thống đầu. Hoạt động kinh doanh còn lại là thương mại VLXD (gạch, cát, sắt – thép, xi măng), thi công, khác ít tăng trưởng, biên lợi nhuận thấp nên chúng tôi không đề cập, chiếm khoảng 15% LN gộp.

Tuy nhiên, điểm hay nhất mà chúng tôi nhận thấy ở VLB so với các đối thủ như KSB, MDG (C32) hay CTI chính là các mỏ đá của VLB hầu như đã hoàn thành xong việc mua máy móc (capex), và bóc tầng phủ (chi phí trả trước dài hạn “prepaid expenses”), do đó giờ đây gần như công ty chỉ việc “xúc đá lên và bán”, thu tiền ròng mà phải chi ra rất ít capex trong tương lai (quý độc giả không tin chúng tôi có thể nhìn lại xem dòng tiền chi cho capex, trả trước ít đến như thế nào 3 năm qua), trừ trường hợp phải đào xuống các coste sâu hơn như -120m -150m, một điểm rất quan trọng mà chúng tôi sẽ giải thích ở dưới:

Prospects: Đây mới chính là nội dung chính của ngày hôm nay, cùng 3 lý do mà chúng tôi cho rằng VLB khá triển vọng từ 2022-2025, trong đó chúng tôi bàn khá nhiều về vĩ mô, đúng theo mong muốn của một anh trên mục thảo luận (https://bit.ly/3ooQGHk) gần đây – dù chúng tôi luôn tự cho mình là các NĐT chuyên về “bottom-up”(ii) nhiều hơn, song vẫn theo dõi sát về vĩ mô liên quan đến các DN mình nắm giữ:

1> Hưởng lợi từ lạm phát (*), đáp ứng đủ 3 tiêu chí của ngài Buffett: Gần đây rầm rộ bên Hoa Kỳ, chúng tôi nhận thấy chủ đề lạm phát nóng đến như thế nào, khi mà PPI & CPI Mỹ đã tăng từ 7%-8% so với đầu năm, dấy lên lo ngại to lớn rằng Việt Nam cũng sẽ theo sau sớm. Theo Buffett, từ nhiều câu trả lời ở các ĐHCĐ Berkshire, ông khuyên rằng DN đạt cả 3 tiêu chí sau sẽ là khoản “inflation-hedge”(iii) tuyệt vời:

(1) Có khả năng tăng giá bán vượt lạm phát: nhờ thương hiệu (vd: Apple, LVMH, UNIQLO), sự khan hiếm (vd: chip/chất bán dẫn), hoặc tính độc quyền (vd: Google Search Ad, Microsoft Office, Bloomberg).

(2) Có rất ít nhu cầu đầu tư TSCĐ (capex) để duy trì tăng trưởng: ví dụ các ngành công nghiệp nặng như thép, nông nghiệp, utilities sẽ luôn phải đầu tư capex khổng lồ để duy trì cạnh tranh/tăng trưởng, do đó sẽ thua thiệt lớn khi bị lạm phát đầu vào, trong khi đầu ra chưa chắc tăng, thậm chí giảm. Đây cũng là lí do HAGL (“HAG”) đã sai lầm chí mạng khi nhảy vào nông nghiệp giữa thời lạm phát 2011-2013.

(3) Vay nợ rất ít, thậm chí không vay nợ: bởi vì lãi vay sẽ buộc phải tăng vượt cả lạm phát, nếu không các nhà băng sẽ lỗ NIM thực khi DN, cá nhân trả nợ lại cho họ bằng thứ “tiền giấy mất giá” (năm 2011-2012 tại Việt Nam là ví dụ cụ thể khi lãi cho vay lên đến 22%-27% so với lạm phát 15%-20%).

Như vậy, trái với niềm tin chung và sóng cổ phiếu bất động sản nóng sốt thời gian vừa qua, chúng tôi không cho rằng những nhà phát triển BĐS dự án (developers) sẽ hưởng lợi từ lạm phát, mà có thể họ mới là người chịu thiệt lớn (!) Quý độc giả nghe thật vô lý phải không, song nếu xét 3 tiêu chí hedge lạm phát của ngài Buffett, các nhà phát triển BĐS chỉ đạt 1/3 tiêu chí là sự khan hiếm, còn lại họ sẽ thua thiệt lớn nếu đầu vào như chi phí đền bù giải phóng mặt bằng, VLXD, thầu xây dựng và hơn hết, lãi vay tăng vọt vì họ luôn sử dụng đòn bẩy bank, trái phiếu rất lớn để phát triển dự án. Nếu chúng tôi nhớ không nhầm thì đa số các nhà phát triển vay nhiều giai đoạn 2011-2012 đều phá sản hoặc giảm giá cổ phiếu từ -50% đến -70%, để lại các cty tài chính khỏe như VIC, NVL, KDH, NLG trỗi dậy bằng việc M&A lại các dự án”chết”…

Quay trở lại case VLB, thì ngạc nhiên thay, cty đạt đủ cả 3/3 tiêu chí (*), với nợ vay = 0, capex và bóc tầng phủ đã xong hết từ vài năm trở lại đây, đồng thời sự khan hiếm của các mỏ đá là khá rõ ràng! Theo số liệu từ nhiều nguồn, nhu cầu đá miền Nam lên đến 45-50 triệu m3/năm, trong khi cung ra chỉ 15-20 triệu m3, đặc biệt sau khi các mỏ đá Bình Dương như Tân Đông Hiệp (KSB, C32), Núi Nhỏ (NNC) phải đóng cửa vì hết hạn. Cũng tương tự như ngành khu công nghiệp, để khai thác một mỏ đá, cần 1-2 năm xin giấy phép môi trường, 1-2 năm bóc tầng phủ, 2-3 năm đào sâu xuống các mốc coste như -60m -80m thì mới có được nguồn đá xanh cứng, chất lượng cao. Như vậy, để khai thác một mỏ đá bán được, có biên lợi nhuận tốt, phải mất đến 5-7 năm cả thảy, nên nhiều cty đá, hạ tầng đã chọn cách đầu tư, M&A mỏ đá đối thủ nếu không muốn bỏ qua cơ hội đầu tư công 2022-2025 khổng lồ dưới đây.

2> “Vùng trũng” đầu tư công 2022-2025: thứ nhất, với dịch bệnh gần như không thể về mức “zero-case” và nhiều khả năng sẽ kéo dài đến cuối 2022 khi toàn dân vaccinated tăng cường, Chính phủ buộc phải tăng chi tiêu đầu tư công (1/4 nhân tố trong tăng trưởng GDP: https://bit.ly/3Dif4k0 mà có thể tác động trực tiếp nhất) để duy trì GDP. Thứ hai, với Đại hội Đảng khóa XIII đầu năm 2021 vừa qua cho nhiệm kỳ 2020-2025 (https://bit.ly/3c553e9) thành công, bộ máy lãnh đạo đương nhiệm có rất nhiều động lực khác nhau để hoàn thành nhiệm vụ chi tiêu trước kỳ Đại hội XIV mới. Thứ ba, sau khi gọi điện cho trưởng bán hàng của các cty đá xây dựng lâu về trước, chúng tôi mới nhận ra rằng nhu cầu cho đá xây dựng thực ra đến từ bất động sản “đón sóng” đầu tư công nhiều hơn, với tỷ lệ ước tính là: ~40% nhà dân, ~30% dự án BĐS nhà ở/khu công nghiệp, chỉ ~30% mới đến trực tiếp từ xây đường cao tốc/hạ tầng công. Trớ trêu thay, những mỏ đá như VLB thực ra lại hưởng lợi chính từ việc bán đá cho BĐS nhà ở khu Đông TPHCM, miền Tây Nam Bộ “đón sóng” quanh các dự án cao tốc, trước khi cả Chính phủ thực sự giải ngân ra!

3> Tình huống đặc biệt – KSB chào mua quyết liệt, nhiều “bidders”: theo thông tin từ đại hội cổ đông KSB 2021, KSB hiện đã nắm giữ trực tiếp/gián tiếp VLB lên đến 41% cổ phần, và có rất nhiều động lực như chúng tôi phân tích ở trên để tăng lên >51% (hợp nhất BCTC được) khi Nhà nước (Dofico) chịu thoái vốn phần còn lại, điều đó làm chúng tôi nhớ đến case GEX chào mua công khai VGC khi đã sở hữu 45% trước đây. Ngoài KSB, chúng tôi được một người bạn đề cập case Ctr Giao thông Đồng Nai (UPCOM: DGT) cũng đang chuyển mình mạnh mẽ bằng việc ra nghị quyết M&A, mua vào 10% BDT (https://bit.ly/3kzb1IB), chưa kể đến các cty hết hạn mỏ đá cùng ngành như C32, NNC hoặc các cty làm BOT đang chật vật như CTI, LGC cũng đang “nhăm nhe” đến việc M&A các mỏ vật liệu xây dựng khan hiếm.

Financials & Management: Như đã nêu trên, tài chính của VLB vô cùng khỏe mạnh với nợ vay ngân hàng = 0, tiền mặt dư thừa 350 tỷ, ROE luôn cao nhất quán ở vùng 22%-30%. Tuy vậy, chúng tôi không thích lắm các chi phí bán hàng, quản lý doanh nghiệp (SG&A) còn cao của công ty, cùng mức trích lập khen thưởng phúc lợi lên đến 11.5% LNST mỗi năm.

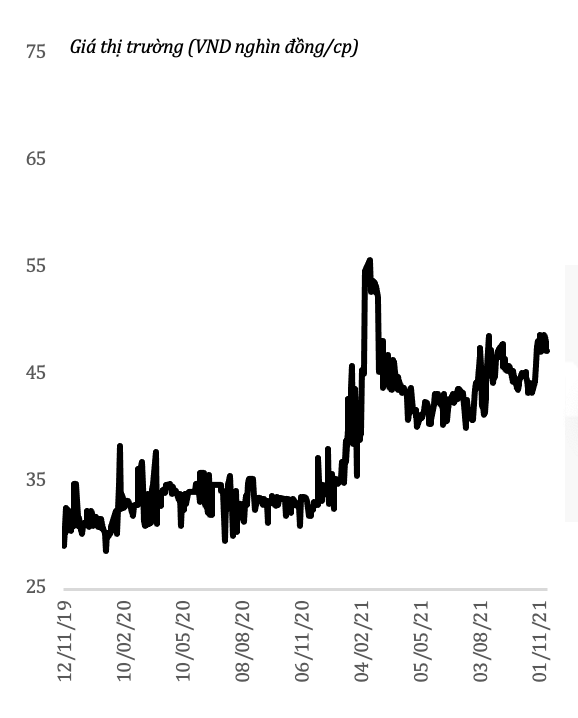

Margin-of-safety & Special-situation: Để định giá được VLB, chúng ta cần có số liệu trữ lượng đá còn lại, giá bán ước tính và biên lợi nhuận ước tính. Theo báo cáo thường niên 2020, VLB tự ước mình có 102 triệu m3 đá còn lại (*) – rất khủng khiếp (hình dưới), trong khi đó bên KSB thì lại ước tính VLB có đến 250 triệu m3 đá dự trữ (?!) – nguồn: https://bit.ly/3osQBCi. Riêng quan sát & trao đổi của chúng tôi với một số người trong ngành, thì càng đào xuống các coste sâu như -80m, -100m, -120m, thậm chí -150m cộng với việc mở rộng diện tích hectares (ha) của mỏ đá, chúng ta mới thực sự biết được nó có trữ lượng thực bao nhiêu, đôi khi cao hơn từ 50%-100% so với ước tính ban đầu trước khi mở rộng, đào sâu hơn.

Với trữ lượng dao động từ 102tr->150tr->250tr m3 đá còn lại chưa khai thác, giá trị thực của VLB lần lượt có thể từ mức cao hơn vốn hóa hiện tại một mức upside tương đối, cho đến cao hơn rất nhiều, cho đến cao hơn rất, rất nhiều – có thể lên đến >300 triệu USD intrinsic value nếu VLB thực sự có trữ lượng >250tr m3! Vì có nhiều sự không chắc chắn (uncertainties) như vậy, cộng với việc chúng tôi không có được sự tin tưởng vào ban quản trị của KSB hậu thoái vốn Nhà nước với scandal DRH trong quá khứ, chúng tôi cho case VLB vào rổ “Too tough” đối với các NĐT năng động nắm giữ dài hạn. Tuy nhiên, đối với các NĐT năng động theo chiến lược special-situation, VLB nói riêng và ngành mỏ đá nói chung sẽ khá hấp dẫn trước bối cảnh (1) hưởng lợi từ lạm phát (2) vùng trũng đầu tư công 2022-2025 cùng với hiện trạng (3) các đối thủ “khao khát” muốn thâu tóm như KSB, DGT, C32, NNC, CTI, v.v

Saigon, trong những ngày thị trường hưng phấn, 25.11.2021, đăng lại bởi Angelos

Các thuật ngữ/điển tích/từ viết tắt/từ Anh ngữ được sử dụng trong bài phân tích cổ phiếu của chúng tôi

- Đầu tư tình huống đặc biệt (“special-situation investing”) – học theo ngài Graham, Buffett, Joel Greenblatt: các độc giả đọc nội dung đặc biệt về bức thư gửi NĐT thời trẻ của ngài Buffett kỳ 46, 48 vừa qua ắt sẽ nhớ ông nhấn mạnh nhiều về tỷ trọng các tình huống đặc biệt (special-situations/workouts) trong danh mục quỹ Buffett Partnership nhằm giảm thiểu mức độ đồng biến (correlation) với thị trường chung bởi vì các thương vụ mua bán sáp nhập M&A, chào mua công khai, chia tách cty, tái cơ cấu cty, v.v đều có mức upside hoặc rủi ro giảm giá phụ thuộc vào sự thành công của thương vụ và thỏa thuận giữa hai bên A/B nhiều hơn biến động chỉ số. Ngài Benjamin Graham là một trong những người khởi xướng cho chiến lược đầu tư nầy, sau đó ngài J. Greenblatt cũng là một huyền thoại đầu tư giá trị theo chiến lược trên rất thành công với quỹ Gotham Capital.

- Tìm cơ hội đầu tư từ trên xuống hoặc từ dưới lên (“top-down”/”bottom-up”): Top-down là phương pháp tìm các ngành nghề tăng trưởng, tương lai, hoặc hưởng lợi vĩ mô gì đấy rồi tìm cty tốt nhất trong ngành, đầu ngành để mua; trong khi đó bottom-up là phương pháp tìm món hời một cách vô tình đọc được, theo bộ lọc, từ lời giới thiệu của những NĐT giá trị khác, hoặc đơn thuần đọc mọi thứ để “săn tìm”. Chúng tôi cho rằng phương pháp top-down phổ biến đến tận 80%-90% các tổ chức tài chính đầu tư chuyên nghiệp ngoài kia, chỉ có số ít, bao gồm chúng tôi, ưa thích phương pháp bottom-up hơn. Tuy nhiên chúng tôi vẫn phải nghiên cứu kĩ ngành chung hoặc những nhân tố vĩ mô có thể ảnh hưởng đến DN mình nắm giữ.

- Cách phòng ngừa lạm phát (“inflation-hedge”) tốt nhất, ngài Buffett – nguồn: https://bit.ly/31NNTQ6: ngoài 3 tiêu chí chúng tôi tổng hợp được từ câu trả lời ở các Đại hội cổ đông, một trong những câu trả lời chúng tôi thích nhất của ngài Buffett khi được hỏi về lạm phát từ một cô Ấn Độ chính là hãy đầu tư tiền bạc, thời gian vào tài năng – trí tuệ (talents), từ đó tăng thu nhập (earnings power) của bạn! Đây là câu trả lời rất bất ngờ, song ngẫm kĩ lại thì chúng tôi thấy hay và chí lí khôn cùng. Quả thực không có thứ lạm phát nào có thể xói mòn, hay đánh thuế được tài năng, trí tuệ và nỗ lực của chúng ta, nếu chúng ta không ngừng học hỏi, làm mới mình, gia tăng thu nhập thông qua kĩ năng nghề nghiệp, trở nên hữu dụng với khách hàng/đối tác, sáng tạo ra sản phẩm/dịch vụ/quy trình mới – từ đó gia tăng dòng tiền tự do ngày càng lớn vào “cỗ máy lãi kép” trên TTCK…

|

MIỄN TRỪ “CÓ” TRÁCH NHIỆM: Những thông tin trong mục được đúc kết từ những thông tin chúng tôi thu thập được và dựa trên những suy luận đáng tin cậy. Tuy nhiên, chúng tôi không thể khẳng định rằng mọi phân tích, định giá, và nhận định về tương lai là chính xác một trăm phần trăm. Nhưng, chúng tôi luôn tuân thủ ba yêu cầu “phân tích kĩ lưỡng, đảm bảo an toàn vốn và đảm bảo mức lợi nhuận đạt yêu cầu” của ngài Graham cho mọi cổ phiếu chúng tôi viết nên. Độc giả chỉ nên xem phân tích của chúng tôi là tham khảo và “tự làm bài tập về nhà” – S.A.F.E team |