Xem lại kỳ 1 tại đây: https://tinyurl.com/yck9f244

Quan điểm ngược chiều trích từ ấn phẩm 66, kỳ T1/2023: https://newslettervietnam.com/an-pham-dau-tu-gia-tri-66/

Đặt mua lại các ấn phẩm đầu tư giá trị đầu tiên và duy nhất tại Việt Nam – TGN: https://newslettervietnam.com/dat-mua-an-pham-dau-tu/

**********

@S.A.F.E, kỳ T1/2023: “Quý độc giả thân mến,

Nếu phải giải thích cho việc thua lỗ và sự biến động lên xuống của thị trường kể từ những ngày đầu năm 2000, câu trả lời không thể tìm được ở bất cứ số liệu hay quy luật nào, bởi vì câu trả lời nằm ở tâm lý (psychology) – thứ chi phối hầu hết mọi hành vi của loài người. Và khả năng cao là thứ tâm lý vốn có trước đây của những nhà đầu tư & đầu cơ cá nhân tại Việt Nam vẫn chưa thay đổi nhiều sau bao nhiêu năm trôi qua. Tất cả những gì mà họ chờ đợi chỉ là một lí do chính đáng (một thị trường tăng điểm, một nền kinh tế ngày càng tốt lên) để quay trở lại con đường đầu cơ trước đây của mình.

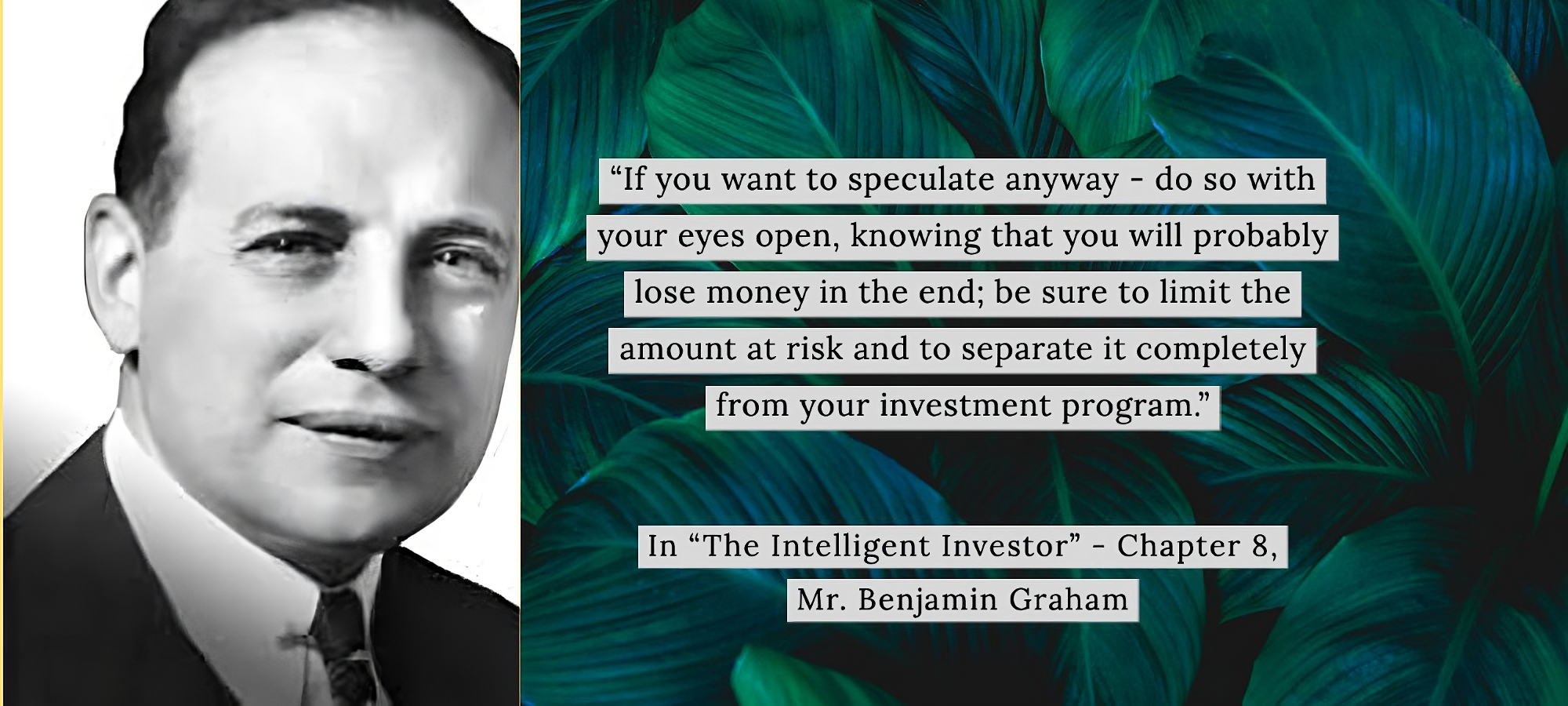

Dù vậy, cùng chung quan điểm với ngài Benjamin Graham, chúng tôi cũng không nghĩ rằng đầu cơ hợp pháp là xấu xa hoàn toàn. Đầu cơ, nhìn một cách khách quan, giúp tạo ra thanh khoản, san sẻ rủi ro vị thế và huy động vốn cho các doanh nghiệp còn non trẻ. Luôn có những người đầu cơ thông minh cũng như nhà đầu tư thông minh vậy.

Song sau việc quan sát nhiều thế hệ nhà đầu cơ trên nhiều thị trường, chúng tôi tin rằng hầu hết các cá nhân đều không phù hợp với việc đầu cơ vì xét đến kĩ năng, kiến thức cũng như thời gian ít ỏi mà họ bỏ ra ngoài công việc chính: việc mua cổ phiếu bằng nợ vay margin, mua cổ phiếu mới phát hành nóng nhất hay mua cổ phiếu giá cao ngất ngưởng chỉ vì tin tưởng vào sự tiếp tục xu hướng tăng ấy sẽ đưa họ về trò chơi đặt cược may rủi hệt như ở các sòng bạc.

Vì lẽ đó, ngài Graham cũng khuyến nghị rằng nếu các cá nhân muốn đầu cơ chỉ để trải nghiệm, phải tách biệt riêng hoàn toàn ra khỏi tài khoản đầu tư chính và chỉ nên dành tối đa 5%-10% tổng danh mục cho việc đầu cơ, và hơn hết, không bao giờ rót thêm tiền vào tài khoản này. Như Ben Graham đã nói, “không bao giờ được lẫn lộn giữa đầu tư và đầu cơ trong cùng tài khoản, hay trong bất cứ suy nghĩ nào của bạn.”

Vậy mà chúng ta thấy phổ biến như thế nào khi mà mỗi ngày, mỗi giờ, có hàng nghìn, thậm chí hàng vạn những nhà đầu cơ cá nhân đang: (1) đầu cơ trong khi cứ tưởng mình đang đầu tư (2) trong khi thiếu kiến thức và kĩ năng cần thiết, lại đầu cơ một cách nghiêm túc để kiểm tiền thay vì chỉ để trải nghiệm và giải trí (3) rủi ro toàn bộ gia sản – thậm chí vay nợ – vào việc đầu cơ nhiều hơn số mà họ có thể chi trả được…

Những tư duy đầu cơ sai lầm chỉ có tại Việt Nam (kỳ 2, tiếp theo)

(4) Đầu cơ cổ phiếu dựa chỉ thuần dựa trên dữ liệu mua – bán của khối ngoại/nước ngoài/foreigners

Việc mua theo dữ liệu mua ròng của nhà đầu tư nước ngoài (NĐTNN) thoạt nhìn cũng không hẳn là một hành vi kém thông minh, xét đến nhiều NĐTNN đã có kinh nghiệm hàng chục năm tại thị trường Việt Nam, họ tiếp cận được nhiều thông tin kinh doanh quan trọng của doanh nghiệp mà các cá nhân không bao giờ có thể, họ đã có kinh nghiệm tiếp xúc/đánh giá năng lực – độ tin cậy của nhiều ban quản trị, họ có hội đồng đầu tư thẩm định những thương vụ lớn, họ có một đội ngũ analysts học vấn tốt được trả lương cao để theo dõi sát các thương vụ đầu tư một cách bài bản, v.v

Tuy nhiên, sẽ là thảm họa (disaster) cho các cá nhân đầu cơ một cổ phiếu thuần follow theo khối ngoại khi mà:

– Cổ phiếu đó được thao túng giá với vốn hóa tăng hàng trăm %, khối lượng cao – trao tay trái qua tay phải – để lọt vào rổ các quỹ chỉ số/ETF rebalancing một cách “máy móc”.

– Cổ phiếu đó là một cổ phiếu chu kỳ đã ở pha cuối của chu kỳ tăng trưởng nóng, với lợi nhuận ở xác suất rất cao sẽ suy giảm mạnh cộng với đòn bẩy nợ vay khổng lồ đang chực chờ.

– Cổ phiếu đó có rủi ro quản trị “ẩn giấu” đến mức nhà đầu tư nước ngoài nhiều năm kinh nghiệm cũng không thể nhìn nhận ra.

– Và nguy hiểm hơn hết, cổ phiếu đó được thao túng tinh vi bởi những ban quản trị biết cách sử dụng các công ty bình phong, SPV lập ở các đảo quốc thiên đường thuế để tiện tay thao túng (giả danh khối ngoại mua ròng), như case Adani Group chúng tôi đã viết cách đây không lâu…

Mặt khác ở chiều ngược lại, một sai lầm cũng nghiêm trọng không kém có thể xảy ra khi mà một nhà đầu cơ, hoặc một nhà đầu tư không vững tâm lý, bán ra toàn bộ vị thế của mình tại một cổ phiếu chất lượng giá hời khi nhìn thấy dữ liệu bán ròng của khối ngoại đầy đe dọa, và bỏ lỡ mức tăng có thể thay đổi vị thế tài chính của anh ta nhiều năm sau đó, vì nhiều lý do khác nhau.

Một vài case chúng tôi ghi nhớ trong quá khứ như Đông Hải Bến Tre (HOSE: DHC, tăng mạnh x4 x5 năm 2020-2021 khi cổ đông Nhật thoái vốn), Tasco (HNX: HUT, tăng mạnh hơn 10 lần vốn hóa giai đoạn 2020-2022 sau khi quỹ nước ngoài thoái vốn và được một bên khác M&A), Thép Hoa Sen – Nam Kim (HOSE: HSG & NKG, tăng mạnh x5 đến x7 từ 2020 sau khi nhiều cổ đông nước ngoài thoái vốn), nhà phát triển BĐS uy tín Khang Điền (HOSE: KDH) tăng mạnh x2 x3 vốn hóa khi cổ đông nước ngoài lâu năm bán lại cho hội đồng quản trị, v.v

Cũng như Jesse Livermore từng có một lời khuyên hữu ích: “Nếu như tôi phải mua theo ông Smith, thì đến lúc phải bán ra tôi nên làm sao? Chẳng may ông Smith đã bán trước tôi, hoặc ông ta sai lầm, hoặc ông ta đang đi nghỉ mát thì như thế nào? Không có cách nào tốt hơn việc tự tư duy lấy cho chính mình.”

Vì vậy, dữ liệu khối ngoại mua ròng chỉ nên được xem xét như một trong những ưu điểm của một cổ phiếu – rằng đang có một số NĐT kinh nghiệm đồng tình về triển vọng của cổ phiếu đó. Việc làm bài tập về nhà với đầy đủ các checklist định tính – định lượng – biên an toàn vẫn cần phải được thực hiện một cách kĩ lưỡng, không chủ quan.

Ngược lại, nếu chẳng may cổ phiếu ta quan tâm bị bán ròng mạnh bởi khối ngoại, ta cũng không nên lung lay ý chí – bán tháo toàn bộ khó hiểu, mà cần kiểm tra “What do I miss”, kiểm tra xem có bất cứ rủi ro quản trị, rủi ro chu kỳ, rủi ro suy giảm lợi thế cạnh tranh, rủi ro chính sách nào mà ta chưa biết hay đó chỉ đơn thuần là hoạt động tái cơ cấu của quỹ ETF, hoạt động giải thể quỹ, hoạt động bị rút vốn “redemption” bình thường của các foreign funds. Ở đây, tinh thần tư duy phản biện, liên tục tự kiểm tra kiểm điểm, và suy nghĩ ở tầng thứ hai “second-level thinking” là cực kỳ quan trọng (*)

(5) Đầu cơ cổ phiếu bất động sản thời kỳ lạm phát cao vì kỳ vọng Chính phủ bơm tiền/nới lỏng định lượng

Không thể phủ nhận cổ phiếu bất động sản giai đoạn 2021 đã đạt được mức tăng trưởng đáng ghen tỵ giúp nhiều công ty từ quy mô nhỏ & vừa lên hàng tỷ USD trong thời gian ngắn, đem lại lợi nhuận khổng lồ cho vô số nhà đầu cơ khôn ngoan đi trước đám đông và “biết dừng lại đúng lúc”.

Tuy nhiên, đối với những nhà đầu cơ cuối cùng mua phải mức giá 10x-12x book value, hàng chục lần doanh thu chuyển nhượng BĐS hoặc trên giá trị DCF từ những dự án khả thi nhất, thì thảm họa tài chính đã đến với họ sớm sau đó, nhiều trường hợp đã phải chấm dứt vĩnh viễn con đường đầu tư của mình một cách nuối tiếc trước triển vọng 25-30 năm tới trở thành quốc gia phát triển của Việt Nam…

“Họa vô đơn chí, phúc bất trùng lai”

Sau sự kiện may mắn đấu giá đất Thủ Thiêm gây sốt đất một cách bất ngờ, chỉ trong phút chốc, hàng loạt tai họa đã ập đến một cách bất ngờ với nhóm cổ phiếu này:

– FED tăng lãi suất rất, rất dốc để chống lại lạm phát, điều mà rất nhiều người từng trải chu kỳ trước đã cảnh báo, từ 0.25% -> ~5%, dẫn đến việc thắt chặt tiền tệ tương tự từ Ngân hàng Nhà nước VN hòng bảo vệ tỷ giá USD/VND, trái ngược hoàn toàn bởi kỳ vọng “bơm tiền” trước đó.

– Rủi ro Bộ Chính Trị thay đổi ý chí đối với lĩnh vực BĐS, như bài học của người láng giềng đã có trước đó 1-2 năm.

– Kênh huy động trái phiếu doanh nghiệp sụp đổ. Việc hàng loạt các công ty chính thức tuyên bố vỡ nợ (defaulted) gốc + lãi trái phiếu như Novaland, Đất Xanh, Hưng Thịnh và 54 doanh nghiệp khác gây khủng hoảng niềm tin nghiêm trọng trên toàn hệ thống.

– Sự hoảng loạn gây nên margin-call cổ phiếu của kể cả ban lãnh đạo của nhiều DN BĐS.

Như giai đoạn đớn đau vừa qua đã cho chúng ta thấy, thực sự lạm phát cao là kẻ thù của mọi kênh đầu tư, trừ mỗi một đồng USD do được hỗ trợ bởi chu kỳ tăng lãi suất của FED. Song về lâu về dài, kênh cổ phiếu đã tự chứng minh rằng nó vẫn là kênh tăng trưởng tốt nhất vì dần dà corporate earnings sẽ bắt kịp, thậm chí tăng trưởng vượt lạm phát đối với hầu hết những ngành nghề thiết yếu, chu kỳ hoặc không bị lỗi thời, tuy nhiên những nhà đầu cơ cổ phiếu BĐS bằng margin đã không còn cơ hội trở lại khi bị quét sạch vốn liếng.

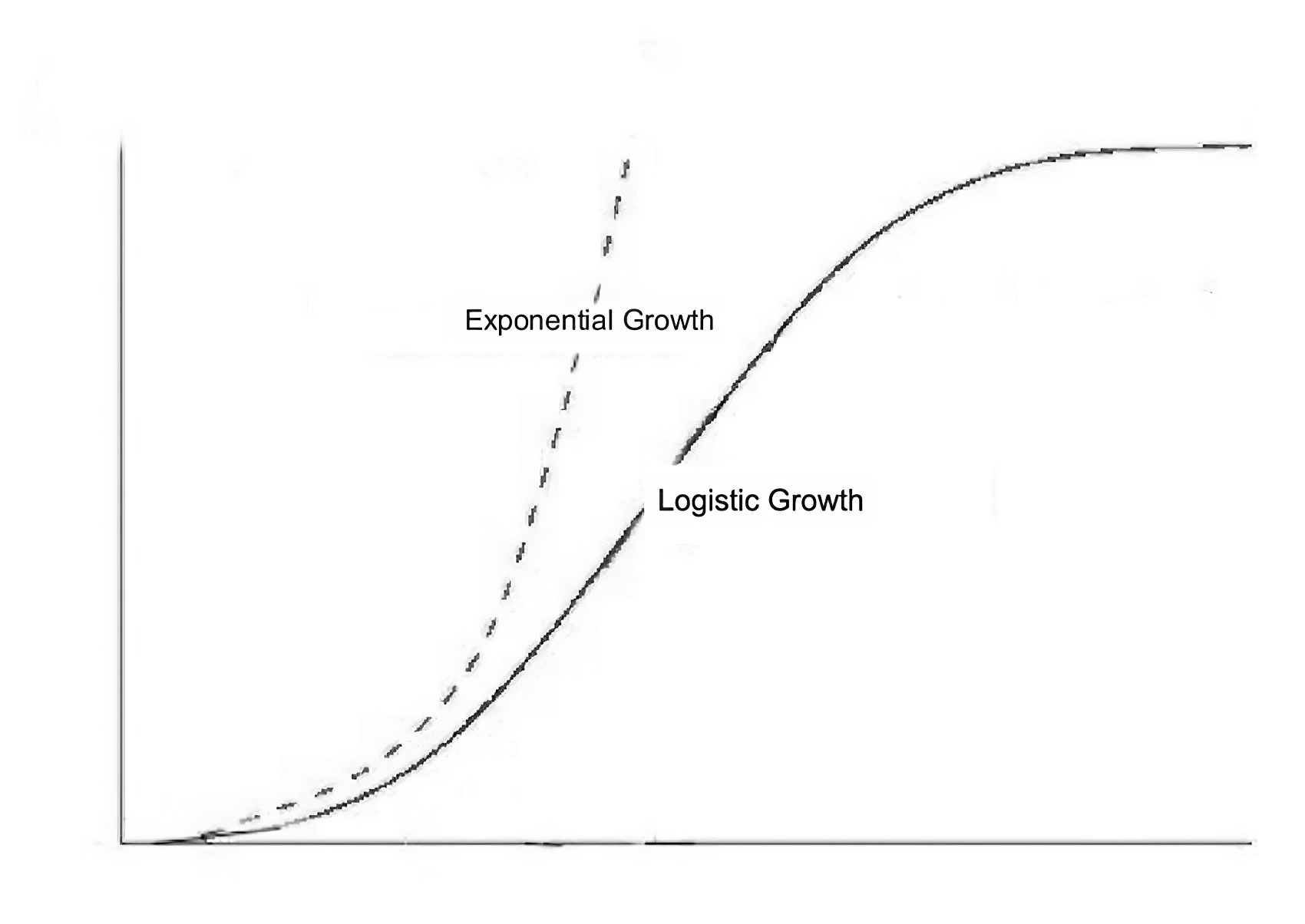

Nếu chúng ta nhìn nhận một cách khách quan, thì đã có một quy luật tự nhiên nhất định, khi mà đối mặt với khó của dịch bệnh, chính sách lãi suất gần 0% của FED và <5% của NHNN VN đã tạo ra thời kỳ tiền rẻ quá mức – tạo nên thịnh vượng khắp mọi nơi và gây nên lạm phát, rồi từ đó lạm phát lại khởi đầu cho chính sách thắt chặt tiền tệ gây suy thoái – khủng hoảng nghiêm trọng sau đó… Quả đúng như một nhà thông thái cổ xưa từng đúc kết:

“This, too, shall pass”

(Thứ này, rồi cũng sẽ qua mà thôi)

Câu thần chú nầy nên được ghi nhớ trong mỗi con người chúng ta khi đối mặt với cả thịnh lẫn suy. Thịnh vượng tiềm ẩn trong đó suy tàn – có thể chấm dứt toàn bộ con đường đầu tư quý giá của ta nếu ta trở nên quá tự tin và vay nợ đòn bẩy điên rồ; ngược lại, trong đau đớn – nghịch cảnh, lại tiềm ẩn cơ hội rất lớn để trở lại, thậm chí vượt xa nếu ta đủ kiên định & khôn ngoan để nhận ra những tiềm ẩn giá trị đó (*)

(6) Đầu cơ cổ phiếu ngành bảo hiểm bởi vì kỳ vọng lãi suất tăng giúp lượng tiền gửi ngân hàng được hưởng lợi

Thoáng nhìn qua, có thể thấy lập luận trên là khá logic, khi mà lượng tiền gửi của ngành bảo hiểm trung bình mỗi công ty lên đến vài nghìn tỷ, cá biệt như case BVH có thể lên đến ~110 nghìn tỷ, do đó bất cứ mức tăng lãi suất nào tầm 3%-4% (hay 300-400 điểm cơ bản) từ NHTW và khối NHTM đều ảnh hưởng trọng yếu lên earnings và ROE của ngành.

Tuy nhiên như một bài viết chúng tôi đã đúc kết cách đây 6 năm vào năm 2017, chúng tôi tin rằng câu chuyện lãi suất tăng từ FED sẽ ảnh hưởng sâu rộng hơn các chuyên gia nghĩ (https://newslettervietnam.com/vi-sao-chung-toi-cho-rang-cau-chuyen-lai-suat-tang/):

– Thứ nhất, lãi suất tăng sẽ làm suy giảm nghiêm trọng nhu cầu vay thế chấp mua nhà thả nổi (adjustable-rate mortgage), đây cũng là phần khách hàng chiếm tỷ trọng lớn nhất trong kênh bancassurance của hầu hết các DN bảo hiểm.

– Thứ hai, lãi suất tăng sẽ ảnh hưởng đến hàng loạt các doanh nghiệp sản xuất & dịch vụ & tài chính – bất động sản vay nợ đòn bẩy cao, gián tiếp làm suy giảm nhu cầu mua bảo hiểm phi nhân thọ để mở rộng kinh doanh của họ.

– Thứ ba, lãi suất tăng sẽ làm danh mục Trái phiếu Chính phủ & Trái phiếu Doanh nghiệp mua ở mức yield thấp (thị giá cao) suy giảm giá trị thị trường nghiêm trọng, dù chúng ta có thể không nhìn thấy trên bảng cân đối kế toán, do chuẩn kế toán VAS không giống như IFRS, buộc tổ chức tài chính phải hạch toán giá trái phiếu theo thị trường (như trường hợp case Silicon Valley Bank và Charles Schwab tại Hoa Kỳ thua lỗ trắng vốn chủ do đánh giá lại danh mục trái phiếu gần đây).

– Cuối cùng, lãi suất tăng sẽ ảnh hưởng lên các nhà đầu cơ vay nợ margin – buộc họ phải bán tháo vì margin call hoặc hoảng sợ rút chạy, ảnh hưởng mạnh lên thị trường cổ phiếu, gián tiếp ảnh hưởng lên danh mục đầu tư cổ phiếu của công ty bảo hiểm và giá cổ phiếu của chính công ty bảo hiểm đó.

Như vậy, “lợi ích và niềm vui chẳng tày gang”, khi lãi suất của NHTW tăng 300-400 điểm cơ bản, các công ty bảo hiểm chỉ được tăng thêm đâu đó vài chục tỷ đến vài trăm tỷ lợi nhuận đột biến một lần do danh mục tiền gửi, song thiệt hại về doanh thu thuần – lợi nhuận gộp bảo hiểm để tạo “float” lại cực kỳ lớn. Qua đó kỳ vọng của nhà đầu cơ ngành bảo hiểm rằng lãi suất tăng sẽ giúp họ hưởng lợi sẽ sớm trở thành nỗi thất vọng…

Dù vậy, là một người đam mê các ngành nghề liên quan lĩnh vực tài chính và theo dõi nhóm này suốt thập kỷ qua, chúng tôi vẫn cho rằng bảo hiểm là một ngành hấp dẫn, bởi vì:

– Bảo hiểm cũng như ngân hàng, là ngành kinh doanh tiền tệ có tiềm năng tăng trưởng vô tận theo sự phát triển của cung tiền giấy M2 – “unlimited growth” – như đúc kết của cả gia đình ngài Chris Davis đã đầu tư nhóm tài chính gần 100 năm

– Bảo hiểm không cần đầu tư capex để tăng trưởng, trái ngược với các nhóm luôn luôn nặng tài sản cố định (capital-intensive) như đường sắt, vận tải, thép, điện lực, v.v

– Tiềm năng dân số & tăng trưởng thu nhập của Việt Nam trong vài thập kỷ tới vẫn còn rất lớn.

– Những công ty bảo hiểm quản lý chi phí bồi thường, hoa hồng môi giới và quản lý doanh nghiệp tốt vẫn sẽ đem lại mức ROE 15%-20% đều đặn cho các cổ đông trung thành.

– Hơn thế nữa, nếu họ khá bằng một phần nhỏ như Buffett đã làm với Berkshire Hathaway, các cổ đông còn được hưởng lợi kép từ khoản float được tái đầu tư tốt, sinh lời hiệu quả.

Tuy nhiên, bảo hiểm – cũng như nhiều nhóm tổ chức tài chính khác – là một ngành nghề chu kỳ và mang tính đòn bẩy hoạt động cao, do đó đòi hỏi nhà đầu tư phải am hiểu bảng cân đối kế toán, rủi ro chu kỳ – rủi ro lãi suất/vĩ mô, và biết cách định giá, điều chỉnh book-value đối với tài sản xấu một cách hợp lý để ra được mức biên an toàn phù hợp cho mình.

Vì lẽ đó, chúng tôi đã luôn can ngăn các nhà đầu tư không chuyên hãy tạm tránh việc cố gắng stock-pick các nhóm tổ chức tài chính “financials” mà nên đầu tư thụ động vào rổ chỉ số theo một chương trình kỷ luật, đều đặn (bởi vì nhóm tài chính vốn đã luôn chiếm tỷ trọng lớn 30%-40% trong rổ chỉ số, qua đó giúp nhà đầu tư phòng thủ well-diversified khỏi mọi rủi ro vi mô).

(7) Đầu cơ timing chỉ số Index về vùng cảm tính 600 điểm hoặc 800 điểm mới bắt đầu mua, hoặc cổ phiếu X về vùng [5.0] hoặc [10.0] mới bắt đầu xem xét, và ngược lại khi Index lên 1800-2000 điểm mới bán, cổ phiếu X lên mốc giá tròn trĩnh [100.0] mới xem xét bán, v.v

Trong quyển Nhà đầu tư thông minh 1949, ngài Graham đã cho thấy có hai cách mà một nhà đầu tư có thể tận dụng được những biến động điên rồ của thị trường:

– Một, anh ta canh ra vào bằng thời điểm (timing).

– Hai, anh ta hành động dựa trên cơ sở định giá doanh nghiệp & thị trường, tức mua khi rẻ, và bán khi đắt (pricing).

Đối với phương án thứ nhất, sau nhiều thập kỷ trải nghiệm thị trường chứng khoán, ngài Graham đã đúc kết lại rằng: “Trong phân tích thị trường, bạn không hề có biên an toàn, bạn chỉ có thể đúng hoặc sai; nếu bạn sai, bạn sẽ mất rất nhiều tiền.” (link: https://wp.me/pcnhon-1gn). Mất nhiều tiền ở đây ngoài việc mất vốn liếng, còn mất cả chi phí cơ hội khổng lồ.

Như vậy, một nhà đầu cơ đi theo trường phái “timing” ở vế trước sẽ có thể mắc sai lầm nghiêm trọng ở cả hai hướng.

Thứ nhất, ở trường hợp khi kinh tế suy thoái, thị trường giá xuống bear market, anh ta chờ đợi một ngưỡng hỗ trợ kỹ thuật nào đó tầm 600-800 điểm tròn trĩnh để bắt đầu giải ngân mua vào các cổ phiếu giá hời. Nếu thị trường thực sự về mức giá đó, anh ta sẽ đúng và thu lời to. Ngược lại, nếu nó chỉ về tới 900 điểm rồi tăng trưởng vĩnh viễn chẳng hạn, anh ta hầu như sẽ bị một mỏ neo trong tâm lý dẫn đến việc rất khó chấp nhận rằng thị trường sẽ không về mức giá đó nữa, để rồi chịu một chi phí cơ hội khổng lồ.

Ở cùng góc độ đó nhưng trường hợp khác, anh ta chờ một cổ phiếu X về [5.0] hay [10.0] theo các ngưỡng hỗ trợ, vùng đáy cũ trong quá khứ hoặc một mốc tròn trĩnh nào đó anh ta tự nghĩ ra như một mốc an toàn, anh ta cũng có thể bỏ lỡ một cổ phiếu giá hời khi mà nó vốn đã được bán ở mức khá rẻ so với average earnings, book-value hay các triển vọng tăng trưởng tương lai.

Trong khi đó, một nhà đầu tư dài hạn theo hướng “pricing”, khi anh ta nhận ra chỉ số Index của TTCK hoặc cổ phiếu X anh ta theo dõi sát nhiều năm đã về một vùng định giá khá rẻ so với normalized earnings, book-value và triển vọng, đồng thời giá của nó đã phản ánh tương đối gần hết các rủi ro mà thị trường lo ngại, anh ta hoàn toàn có thể tự tin giải ngân khi mà biên an toàn đang đứng về phía anh ta, dù cho anh ta có timing không chính xác ngay đáy của thị trường lẫn cổ phiếu (*) Với phong cách này, anh ta cũng không quan tâm quá nhiều đến dự đoán thị trường hay vĩ mô có thể gây sai sót lớn, mà anh ta chỉ tập trung vào việc stock-picking, hay business-picking, thứ nằm trong vòng tròn hiểu biết của anh ta và hạn chế sai sót đáng kể. Những nhà đầu cơ giỏi timing có thể đúng về chỉ số Index hay một ngành nghề, song nếu chọn lựa sai doanh nghiệp với bảng cân đối kế toán tệ hại, ban quản trị không đáng tin cậy, định giá ngất ngưởng, v.v vẫn chưa chắc có được lợi nhuận thỏa mãn trong dài hạn.

Quả thực không phải ngẫu nhiên ngài Peter Lynch đã nhấn mạnh tầm quan trọng của việc tập trung vào chọn lựa đúng doanh nghiệp thay vì cố gắng dự phóng vĩ mô (*)

Thứ hai, trong bối cảnh thịnh vượng, bull-market hưng phấn, những nhà đầu cơ lạc quan quá mức, chờ đợi một mốc giá tròn trĩnh nào đó ví dụ như 1,800 điểm của VN-Index hay cổ phiếu bất động sản giá [500.0], hay cổ phiếu thép đầu ngành giá [100.0] thì mới bắt đầu chốt lời chẳng hạn, sẽ có thể không nhìn ra rằng nó đang ở cuối của chu kỳ và rủi ro đảo chiều rất lớn, đồng thời mức định giá so với average earnings, book-value hay giá trị thực đang quá ngất ngưởng đến mức downside tiềm năng có thể lên đến từ -67% đến -90% (!)

Một lần nữa, những người tập trung vào doanh nghiệp, vào “pricing”, vào định giá sẽ nhận ra mức biên an toàn cho anh ta đang ở mức âm, nên bán ra, hoặc tạm thời đứng xa những case nguy hiểm như thế thì mới tránh được sai lầm chí mạng.

Song ở đây, chúng tôi cần phải cảnh báo rằng đối với những nhà đầu tư quan tâm “pricing” của cổ phiếu, vẫn có trường hợp chúng ta sai lầm vì căn bệnh ham rẻ, tức vấp phải các “value traps” chí mạng (!) Chúng tôi sẽ viết về chủ đề nầy trong tương lai gần sắp tới.

Đó là khi ta chọn lựa các cổ phiếu có mức định giá thấp nhất trong ngành, hoặc thấp nhất trên thị trường nhưng không nhìn ra các lí do định tính, định lượng nguy hiểm về bảng cân đối kế toán, ban quản trị hoặc lợi thế cạnh tranh của doanh nghiệp vốn đã justified cho mức định giá rẻ bất thường đó. Một trick tránh đơn giản nhất ở đây đó là hãy luôn luôn tránh những case rẻ bất thường như vậy và tìm những case chất lượng được bán với khu vực định giá ở giữa, tức không quá đắt, cũng không quá rẻ, nhưng hợp lý và bị thị trường chưa phản ánh đúng chất lượng & tiềm năng tăng trưởng tương lai.

Ở thời điểm hiện tại, nơi chúng tôi có thể khẳng định tương đối tự tin rằng chúng ta đang ở thời kỳ suy thoái và bear-market nghiêm trọng nhất 10 năm qua, thì sai lầm đầu cơ timing chờ đợi một vùng Index an toàn tầm 800 điểm, 600 điểm hay một cổ phiếu chất lượng X về vùng giá [10.0] hay [15.0] đang thịnh hành hơn bao giờ hết.

Giữa bối cảnh này, một nhà đầu tư dài hạn, lí trí sẽ thực hiện một chương trình đầu tư kỷ luật, trường kỳ hằng tháng, hoặc hàng quý vào những cổ phiếu chất lượng ở giá hợp lý với bảng cân đối kế toán mạnh, ban quản trị đáng tin cậy và tiềm năng hồi phục tích cực. Những NĐT nghiệp dư, không chuyên khác không có nhiều thời gian có thể thực hành chương trình kỷ luật như vậy ở các quỹ chỉ số/ETF – thứ giúp anh ta mô phỏng mức sinh lời của chỉ số một cách well-diversified với chi phí quản lý thấp. Anh ta có thể timing không chính xác hoàn toàn và chịu mức sụt giảm nhất định. Song về dài hạn, biên an toàn và nước thủy triều dâng lên do triển vọng kinh tế đất nước sẽ ở phía của anh ta (*)

Kết luận

Như ngài Graham đã dặn dò:

“Nếu bạn phải đầu cơ vì không thể cưỡng lại được, hãy làm thế với đôi mắt mở to, nhận thức được nhiều khả năng sau cùng bạn sẽ thua lỗ mà thôi! Hãy tách biệt hoàn toàn các chương trình đầu cơ ra khỏi tư duy, ra khỏi tài khoản đầu tư chính và chỉ nên dành tối đa 5%-10% danh mục để tìm kiếm niềm vui hơn kiếm tiền nghiêm túc, và không nên nạp thêm tiền vào tài khoản đầu cơ này khi trở nên lạc quan quá mức.”

Nhiều năm quan sát vừa qua, chúng tôi biết rất nhiều nhà đầu cơ đã thành công kiếm hàng triệu đô la, hàng trăm tỷ đồng trong thời gian ngắn chỉ vỏn vẹn vài năm, để rồi mất tất cả, và rời bỏ con đường đầu tư một cách hụt hẫng, tiếc nuối và chấm dứt đột ngột không thể dự đoán trước.

Ngược lại, chúng tôi cũng biết những nhà đầu tư cẩn trọng, dài hạn với phong cách phòng thủ như những “chú rùa” chậm rãi, tập trung vào giá trị thực của doanh nghiệp, bảng cân đối kế toán ít nợ vay, dòng tiền đều đặn, earnings đáng tin cậy, hoặc ban lãnh đạo chất lượng, đã từ từ hưởng lợi được nhờ kỳ quan lãi kép mà không hề lung lay ý chí và ngắt quãng con đường đầu tư một cách đột ngột. Gặp lại họ sau nhiều năm, luôn là nụ cười thoải mái, tự tin và bền vững.

Vì vậy, đầu tư cẩn trọng – dài hạn hay đầu cơ hòng kiếm lời nhanh trong ngắn hạn là quyết định ở mỗi chúng ta. Tuy nhiên nhất thiết ta không được lẫn lộn giữa hai thứ. Và hơn nữa, khi đã chọn con đường phù hợp với mình, đừng chấm dứt nó đột ngột vì cảm tính để rồi bỏ lỡ cơ hội đầy nuối tiếc…

(còn tiếp kỳ 3) Saigon, đăng lại một Chiều mưa rào 25.09.2023, Filologos & Thành viên mới – TGN