Bài phân tích trong ấn phẩm đầu tư giá trị IX, phát hành tháng 04/2018: https://newslettervietnam.com/an-pham-dau-tu-gia-tri-9/

Đặt mua ấn phẩm cũ TGN: https://newslettervietnam.com/dat-mua-an-pham-dau-tu/

07/03/2018 – 16/03/2018, APC công bố nhiều tờ trình về kế hoạch mở rộng sản xuất kinh doanh và tăng vốn điều lệ gây ra nhiều tranh cãi một cách bất ngờ. Trong đó đáng chú ý có bốn tờ trình:

(1) Đầu tư nhà máy chiếu xạ ở Bắc Ninh trị giá 693 tỷ, trong đó vốn vay ngân hàng chiếm trên 60%. Nhà máy này dự kiến đến đầu năm 2020 sẽ vận hành.

(2) Đầu tư nhà máy chiếu xạ chất bán dẫn tại Khu công nghệ cao Q9, TPHCM cho phát triển dài hạn. Tổng vốn đầu tư 1,324 tỷ đồng, không rõ cơ cấu vốn và tiến độ dự án.

(3) Nhập thêm 500,000 Ci nguồn xạ bổ sung, không minh bạch giá nhà cung cấp, trong khi công ty vẫn còn gần 80 tỷ nguồn xạ dự trữ.

(4) Để huy động vốn đầu tư phát triển, phát hành 3 triệu cổ phiếu cho một công ty mới thành lập 6 tháng tên Torus Capital Ltd. (một công ty mới thành lập vài tháng, vốn điều lệ 17 triệu đồng, người đứng tên là một người Việt Nam có địa chỉ tại TPHCM) với giá 20,000đ/cp – thấp hơn 70% giá thị trường ngày 07/03/2018 – và 3 triệu cổ phiếu còn lại cho cổ đông hiện hữu với cùng mức giá đó.

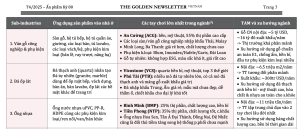

- Giá thấp – cao 52 tuần qua: [21.6 – 90.8]

- Giá hiện tại: [37.9]

- Số lượng cổ phiếu đang lưu hành: 11.8 triệu cp

- Vốn hóa thị trường: 447 tỷ đồng

|

P/E |

P/B | Dòng tiền tự do | Tăng trưởng EPS | ROIC |

| 6.8x | 1.7x | N.A (trả trước Corpex Asia) |

2012 – 2017: 38.7% |

24.4% |

Tự cổ chí kim trong giới đầu tư, bài học về đạo đức của ban quản trị doanh nghiệp chưa bao giờ là lỗi thời. Trong 4 câu hỏi để sàng lọc cơ hội đầu tư của mình, cả ngài Buffett, Munger và Chris Davis đều đặt vấn đề đạo đức và năng lực của ban quản trị lên hàng thiết yếu, thậm chí trước cả định giá của một doanh nghiệp. Ấy vậy mà nhiều năm kinh nghiệm như chúng tôi cũng có lúc gặp sai sót không hề nhỏ về vấn đề này…

- Gần đây có thể nói CTCP Chiếu xạ An Phú (“APC” hay “An Phú”) là một cái tên nổi bật nhất trên báo chí, diễn đàn và những câu chuyện cafe chứng khoán. Nhiều người trước đây chê bai An Phú, nay lôi biểu đồ kỹ thuật, thuật rằng lẽ ra mọi người nên bán ở giá [90.8]…

- Chúng tôi thì không nghĩ vậy. Nếu nhìn giá cổ phiếu đã giảm mạnh 60% và tường thuật lại ở đại hội cổ đông rồi lấy biểu đồ giá để nói thì thật dễ dàng. Nhưng khi APC ở vùng [70-90], mấy ai dự đoán được sự bất ngờ mà ban lãnh đạo APC đã thực hiện? Một nhà đầu tư cá nhân nếu chỉ thuần nhìn biểu đồ giá quá khứ thì vẫn không rút ra được bài học nào xác đáng, bởi vì vấn đề không nằm ở câu chuyện chúng ta dự đoán được tương lai như thế nào – mà chính nằm ở tư duy quản trị rủi ro đạo đức ban lãnh đạo ngay từ đầu của nhà đầu tư cá nhân chúng ta. Tư duy về thứ rủi ro khó đánh giá này được hình thành dựa trên kinh nghiệm sàng lọc cơ hội đầu tư và theo dõi các dấu hiệu quan trọng.

- Nhìn lại, chúng tôi phải thừa nhận đã phạm sai lầm lớn (dumb mistake) khi không nhận ra các dấu hiệu lớn về đạo đức ban lãnh đạo công ty. Thậm chí có dấu hiệu đã hiện rõ trên báo cáo tài chính kiểm toán. Chúng tôi đã nhận thấy chúng, song lại bỏ qua một cách bất cẩn, một phần vì lạc quan vào triển vọng ngành và lợi thế độc quyền của công ty, phần còn lại do lời “trấn an” của ban lãnh đạo:

(1) Dấu hiệu từ những lời đồn đại (“scuttlebutt”) về việc tư lợi doanh thu và tài sản APC của nhóm ban lãnh đạo công ty Thái Sơn, cổ đông lớn nhất của APC sau khi thâu tóm vào giai đoạn 2014-2015.

(2) Dấu hiệu về động cơ của nhóm cổ đông lớn Thái Sơn – đại diện là bà Võ Thùy Dương – khi muốn gia tăng tỷ lệ sở hữu lên 65% (mức không thể bị phủ quyết) vào đại hội cổ đông năm 2017.

(3) Dấu hiệu lớn và rõ ràng nhất trên báo cáo tài chính kiểm toán 2017, khi lượng tiền mặt trị giá 75 tỷ đồng (bằng 30% vốn chủ sở hữu) đột nhiên bị chiếm dụng bởi công ty Corpex Asia Ltd., một công ty ở Hongkong chỉ mới thành lập được 6 tháng. Nhìn thấy khoản này, chúng tôi đã sinh ra những nghi ngờ về việc rút tiền của cổ đông. Song khi gọi điện đến công ty, họ lại trấn an chúng tôi rằng khoản tiền đó để mua máy móc cho dự án mở rộng tại Bắc Ninh. Thế là chúng tôi lại bỏ qua, bất chấp dấu hiệu rõ ràng về việc công ty Corpex Asia Ltd. này chỉ mới thành lập vài tháng.

- Một nhà đầu tư thông minh và không muốn chịu rủi ro, có lẽ đã tránh xa APC từ dấu hiệu (1) và (2). Còn người chịu rủi ro nhưng đa nghi hơn, thì có lẽ đã bán sớm khi thấy dấu hiệu (3) để bảo toàn lợi nhuận. Kết cục của các dấu hiệu trên như thế nào, có lẽ quý đọc giả cũng đã biết quá rõ. Một khi đạo đức ban lãnh đạo có vấn đề, thì sớm muộn họ cũng sẽ tìm cách tư lợi – bất kể phương pháp của họ có lộ liễu và bất hợp lý đến thế nào đi chăng nữa.

- Dù vậy, mô hình kinh doanh của APC là một hình kinh doanh sinh lợi lớn với lợi thế độc quyền trong một lĩnh vực tăng trưởng cao, thậm chí còn có khả năng mở rộng ra lĩnh vực y tế, đồ chơi trẻ em, chất bán dẫn, … Song, nếu đã mất niềm tin vào ban lãnh đạo, một nhà đầu tư không thể chấp nhận rủi ro quá cao để đầu tư dài hạn khi mối nguy bị rút tiền, bị thổi phồng quy mô dự án và chiếm đoạt cổ phần luôn hiện hữu. Do đó, dù APC có thể gia tăng lợi nhuận trên sổ sách kế toán một cách đáng kể trong tương lai, và thậm chí chúng tôi cũng định được mức giá [20.0] để phát hành cho cổ đông hiện hữu là khá rẻ, rủi ro của ban quản trị quá lớn để một nhà đầu tư cá nhân có thể xem xét. Điều này có thể giải thích do nhóm Thái Sơn đã nắm trên 65% cổ phần, bất cứ sự đấu tranh nào của cổ đông nhỏ lẻ đều vô ích. Có may chăng sự can thiệp của pháp luật mới có thể thay đổi được tình thế?

- Lời cuối, với những nhà đầu tư đã mất tiền vì thương vụ này, xin hãy vững niềm tin rằng bất kỳ sai lầm nào đều là cơ hội may mắn để chúng ta hoàn thiện phương pháp đầu tư của mình. Thời gian là bạn của nhà đầu tư thông minh, và kỳ quan lãi kép sẽ làm anh ta giàu có. Điều quan trọng hơn là sau chuyện này, làm thế nào để tránh những case về ban lãnh đạo tương tự? Có ba phương pháp mà các nhà đầu tư cẩn trọng từng thực hiện để hạn chế rủi ro: thứ nhất, đa dạng hóa danh mục đầu tư – không dành tỷ trọng lớn trong danh mục cho các doanh nghiệp nhỏ và chưa chứng minh tính minh bạch qua 15-20 năm; thứ hai, sử dụng phương pháp lời đồn đại (scuttlebutt) – bằng cách hỏi thăm những người trong ngành và cổ đông – để tìm hiểu trước về ban lãnh đạo; thứ ba, luôn theo dõi kĩ báo cáo tài chính hằng quý và giữ sự đa nghi tối đa khi lượng tiền mặt của công ty cuối kỳ không tương xứng với lợi nhuận. Như ngài Munger thường nói: “Chúng tôi thích những doanh nghiệp có thể viết cho chúng tôi một tờ séc vào cuối mỗi năm.”

Saigon, 26.03.2018, tự nghiệm lại sai lầm bởi Angelos – TGN

Một vài thuật ngữ được sử dụng trong mục khuyến nghị cổ phiếu của chúng tôi:

———————————————————————————–

Phương pháp “lời đồn đại” (scuttlebutt): phương pháp tìm hiểu về doanh nghiệp tựa như cách một thám tử điều tra mà ngài Phillip A.Fisher đề xuất trong quyển sách của mình. Ông chịu khó gọi điện thoại, đi xuống tận nơi hỏi thăm khách hàng, đối tác, nhân viên và cổ đông của công ty để hiểu hơn về mô hình kinh doanh và ban lãnh đạo. Ngài Buffett, với thú ưa thích làm “thám tử”, cũng sử dụng phương pháp này vô cùng thành công.

cả ngài Buffett, Munger và Chris Davis đều đặt vấn đề đạo đức và năng lực của ban quản trị lên hàng “thứ yếu” => có gì đó hơi sai sai đó ad

“Remember that reputation and integrity are your most valuable assets – and can be lost in a heartbeat” – Charlie Munger

“Somebody once said that in looking for people to hire, you look for three qualities: integrity, intelligence, and energy. And if you don’t have the first, the other two will kill you. You think about it; it’s true. If you hire somebody without [integrity], you really want them to be dumb and lazy.” – Warren Buffet