(Cập nhật T3/2023 dựa trên Form 20-F FY2022 SEC Filings của NYSE: CS)

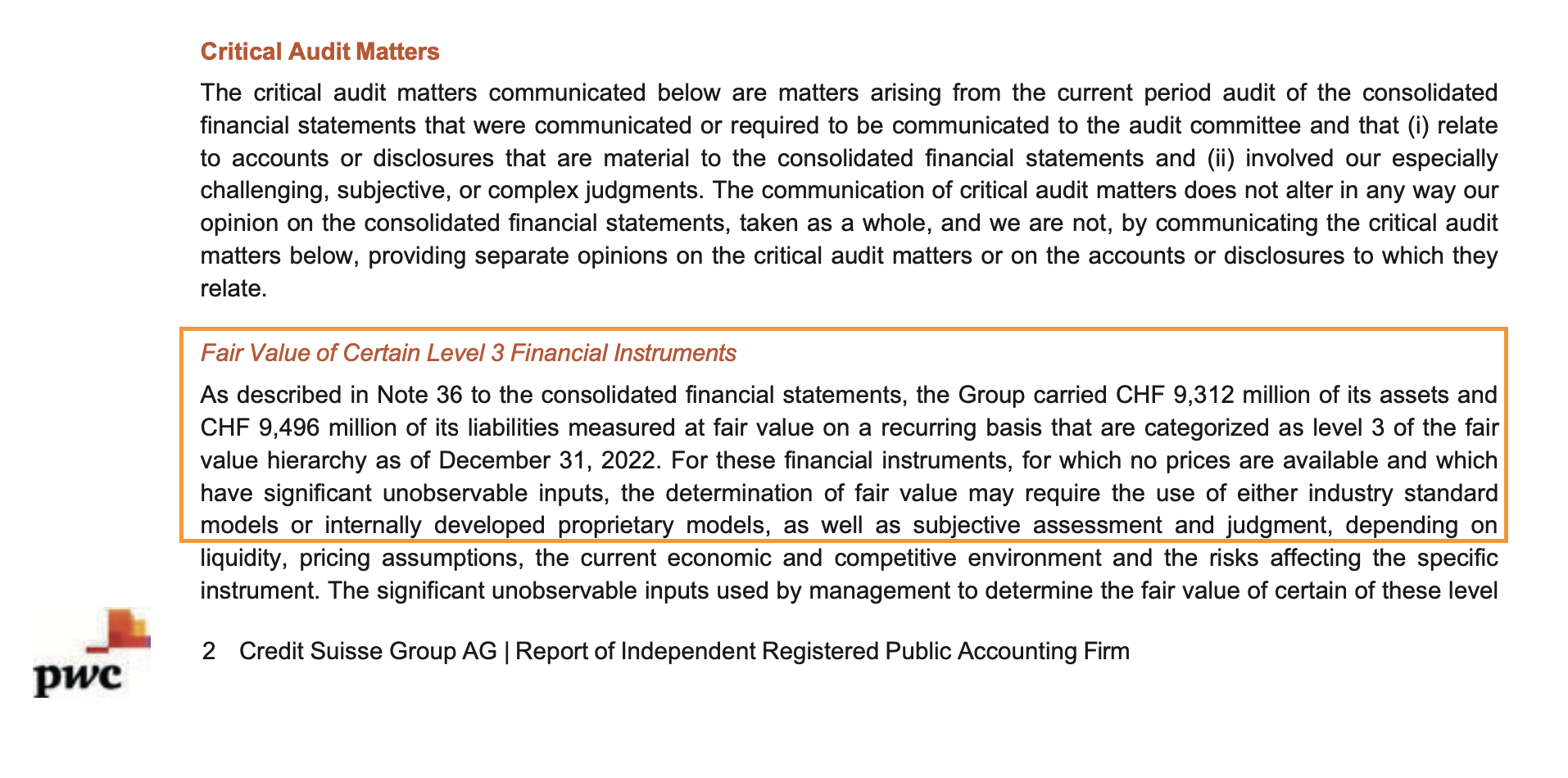

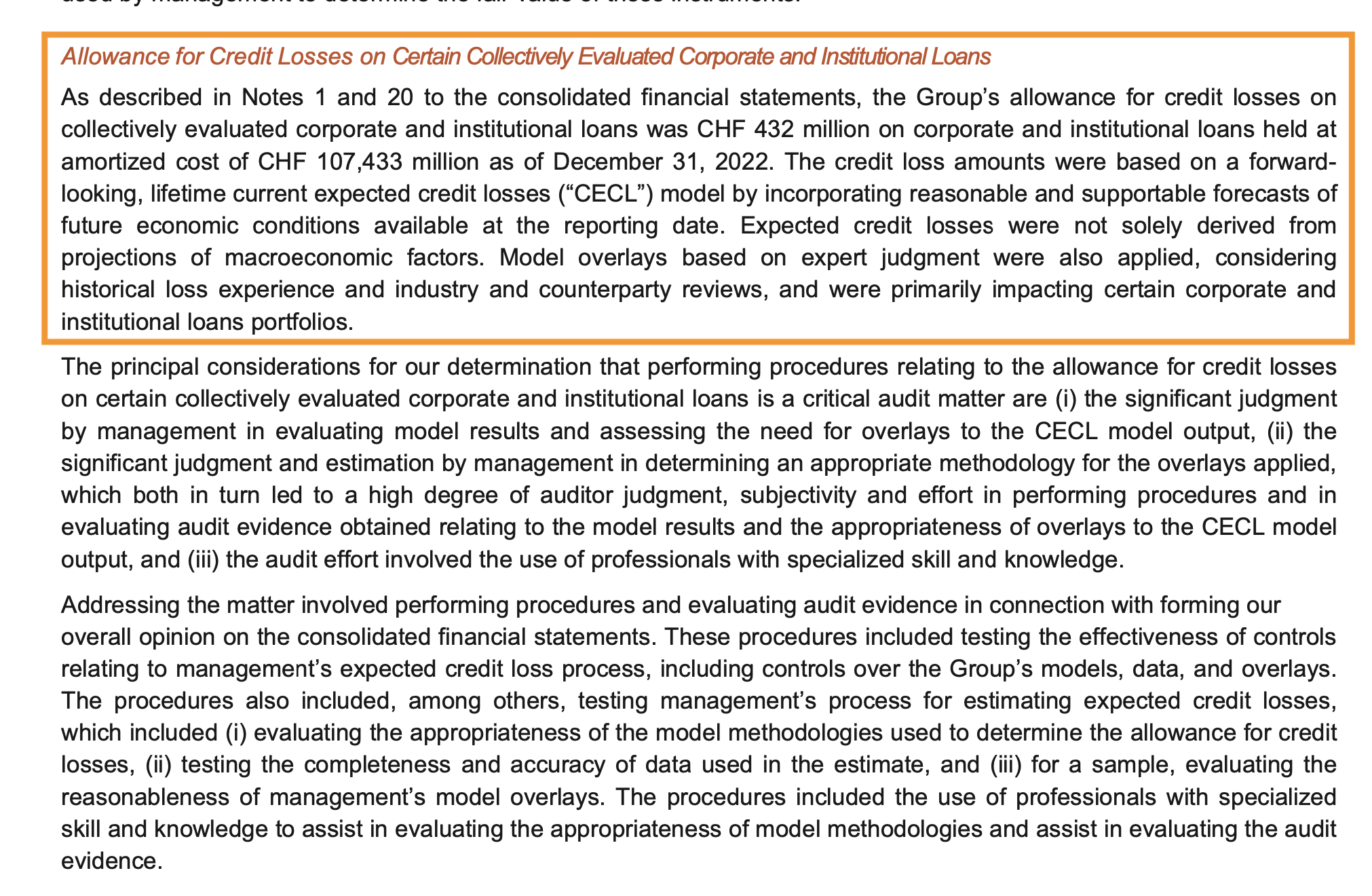

- Các ý kiến kiểm toán quan trọng (critical audit matters – CAM) của PwC: về việc CS định giá các financial instruments level 3 và trích lập dự phòng credit losses đang có vấn đề (!)

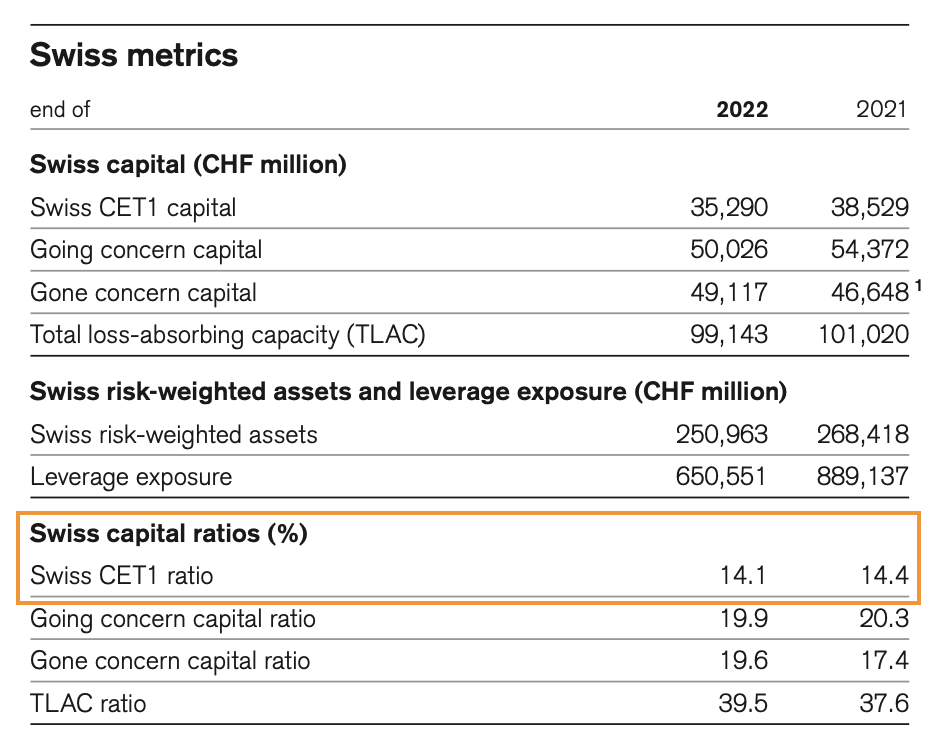

- Common Equity Tier-1 Capital (CET1) Ratio vẫn ổn >14%

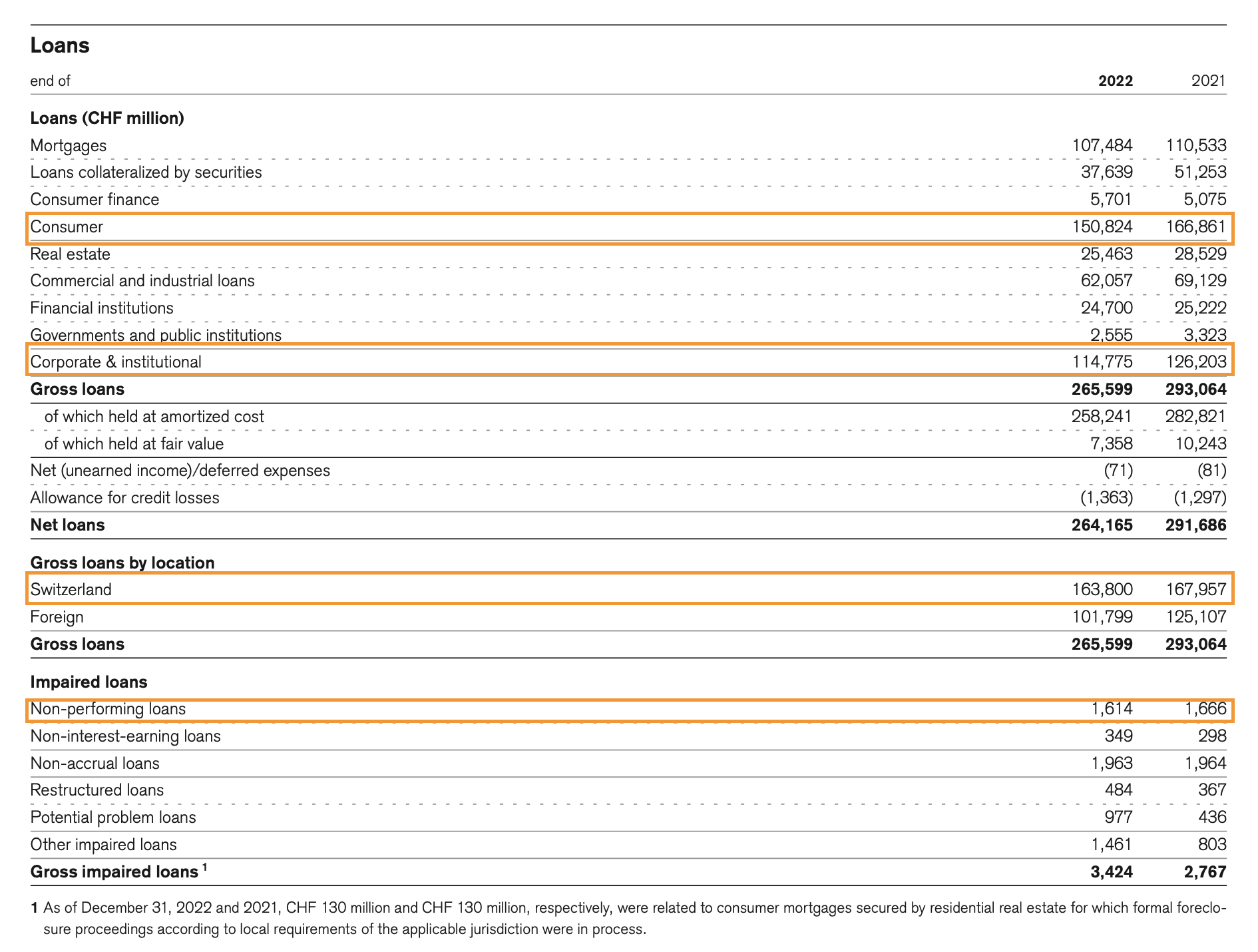

- Cơ cấu cho vay (net loans) đa phần B2C consumer mortgage & B2B sản xuất kinh doanh (ít BĐS & Tài chính), ~60% cho vay người Thụy Sĩ

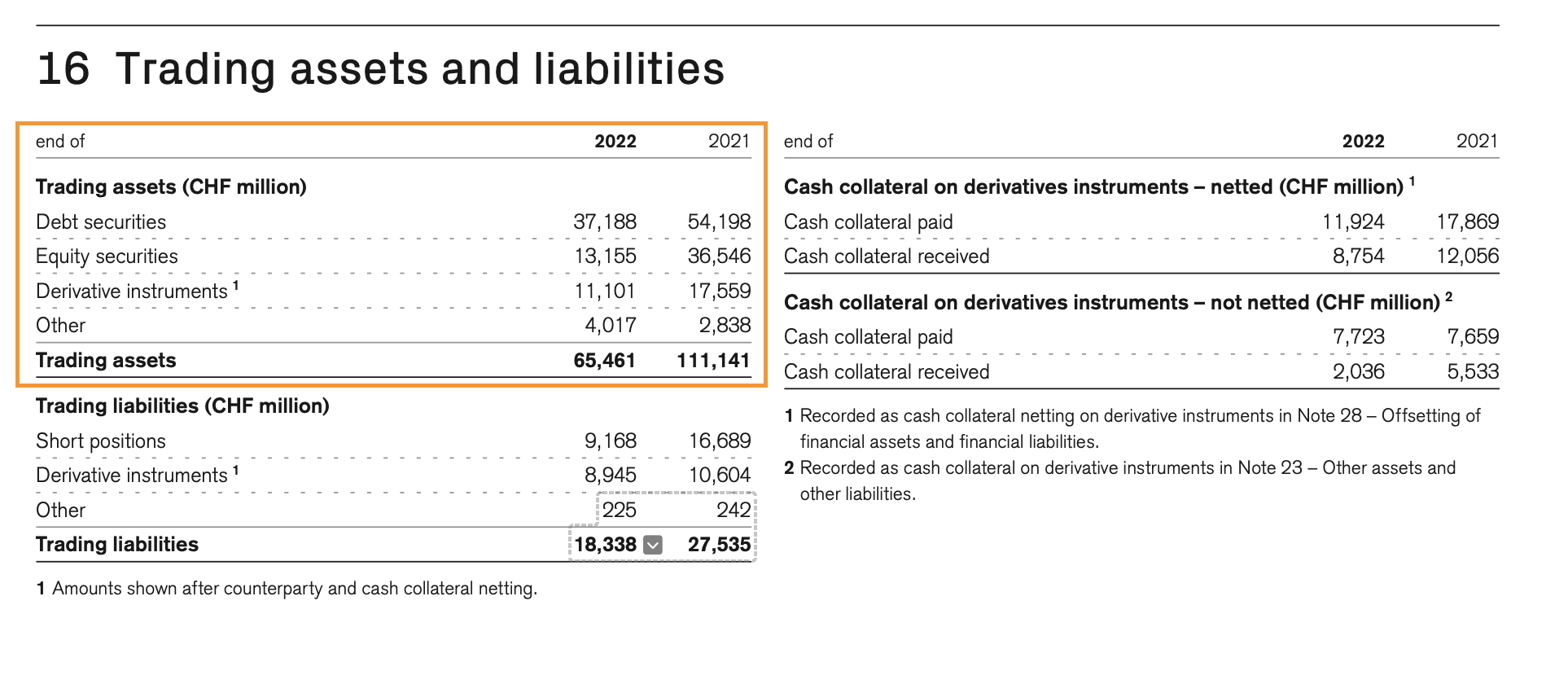

- Cơ cấu danh mục đầu tư trái phiếu (trading assets) giảm mạnh từ 111 tỷ CHF -> 65 tỷ CHF, rất tốt (*), đã phần debt securities & equity, rất ít derivatives

Đăng lại từ ấn phẩm 61, kỳ T8/2022: https://newslettervietnam.com/an-pham-dau-tu-gia-tri-61/

Đặt mua ấn phẩm đầu tư giá trị đầu tiên và duy nhất tại Việt Nam – The Golden Newsletter Vietnam: https://newslettervietnam.com/dat-mua-an-pham-dau-tu/

“On June 22nd, your head of investment banking said in an internal email that: Boy, that Timber Wolf was a sh*tty deal! And how much of that ‘sh*tty deal’ did you sell to your clients?” – Senator Carl Levin, Goldman Sachs Senate Hearing 2010

@S.A.F.E: “Cuối cùng hôm nay là một nội dung mới tinh chưa bao giờ có kể từ khi chúng tôi ứng dụng “Tầm nhìn mới giai đoạn 2022-2024” của TGN, đó chính là “Bình luận về các tin tức vĩ mô, sự kiện cực kỳ hệ trọng” về rủi ro vỡ nợ của Credit Suisse Group AG (NYSE: CS). Chúng tôi nhận thấy rất nhiều báo chí, chuyên gia trên mạng xã hội bình luận về nội dung nầy tích cực khoảng một tuần trở lại đây ấy vậy mà chẳng mấy ai chịu mở báo cáo tài chính của ngân hàng đầu tư trên ra đọc mà toàn lấy số liệu thứ cấp lại của nhau (cười lớn), buộc chúng tôi phải “xắn tay áo” lên “soi” thử xem bảng cân đối kế toán của CS ra sao, cùng việc giải thích về công cụ phái sinh phức tạp “credit default swap” (CDS) liên quan cho các độc giả không chuyên nắm sơ lược.

Không còn nhiều giấy mực để giới thiệu dông dài, hôm nay chúng tôi sẽ “diễn dịch” (deductive writing) luôn nội dung chính của phần cuối cùng: (1) Các scandals đạo đức, thua lỗ tỷ đô của Credit Suisse & sự trượt dốc dài kể từ 2008: chúng tôi không lạ gì giới investment bankers (2) Giá Credit Default Swap “CDS” nợ 5 năm của Credit Suisse tăng vọt 7 lần từ 50bps -> 350bps (3.5%): nguyên nhân chính gây sự chú ý & báo chí hùa theo, S.A.F.E tiện giải thích sơ lược về CDS (3) S.A.F.E “soi” bảng cân đối kế toán của Credit Suisse: book value có thể misleading, nhưng cơ cấu vốn & cho vay vẫn khá tốt, nếu không muốn nói là tốt hơn nhiều so với trung bình ngành ngân hàng Việt Nam (*)

I. Các scandals đạo đức, thua lỗ tỷ USD của Credit Suisse & sự trượt dốc dài kể từ 2008

Trước tiên, chúng ta cần biết rằng Credit Suisse là một ngân hàng đầu tư gốc Zurich, Thụy Sĩ được thành lập từ 1856 với 166 năm lịch sử (quả lâu đời). Dù vậy, với bản chất đạo đức … (chúng tôi không biết dùng từ gì hơn) của giới investment bankers cho dù ở bất cứ đâu, quý độc giả nào ưa thích có thể tìm đọc quyển Den of Thieves hoặc tìm lại lời bình phẩm của ngài Munger mô tả ngành IB (cười), chúng tôi không hề lạ gì những scandals đạo đức của Credit Suisse trong vòng 5 năm trở lại đây, với hàng loạt những vụ bê bối trái phiếu móc nối với Chính phủ các quốc gia kém phát triển, các mô hình Ponzi lừa đảo hoặc cho vay rủi ro nhằm vào các nhà đầu tư “ngây thơ” mất trắng số tiền, cũng khá tương tự như vụ 1MDB của Goldman Sachs hoặc các vụ trái phiếu doanh nghiệp đang nóng sốt tại Việt Nam.

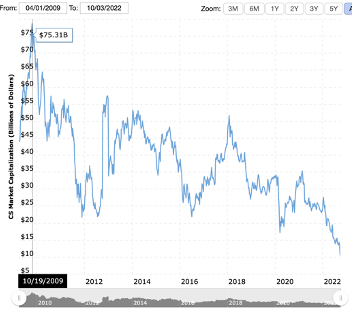

Thực ra từ 2008, Credit Suisse AG của Thụy Sỹ & Deustche Bank AG của Đức, hai ngân hàng đầu tư thuộc hạng lớn nhất khối EU (ngoài Anh Quốc) đã bộc lộ nhiều vấn đề từ khủng hoảng mortgage-backed securities (MBS) và collateralized-debt obligations (CDO) bắt nguồn từ Hoa Kỳ, do đó quý độc giả có thể thấy rõ sự trượt dốc dài trong vốn hóa của Credit Suisse gần -87% từ 75 tỷ USD -> 10 tỷ USD (hình dưới) hiện nay mà chưa bao giờ có thể quay lại đỉnh lịch sử, trái với các case như JP Morgan Chase hay Goldman Sachs đã vượt đỉnh. Qua đó chúng ta có thể thấy rằng ngành ngân hàng nếu không được quản trị tốt có thể gây tai hại nghiêm trọng đến như thế nào, không phải cứ “mua nắm giữ dài hạn là thắng” như giới chuyên gia & báo chí hay nói trông có vẻ dễ dàng đâu. Chúng tôi đã từng nhấn mạnh rất nhiều lần rằng ngành tài chính – ngân hàng không phù hợp với đại đa số các NĐT không chuyên (!) (amateur investors) vì nó rất phức tạp và đòi hỏi nhiều kinh nghiệm phân tích tài chính, readjusted book value & nợ xấu song không mấy người lắng nghe lời khuyên từ chúng tôi khi cổ phiếu ngân hàng cứ “xanh tím” suốt, nên thôi chúng tôi cũng mặc kệ kể từ 2017 đến nay…

Trong thập niên 2010s, một phần do các áp lực về giá cổ phiếu, lợi nhuận sau thuế & cạnh tranh từ Anh Quốc/Hoa Kỳ, Credit Suisse đã gia tăng khẩu vị rủi ro, tìm kiếm các khoản cho vay, deals IB nước ngoài mà không nơi nào khác dám lấy nhằm book được earnings tốt. Và điều đó đã dẫn tới hàng loạt các scandals đạo đức bán “sh*tty deals” cho khách hàng ngây thơ, hoặc các thương vụ thua lỗ tỷ USD do quản trị rủi ro kém, bao gồm:

- Scandal Tuna Bond 2017 tại Mozambique (https://tinyurl.com/3unawmd3): Từ 2012 -> 2016, Credit Suisse móc nối với Bộ trưởng Tài Chính Mozambique tên Manuel Chang (quốc gia Đông Phi kém phát triển, nằm dưới Tanzania, phía trên là Kenya & Somalia) bán lô trái phiếu trị giá 1.3 tỷ USD cho các NĐT nhằm phát triển ngành đánh bắt cá ngừ đại dương (tuna fishing). Dù vậy, Manuel Chang đã đút túi cá nhân hàng trăm triệu USD và chia hoa hồng lại cho Credit Suisse. Đến 2017, Chính phủ Mozambique, báo chí & IMF phát hiện ra & khởi tố vụ án, do đó Credit Suisse đã bị phạt 500 triệu EUR và thiệt hại uy tín nghiêm trọng, qua đó nổi tiếng lên scandal với cái tên “Tuna Fishing Bond” là như vậy.

- Scandal Greensill Capital của Lex Greensill 2021 thua lỗ $10 tỷ của KH (https://tinyurl.com/mxfbb6vz): Hình như vụ nầy chúng tôi đã đăng trong Chuyển động tin tức một lần, nơi mà Greensill đã “mask” mô hình Ponzi của mình bằng công nghệ fintech, lừa đảo vô số rằng mô hình của hắn có thể chiết khấu thương phiếu của các DN B2B, rồi bán lại cho nhà đầu tư. Gần 10 tỷ USD pooled investment đã được Credit Suisse huy động nhằm bỏ vào mô hình của Lex Greensill.

- Scandal Archegos Capital của Bill Hwang 2021 thua lỗ 4.7 tỷ USD (https://tinyurl.com/4knh6cf5): Vụ nầy thì quá nổi tiếng rồi, chúng tôi không cần kể lại nhiều. Trong nhóm các investment banks cho vay Bill Hwang, Credit Suisse là ngân hàng cho vay phái sinh & margin cao nhất, thua lỗ 4.7 tỷ USD và không có khả năng thu hồi, do Bill Hwang đã bị quét sạch 20 tỷ USD equity, thậm chí hiện còn đang bị tạm giam & khởi tố 380 năm tù bởi các công tố viên & FBI.

- Scandal rửa tiền cho đường dây buôn cocaine Bulgaria 2022 phạt 45tr USD (https://tinyurl.com/2p87cczf): Vụ nầy thì nhỏ nhất, bị truy tố bởi các công tố viên Thụy Sĩ song đã gây ra quan ngại rất lớn về việc huy động tiền gửi của Credit Suisse trong tương lai. Nhìn chung, giới ngân hàng Thụy Sĩ vốn nổi tiếng “rửa tiền bẩn” cho tội phạm – bao gồm cả ma túy, tài chính & chính trị – không phải là danh tiếng lạ gì suốt 100 năm nay. Song sự truy tố của giới chức Thụy Sĩ & quốc tế đang khiến ngân hàng nầy khó có thể huy động thêm “tiền bẩn”, vốn là một nguồn tiền nhất định cho nó.

II. Giá Credit Default Swap “CDS” nợ 5 năm của Credit Suisse tăng vọt 7 lần từ 50bps -> 350bps (3.5%): nguyên nhân chính gây sự chú ý & báo chí hùa theo

Khoản đầu cơ YTD mang lại lợi suất tốt nhất năm 2022 không đâu khác chính là khoản “big short” vào CDS 5-Year của Credit Suisse, mang lại lợi suất xấp xỉ +600% từ đầu năm đến nay (cười).

Khoảng đầu T10/2022, trên mạng xã hội lan truyền nội dung rằng Credit Suisse sẽ phá sản, sau khi nhìn “chart CDS 5Y” của nó tăng vọt lên từ 200bps -> 350bps trong vài ngày, và tăng 7 lần kể từ đầu năm.

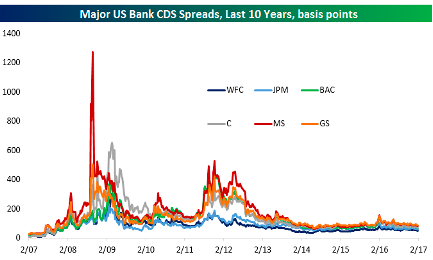

Trước hết, các độc giả không chuyên cần hiểu rằng CDS là một dạng “swap”, tức một trong 3 công cụ phái sinh phổ biến: futures, options & swaps. Credit Default Swap (hoặc gọi nhanh là “CDS”) (https://tinyurl.com/y98eeks8) thực ra rất, rất phức tạp, có thể có nhiều tầng, có nhiều dạng như collateral/naked, có thể thanh toán bằng tài sản cơ sở hoặc tiền mặt, song nếu hiểu đơn giản, thì CDS là một dạng “bảo hiểm” cho người mua trái phiếu, phòng trường hợp tài sản cơ sở hoặc tín dụng cơ sở bị vỡ nợ. Khoản CDS đa phần sẽ phải trả một khoản spread hàng năm tương tự phí bảo hiểm premium, và nó được tính bằng basis point (0.01%) như chart CDS Credit Suisse 5 năm (hình bên), ở đây 325 basis point tương ứng phí bảo hiểm phải trả hàng năm là 3.25% trên khoản tín dụng gốc mà trái chủ đang cho vay ngân hàng Credit Suisse 5 năm.

Tuy nhiên CDS có thể tiềm ẩn rủi ro hệ thống (systemic risk) cực kỳ cao bởi vì bên bán CDS không cần phải có tài sản đảm bảo & được quản lý chặt như các cty bảo hiểm, vì vậy ngài Buffett không sai khi nói rằng phái sinh quả là “vũ khí hủy diệt hàng loạt” khi tất cả cùng vỡ nợ chung một thể châm ngòi chỉ từ vài bên liều lĩnh, tương tự năm 2008.

Quay lại Credit Suisse, mức 350bps spread của CDS 5-Year là một khoản khá cao, ám chỉ rủi ro tín dụng lớn của ngân hàng nầy hoặc đơn thuần do “đội lái” nào đó – thứ chúng tôi sẽ giải thích dưới, song nó vẫn thấp hơn mức trung bình 600-700bps đỉnh cao của Lehman Brothers và nhiều ngân hàng Mỹ giai đoạn 2008 (hình trên), thậm chí thấp hơn mức 2012 của chúng ở vùng 400-500bps. Dù vậy, quan niệm chung của giới đầu tư là “Market knows better”, hay “Không có lửa thì sao có khói”, nên thôi chúng tôi buộc phải “xắn tay áo” lên soi bảng cân đối kế toán của nó một chút vậy (cười).

III. S.A.F.E “soi” bảng cân đối kế toán của Credit Suisse: book value có thể misleading, nhưng cơ cấu vốn & cho vay vẫn khá tốt, nếu không muốn nói là tốt hơn nhiều so với trung bình ngành bank VN

Theo Form 6-K SEC Filings kỳ báo cáo Q2/2022 của Credit Suisse Group AG (NYSE: CS), CS công bố tổng tài sản ở mức 727 tỷ CHF – trong đó các khoản tiền gửi & trái phiếu Chính phủ Thụy Sĩ ở mức ~160 tỷ CHF, vốn chủ sở hữu (hay book value) ở mức 45.8 tỷ CHF, trong khi đó tiền gửi khách hàng “customers deposits” ở mức ~390 tỷ CHF, và nợ vay trái phiếu dài hạn là ~160 tỷ CHF. Như vậy nhìn scan sơ qua, có thể nói là cơ cấu vốn của Credit Suisse khá mạnh, nơi mà độ leverage ratio giữa tài sản/vốn chủ sở hữu chỉ xấp xỉ 15-16 lần so với một ngân hàng đã là khá thấp (ở VN đa phần đều 20-30 lần trở lên). Hơn nữa, nợ vay trái phiếu dài hạn của Credit Suisse là 160 tỷ CHF, nghe thì to thật nhưng không quá nhiều trên tổng nợ phải trả của ngân hàng & trên lượng tiền mặt + trái phiếu dự trữ ở ngang mức 160 tỷ CHF.

Tiếp đến chúng tôi sẽ đi qua 4 điểm sơ lược để đánh giá nhanh sức khỏe tài chính của ngân hàng, bao gồm cơ cấu vốn tier-1, cơ cấu tài sản theo chiều dọc “vertical analysis”, cơ cấu cho vay & cơ cấu các khoản đầu tư tài chính:

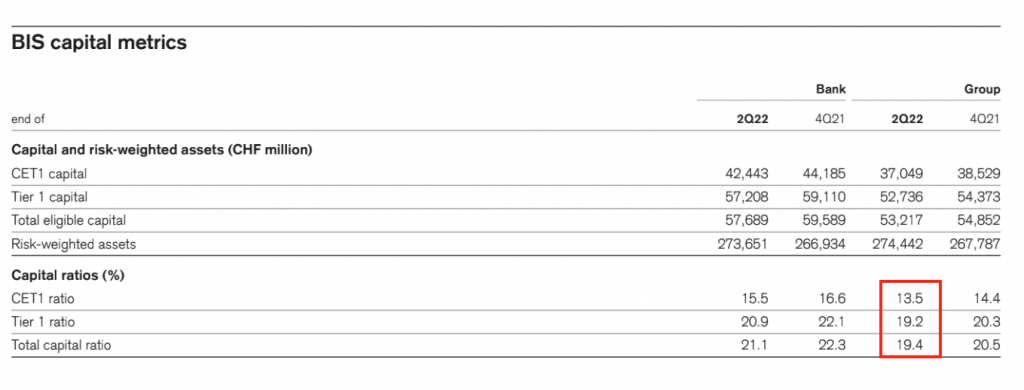

- Common Equity Tier-1 Ratio & Tier-1 Capital Ratio (chuẩn Basel III): CET1 Ratio nghe có vẻ phức tạp song thực ra nó chỉ viết tắt cho Common Equity Tier-1 Capital, tức vốn góp điều lệ + lợi nhuận giữ lại “retained earnings” chia cho tài sản điều chỉnh hệ số rủi ro “risk-weighted assets”, tức nguồn vốn tươi thóc thật của bank, là nguồn vốn mạnh nhất. Mức chuẩn CET1 Ratio của Basel III chỉ khoảng 8% nếu chúng tôi nhớ không lầm, nên mức 13.5% của Credit Suisse có thể là khá tốt, thậm chí tốt hơn nhiều ngân hàng EU & US. Tier-1 Capital là CET1 + thêm các nguồn vốn cấp 1 khác mà không phải nợ vay như cổ phiếu ưu đãi, quỹ dự trữ, quỹ dự phòng, v.v. Tier-1 Ratio mà gần 20% là khá khỏe mạnh, khi mà đa phần Tier-1 Ratio của các ngân hàng VN chỉ ở quanh 8%-10%, đặc biệt các ngân hàng gốc Nhà nước có tỷ lệ đòn bẩy cao hoặc các ngân hàng cho vay nóng.

- Cơ cấu tài sản theo chiều dọc của Credit Suisse: Trong 727 tỷ CHF tổng tài sản, chỉ gần 40% là hoạt động cho vay khách hàng 285 tỷ CHF cùng 15% đầu tư tài chính trading assets 100 tỷ CHF – cả hai chúng tôi sẽ bóc tách thuyết minh sâu hơn ở dưới, còn lại 160 tỷ CHF tiền gửi, 100 tỷ chứng khoán repo và các khoản goodwill, receivables, other assets… Như vậy rủi ro tài sản xấu chỉ có thể nằm ở hai khoản cho vay KH hoặc trading assets, đâu đó 55% tổng tài sản.

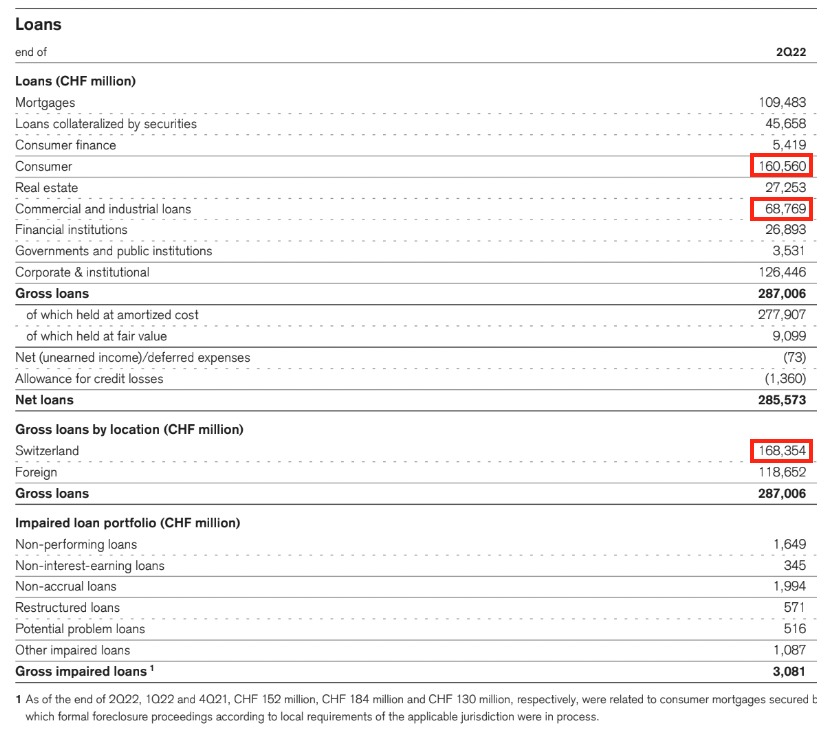

- Bóc tách khoản cho vay khách hàng (Net loans): Trong 285 tỷ CHF net loans của CS, 160 tỷ đã cho vay consumer (diversified risks), đa phần là các khoản vay mua nhà thế chấp, thứ chúng tôi nghĩ là của người Thụy Sĩ là chủ yếu (nơi mà Switzerland chiếm ~60% cơ cấu cho vay của CS), 126 tỷ cho vay DN B2B còn lại, thì 70 tỷ đã cho vay các DN thương mại & sản xuất – an toàn, chỉ vỏn vẹn 27 tỷ CHF cho vay các tổ chức tài chính như Archegos Capital Bill Hwang (thứ có lẽ đã trích lập dự phòng từ 2021, đuổi việc loạt executives), trong khi đó Greensill là vụ Credit Suisse “lừa” khách hàng của mình nhiều hơn là nguồn vốn của chính ngân hàng. Có thể nói cơ cấu cho vay nầy sẽ không quá rủi ro trừ trường hợp người mua nhà Thụy Sĩ không còn tiền trả nợ mortgage.

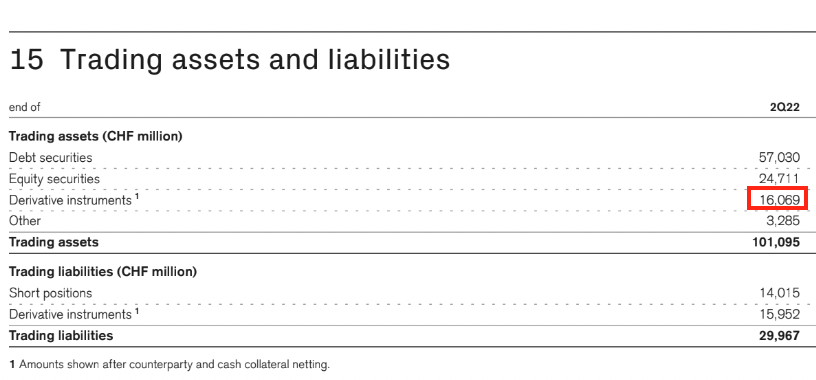

- Bóc tách khoản đầu tư chứng khoán (Trading assets): Trong ~100 tỷ CHF trading assets, chỉ 16% là các khoản phái sinh “hủy diệt” đáng sợ, thứ chúng tôi sợ ở hoạt động tự doanh điên rồ của giới investment banks hơn các khoản trái phiếu hoặc cổ phần Châu Âu vốn đã chiết khấu nhiều từ Q2/2022. Dù vậy, cty không thuyết minh rõ danh mục debt securities nên vẫn tiềm ẩn rủi ro.

- What do we miss (ngài Li Lu): Lãi suất tăng từ FED/ECB khiến người mua nhà mortgage Swiss hoặc danh mục trái phiếu lao đao, lượng tiền gửi huy động khó khăn hơn sau các scandals và truyền thông yếu kém có thể là rủi ro khiến Credit Suisse buộc phải trích lập dự phòng cho vay, dự phòng danh mục trái phiếu & tốn chi phí lãi huy động cao hơn.

- Như vậy, Credit Suisse có vỡ nợ không? Chúng tôi nghĩ chart CDS 5-Year trên và báo chí “hùa vào” một lúc có thể là chiêu trò của một nhóm “big-shorters”, các hedge funds nào đó đầy kinh nghiệm vì CDS chắc chắn không phải công cụ giản đơn cho các cá nhân (!) Trên quan điểm cá nhân chúng tôi, CS vẫn có xác suất vỡ nợ nhưng thấp do cơ cấu vốn & cho vay mạnh, 60% đến từ Thụy Sĩ, thương hiệu lâu đời, hơn nữa Swiss Bank & ECB luôn có thể bơm vào 20-30 tỷ CHF hoặc EUR để giải quyết thanh khoản tạm thời, thậm chí mua luôn CS khi vốn hóa nó chỉ còn ~10 tỷ USD. Chính CS cũng đã có hoạt động mua lại trước hạn 3 tỷ CHF trái phiếu và bán khách sạn Savoy Hotel ở Zurich để gia tăng tiền mặt dự trữ (https://tinyurl.com/yckt6r8c). Chúng tôi mạo muội nghĩ Deustche Bank AG mới là vấn đề đáng lo cho EU khi mà tổng tài sản bank nầy lên đến 1.4 nghìn tỷ EUR, vốn chủ chỉ 60 tỷ EUR. Và hơn nữa, ở chính Việt Nam chúng ta, chúng tôi đang lo ngại cơ cấu tài sản của một bank nóng nhất với >750 nghìn tỷ VND assets nhiều hơn là lo Credit Suisse tận trời Âu vỡ nợ, song vì nó quá, quá nhạy cảm nên xin chừa lại cho quý độc giả chúng ta tự phân tích vậy

Saigon, đăng lại 6 tháng sau vào thời điểm hỗn loạn Q1/2023 hiện tại, Skopos & Angelos – TGN