@Bài viết thú vị, độc nhất trích trong Ấn phẩm Bức tranh ngành Ngân hàng kỳ 72: https://newslettervietnam.com/an-pham-dau-tu-gia-tri-72/

Đặt mua lại các ấn phẩm đầu tư giá trị đầu tiên và duy nhất tại Việt Nam – TGN: https://newslettervietnam.com/dat-mua-an-pham-dau-tu/

@S.A.F.E: Cách đây không lâu, chúng tôi đã vô tình nghe investment podcast và đọc được tư duy của chuyên gia regional banking John J. Maxfield, và đồng tình 100% với ông bằng những gì chúng tôi đã học & quan sát được suốt thời gian vừa qua, nên đã tìm hiểu sâu hơn về ông và cảm thấy hào hứng đọc tất cả các bài blogs của ông

John Maxfield với xuất thân được thừa kế số cổ phần khổng lồ 30tr USD từ cha mình ở một regional bank, đã từ một gã trai trẻ ~20 tuổi học suốt 30 năm qua chuyên sâu về ngành ngân hàng, làm quen với các CEO, đã trở thành một chuyên gia về ngành ngân hàng cẩn trọng, đầu tư giá trị đích thực.

Trong số các khoản đầu tư của ông, ông thích nhất case M&T Bank (NYSE: MTB) – tăng hàng chục nghìn % từ khủng hoảng S&L năm 1980s – được điều hành bởi một CEO phân bổ vốn rất tốt, link: https://tinyurl.com/nb9ckse7, Glacier Bancorp (NYSE: GBCI) – cũng là khoản đầu tư ngài Peter Lynch rất thích trong quyển Beating The Street – tăng đâu đó 30,000% từ thập niên 1980s nhờ CEO rất khiêm tốn (link: https://tinyurl.com/yuhj9p4m), và một số các ngân hàng bluechips quản trị tốt khác như US Bancorp (NYSE: USB).

Chúng tôi học được ông tầm quan trọng của việc dành nhiều thời gian đánh giá tố chất ban lãnh đạo thay vì chỉ biết loanh quanh với số liệu Excel, và trong tố chất ban lãnh đạo đó, thứ quan trọng nhất ông luôn nhấn mạnh chính là “skin-in-the-game“, tức có da có thịt trong cuộc chơi, nơi mà cổ phần tại doanh nghiệp của ban lãnh đạo phải chiếm tỷ trọng lớn trong số tài sản cá nhân của họ. Hơn thế nữa, ông cũng ưa thích các CEO nhà băng khiêm tốn, tiết kiệm chi phí, kín tiếng, không bị bẫy tâm lý theo đám đông, không chán khi lặp đi lặp lại một công việc đúng đắn như cho vay mortgage an toàn (*)

Không mất thời gian quý độc giả nhiều hơn nữa, chúng ta cùng đi đến bài viết về 10 điều răn cho một banker đích thực, được chế tác lại từ 10 điều răn của đức Moses trong Kinh Thánh, chúng tôi nhận thấy bài viết này khá thú vị và nhiều triết lý không chỉ áp dụng cho lĩnh vực ngân hàng, mà còn ở lĩnh vực đầu tư (investment) mà NĐT giá trị chúng ta cũng học hỏi được…

Trích dẫn, lược dịch và bình luận thêm từ bài viết “The Ten Commandments of Banking” trên website của tác giả ở địa chỉ URL maxfieldonbanks.com

Điều răn 1: Nhà ngươi không nên so sánh và ham muốn performance ngắn hạn của các đối thủ cạnh tranh

“Không có thứ gì làm lu mờ lí trí của tài chính của con người nhanh bằng việc nhìn thấy gã hàng xóm ngày càng giàu có hơn mình!” – cố ngài John Pierpoint Morgan

Tâm lý đố kỵ, tâm lý sợ bỏ lỡ cơ hội, tâm lý sợ bị vượt mặt đã luôn hằn sâu thì thời tiền sử của loài người. Và chúng tôi ngờ rằng sau hàng triệu, hàng nghìn năm, chúng ta có chút nào tiến hóa hoặc thay đổi (!)

Trong lĩnh vực ngân hàng, việc nhìn thấy các đối thủ vượt mặt nhanh về thị phần, tăng trưởng tín dụng 20%+ CAGR, ROE 30%-40%, chia cổ tức hàng nghìn tỷ đã khiến các CEO nhà băng lu mờ lí trí, lao vào các con sóng cho vay dưới chuẩn, cho vay BĐS rủi ro cao, mua vào danh mục trái phiếu DN junk bonds trả lãi suất cao nhằm theo đuổi lợi nhuận ngắn hạn.

Hãy thử nghĩ lại xem, liệu ngành investment cũng có gì khác biệt với những con sóng bull market ấy chứ?

Tất cả thứ gì có mặt, có sự tham gia của loài người, thì ngày ấy chúng tôi vẫn còn bi quan về bẫy tâm lý trên chưa bao giờ được giải quyết. Họa chăng chỉ có số ít người thực sự hiểu bản chất yếu điểm loài người của chính họ: tự tu tâm dưỡng tính, rèn luyện kỷ luật, mới có thể tránh được ngu ngốc trong boom times, tránh được sai lầm chí mạng và ngày càng tiến hóa trong tư duy (*)

Điều răn 2: Nhà ngươi không được tìm kiếm tăng trưởng bằng mọi giá để đánh đổi với thanh khoản ngân hàng

“Một trong những quy tắc lâu đời nhất trong ngành chính là kẻ nào cho vay tăng trưởng nhanh nhất, sẽ là kẻ thua lỗ nghiêm trọng trong tương lai!” – Christopher Flowers

Ngài Buffett từng giải thích nhiều về chuyện này, khi mà ngân hàng nếu hạ tiêu chuẩn cho vay, thì cầu tín dụng sẽ là vô tận nếu như bạn cho vay với lãi suất 0.1%/năm cho mọi người chẳng hạn. Do đó, ngân hàng là ngành rất dễ grow, điều khó hơn chính là quản trị rủi ro và thực sự tìm kiếm được khách hàng chất lượng lâu dài để duy trì mức ROE tốt, bền vững.

Điều răn 3: Nhà ngươi không nên nói một đằng, làm một nẻo với các cổ đông

“Dữ kiện duy nhất mà bạn có được từ một CEO ngân hàng là cách anh ta cho vay ra sao, không phải các bài phát biểu sáo rỗng hay những thứ tô vẽ khác” – Ngài Warren Buffett

Điều răn 4: Nhà ngươi không nên đánh đổi quản trị rủi ro để lấy được doanh thu cao

Có vẻ điều răn này lại trùng với ý số 2 trên.

Điều răn 5: Nhà ngươi không nên nói xấu đối thủ cạnh tranh đang gặp khó khăn vì rủi ro hệ thống là rất lớn

“Một hệ thống giống như hệ thống ngân hàng, trong đó lợi ích của tất cả mọi người gắn bó mật thiết với nhau, phải được xử lý hết sức tế nhị. Một hệ thống chỉ phụ thuộc vào niềm tin của công chúng thì bản thân nó phải thể hiện sự tin cậy. Bất kỳ nghi ngờ nào đặt lên một thành viên đều sẽ gây ra sự nghi ngờ đối với tất cả. Điều này đã được chứng minh ngày hôm qua: khi việc làm mất uy tín của Ngân hàng Pennsylvania được công khai, sự kiện bank-runs vào các ngân hàng khác lại bắt đầu. Thay vì giải quyết được khó khăn, sự ngờ vực của ngân hàng đó lại chuyển sang ngân hàng khác. Các chủ ngân hàng muốn mọi người tin tưởng vào chỉ một bank, song công chúng lại hành động như thể niềm tin phải đặt ở tất cả vậy.” – Tờ Philadelphia Enquirer, Tháng 9 năm 1857

Hãy nhìn case Binance nói xấu sàn crypto FTX bị khởi tố Q4/22 vừa qua và hiện nay đang chật vật chuẩn bị đến lượt bản thân bị khởi tố, điều tra bởi SEC & FBI. Ngạn ngữ: “Cười người hôm trước hôm sau người cười”, đặc biệt khi người cười vốn là một người cũng chẳng tử tế và trong sáng gì!

Điều răn 6: Nhà ngươi không nên bị cám dỗ cho việc tài trợ các dự án bất động sản rủi ro ở những vị trí xa xôi (distant locales) mà thoạt nhìn rất hấp dẫn

Chu kỳ sụp đổ của các dự án BĐS tỉnh, xa trung tâm đô thị tại Đồng Nai, Hồ Tràm, Phan Thiết thời gian vừa qua tại Việt Nam khiến vô số các ngân hàng và trái chủ điêu đứng là minh chứng rõ ràng nhất cho điều răn này. Trên thực tế trong quá khứ, năm 1929-1933 trong cuộc Đại khủng hoảng tại Hoa Kỳ, cơn sốt và sụp đổ chóng vánh của làn sóng đầu cơ bất động sản nghỉ dưỡng ở bang Florida và Miami cũng là ví dụ cụ thể cho điều răn này.

Trong một chu kỳ xuống, những BĐS đầu cơ ở ngoại ô, vùng tỉnh xa xôi, trông đẹp đẽ nghỉ dưỡng nhất song lại ít giá trị sử dụng thực hằng ngày nhất, sẽ rất rủi ro cho các ngân hàng tài trợ và những NĐT sử dụng “đòn bẩy” quá tay.

(kỳ 2 bắt đầu tại đây)

Điều răn 7: Nhà ngươi không bao giờ được quên rằng nghĩa vụ của ngân hàng là phải trả tiền ngay lập tức cho người gửi nếu có yêu cầu (payable on demand)

Đặc tính “short-for-long” rất nghiêm trọng của ngành ngân hàng, và tầm quan trọng của giá trị thương hiệu cũng như mô hình NHTW hỗ trợ, tạo niềm tin lúc cần thiết.

Điều răn 8: Nhà ngươi nên sử dụng đức tính tiết kiệm (frugality) như một vũ khí trong thương mại

“Trở thành một nhà cung cấp dịch vụ giá thấp (low cost provider) tạo ra lợi thế cạnh tranh vô cùng lớn cho bạn. Nó giúp bạn vượt qua các thách thức vĩ mô dễ dàng hơn, nó giúp bạn cạnh tranh ở khâu tài sản, và giảm áp lực ở khâu nguồn vốn” – Chủ tịch Jerry Grundhofer, US Bancorp

Ngoài “skin-in-the-game”, thì có thể nói tố chất của một ban lãnh đạo hoàn hảo chính là đức tính khiêm tốn, tiết kiệm, ít phô trương. Nó thể hiện qua nhiều thứ: expenses spread/OPEX của doanh nghiệp, lương thưởng bonus của BOM, đời sống cá nhân, v.v Ngoài việc tiết kiệm giúp ích cho lợi thế cạnh tranh và ROE cho cổ đông, thứ chúng tôi thích hơn chính là việc nó giảm thiểu đáng kể rủi ro “misusing funds” của cổ đông và khách hàng trung thành. Ngài Munger & Buffett là những tấm gương rất sáng về một ban lãnh đạo hoàn hảo cho cổ đông Berkshire ra sao (*)

Điều răn 9: Nhà ngươi nên hướng tới sự nhất quán (consistency) thay vì ráng kiếm lợi nhiều nhất ở đỉnh của chu kỳ

“Mục tiêu không phải cố gắng kiếm cao nhất ở đỉnh, mà là tránh trả lại tất cả ở ngay đáy” – Duff McDonald, Last Man Standing: The Ascent of Jamie Dimon & JPMorgan Chase

Như đã nói nhiều ở bài viết Industry Insight đầu tiên, chúng tôi ưa thích các ngân hàng đem lại ROE bền vững, vừa phải nhưng vượt trội ở vùng 18%-20%-25% suốt một chu kỳ dài 5-7-10 năm hơn là “ăn no nhất” 30%-40% ở đỉnh chu kỳ để rồi âm, suy giảm mạnh ở chu kỳ xuống.

Sự nhất quán này có điểm lợi rất lớn là nó tạo nên lãi kép CAGR bền vững, và ngày càng làm cổ đông giầu có hơn. Trong khi đó, những kẻ kiếm mạnh ở đỉnh, lại trả hết ở đáy sẽ khó thể nào tạo nên lãi kép được.

Điều răn 10: Nhà ngươi không bao giờ, không bao giờ được quên rằng chu kỳ sẽ là thứ tồn tại cuối cùng (cycles always prevail, eventually), luôn luôn là như vậy

“Điều cần thiết mà chúng ta cần nhớ là luôn có chu kỳ cho mọi thứ trong cuộc sống này. Có một số ít điều tôi mới dám sử dụng từ chắc chắn một cách tự tin, trong số đó: chu kỳ chắc chắn sẽ là thứ tồn tại cuối cùng” – ngài Howard Marks, Oaktree Capital Management

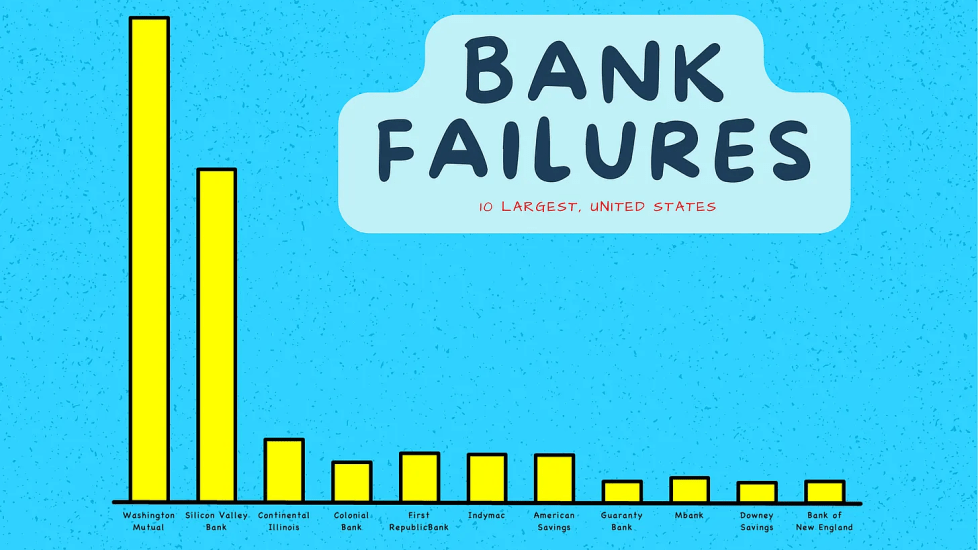

Trong lĩnh vực ngân hàng, những CEO nào lạc quan quá mức ở đỉnh bull market, tin rằng thịnh vượng sẽ kéo dài mãi mãi như Lehman Bros năm 2007, sẽ kéo theo hệ lụy khó thể nào tưởng tượng nổi cho các cổ đông và KH gửi tiền.

Chúng tôi có thể giải thích đơn giản rằng đặc tính tâm lý của con người khiến kinh tế, thị trường tài chính và bất cứ sân chơi nào có con người luôn có chu kỳ (cycles), vì chúng ta thường lạc quan quá mức ở đỉnh, và bi quan quá mức ở đáy, tạo nên một đồ thị hình Sin. Nó là hệ quả của hàng loạt bẫy tâm lý khác nhau kết hợp lại, như ngài Munger đã dạy.

Vì vậy, có hai câu thần chú giúp chúng ta tránh được sai lầm chí mạng khi chạy theo những điều ngu ngốc ở đỉnh, và bi quan quá mức ở đáy, đó chính là: This, too, shall pass và câu Cycles always prevail, eventually.

Điều này nói thì dễ hơn làm, thực sự: khi mà ở đỉnh bull market, đâu đâu ta cũng thấy hàng xóm, bạn bè, đồng nghiệp kiếm được lợi nhuận khổng lồ đầy ghen tỵ; ngược lại, ở ngay đáy, tất cả tin tức headlines bi quan, nợ nần, phá sản, u ám, số thua lỗ đỏ rực trên tài khoản khiến nhiều người không còn nổi chút tỉnh táo nào để suy nghĩ, chứ đừng nói đến lạc quan.

Song nếu trong ngành ngân hàng, và cả ngành đầu tư – tài chính (investment) nó không có yếu tố khó khăn một chút như vậy, thì vốn dĩ tất cả mọi người đều thành công rồi…

Saigon, đăng lại một chiều Thứ 2 vui vẻ 26.08.2024, S.A.F.E team