Cách đây non 9 tháng khi thị trường đang hưng phấn, chúng tôi từng quan sát thấy nhiều cá nhân – kể cả việc trao đổi trực tiếp với chúng tôi hoặc trên các diễn đàn, mạng xã hội – chia sẻ một cách “tự tin” rằng: “Cổ phiếu X sẽ không thể nào xuống được! Ban lãnh đạo được hậu thuẫn quá mạnh và họ sẽ đỡ lực bán cổ phiếu bằng mọi giá.” Từng chứng kiến tận mắt và thấu hiểu độ phổ biến của nhiều hành vi thao túng trên thị trường, chúng tôi cảm thấy niềm tin nầy thật ngây ngô làm sao

Đặt mua ấn phẩm cũ của TGN: https://newslettervietnam.com/dat-mua-an-pham-dau-tu/

Quan điểm ngược chiều trích trong ấn phẩm đầu tư giá trị kỳ 35, phát hành tháng 06.2020: https://newslettervietnam.com/an-pham-dau-tu-gia-tri-35/

Sau sự kiện “black swan” Covid19 vừa qua, khiến thị trường chứng khoán toàn cầu cũng như chính Việt Nam giảm non -30% YTD (year-to-date) tính đến thời điểm cuối tháng 03/2020, chúng tôi không chắc rằng liệu các cá nhân trên có còn giữ vững niềm tin như vậy.

Song một thực tế chúng tôi quan sát thấy gần đây giữa cơn sốt FOMO hiện tại, nhiều cá nhân lại chia sẻ rằng họ sợ “đoàn tàu sẽ ra đi vĩnh viễn”, họ không thể kìm nén bản thân được nữa, nếu không họ sẽ bỏ lỡ cơ hội mất (!) Họ sẵn sàng vay nợ, hoặc sử dụng nguồn tiền dự trữ để tranh mua, ngay cả ở mức giá cao trước dịch. Họ tìm kiếm những nguồn thông tin hỗ trợ cho tâm lý của mình, tin vào những thuyết ngân hàng trung ương sẽ luôn bảo vệ phố Wall bằng việc “in tiền rẻ”, tin rằng có động cơ chính trị để giữ giá cổ phiếu cao, ban lãnh đạo buộc phải giữ giá cổ phiếu để không vỡ nợ, v.v

Dù rằng những thuyết trên có thể đúng ở một mức độ nào đó, song triết lý đầu tư lệch lạc, phụ thuộc vào những yếu tố bên ngoài, dẫn đến những hành vi theo cảm xúc như vậy có thể “giết chết” chúng ta bất cứ lúc nào. Và đó cũng là lý do khiến bài viết Quan điểm ngược chiều ngày hôm nay của chúng tôi cần thiết hơn bao giờ hết…

I. Các phản biện của chúng tôi

- Thứ nhất, nếu bạn nghĩ rằng cổ phiếu nói riêng và thị trường chứng khoán nói chung tăng vĩnh viễn theo “một đường thẳng”, bạn sẽ gặp đau khổ trong đầu tư:

Chúng tôi không nhớ câu châm ngôn trên của ai, song trải qua gần một thập kỷ quan sát, chúng tôi thấy chí lí vô cùng! Như ngài Peter Lynch từng nói, nhà đầu tư nên chuẩn bị tinh thần đối mặt với một cuộc điều chỉnh mỗi 2 năm, và một thị trường con gấu mỗi 5-6 năm, nếu bạn không sẵn sàng cho điều đó, bạn sẽ không thể có kết quả đầu tư tốt được (https://newslettervietnam.com/ngai-peter-lynch-50-lan-correction-va-15-lan-bear-market-trong-93-nam/)

Như câu chuyện vui thú vị “It will fluctuate” của ngài J.P.Morgan mà chúng tôi đã kể trong ấn phẩm 33, tâm lý đám đông có thể tích cực hay tiêu cực về cùng 1 vấn đề chóng vánh như thời tiết vậy. Chúng tôi thấy buồn cười ra sao khi các tít báo cả quốc tế lẫn trong nước cố gắng giải thích sự tăng/giảm của thị trường, ví dụ như: “Nhà đầu tư lạc quan về việc FED giảm lãi suất, TTCK tăng điểm” thì ngày hôm sau “Nhà đầu tư lo ngại chính sách giảm lãi suất của FED sẽ không hiệu quả, thị trường giảm điểm” (!)

Mặt khác, khi hành xử theo đám đông, tức mua, bán cổ phiếu theo “trend” chung của thị trường, thì câu hỏi lớn cần phải được đặt ra là nếu như tất cả mọi người cùng mua, đến lúc mọi người hoảng loạn – “giẫm đạp” lên nhau, thì lúc ấy ai sẽ là người mua vào tại mức giá cao ngất ngưởng mà quí vị bán ra?

Cổ phiếu không phải những ticker xổ số xanh/đỏ, mà là một phần của doanh nghiệp. Mà đã là một phần của doanh nghiệp, thì chúng cần thời gian để tăng trưởng, phản ánh ít nhất 1-2 năm đối với doanh nghiệp tốt, hoặc 3-5-7 năm đối với hầu hết các doanh nghiệp khác. Việc một cổ phiếu tăng giá thẳng đứng, đi lệch với thực tế của doanh nghiệp sẽ sớm chịu quy luật điều chỉnh tất yếu.

- Trong ngắn hạn, giá cổ phiếu có thể biến động “điên rồ” bởi rất nhiều nguyên nhân phía sau:

Như trong bài viết quan điểm ngược chiều khác mà chúng tôi đã liệt kê (https://newslettervietnam.com/tai-sao-gia-co-phieu-x-tang-giam-la-cau-hoi-thieu-suy-nghi/), trong ngắn hạn, giá cổ phiếu có thể biến động ở bất kỳ chiều hướng nào đơn thuần do tâm lý đám đông, hoạt động mua bán của các tổ chức tài chính như CTCK hay quỹ đầu tư, những tay thao túng giá, tin đồn, hoặc thậm chí chỉ đơn giản bởi vì những tít bài của báo chí/truyền thông ảnh hưởng gián tiếp lên tâm lý những nhà đầu cơ cá nhân…

Đó là ta chưa tính đến nhựng sự kiện “Thiên nga đen” như dịch bệnh, các vụ vỡ nợ/phá sản hoặc các sự kiện chính trị khác mà ta không thể nào kiểm soát được. Vì vậy, niềm lạc quan cho rằng cổ phiếu X không thể nào giảm được cũng giống như việc giăng chiếc thuyền buồm không có đồ bảo hộ ra biển Thái Bình Dương và hi vọng rằng trời luôn luôn nắng đẹp vậy (!)

- Nếu tất cả mọi người cùng đồng ý, giá cổ phiếu nhiều khả năng đã phản ánh và trở nên quá cao (overvalued):

Cuối cùng và quan trọng nhất, khi cổ phiếu X được đồng lòng rằng nó “an toàn” và “không thể xuống được” tại mọi mức giá bởi mọi thành phần: từ quỹ đầu tư, đến các analysts CTCK, đến các nhà đầu cơ cá nhân, đến cả những người không chuyên, đó là lúc ta nên “thắt dây đai” thật chặt cho chính bản thân mình (!)

Trên thị trường tài chính, con người thường có xu hướng kéo dài “trend” quá khứ ra tương lai bằng niềm lạc quan vô tận, rồi bỏ lơ qua những vấn đề hiện tại của doanh nghiệp như: rủi ro kế toán (accounting shenanigans), đòn bẩy nợ vay nguy hiểm, đa dạng hóa trái ngành tràn lan (diworsify), lạm dụng việc phát hành cổ phiếu gây pha loãng, rủi ro chu kỳ, mức định giá ngất ngưởng, v.v

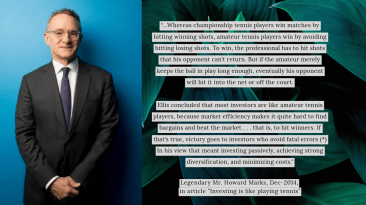

Đó là lí do lớn nhất khiến chúng tôi trở nên vô cùng cẩn trọng khi nghe câu nói chủ đề của bài viết ngày hôm nay. Như ngài Howard Marks đã dặn dò chúng ta, việc có một tư duy phản biện, đi ngược đám đông ở cấp độ 2 (second-level thinking) là vô cùng quan trọng để tránh mất vốn liếng quý báu, và từ đó mới có thể đạt được thành công bền vững trên con đường đầu tư dài hạn.

II. Bài học rút ra

Như vậy, bài học cần rút ra cho những nhà đầu tư giá trị cẩn trọng chúng ta là gì?

(1) Ta cần nhớ rằng TTCK là tập hợp hành vi của loài người. Ngay cả sau này khi robot và quỹ ETF chiếm tỷ trọng cao, chúng tôi vẫn ngờ rằng sự biến động (volatility) tâm lý trên thị trường có thể mất đi: giá cổ phiếu luôn có khả năng giảm -50% cũng bằng với khả năng nó tăng +100% sau một vài năm hay một vài sự kiện bất ngờ vậy!

(2) Vì lẽ đó, ta không bao giờ được vi phạm nguyên tắc mà liều lĩnh vay nợ margin, chỉ vì niềm tin rằng cổ phiếu X sẽ không thể nào giảm được. Nhiều cá nhân sẽ không đồng tình với chúng tôi ở luận điểm nầy, song khi nhìn lại sự kiện dịch bệnh toàn cầu vừa qua và có thể là nhiều sự kiện khác trong tương lai, một người dùng đòn bẩy liều lĩnh có thể bị “quét sạch vốn liếng” bất cứ lúc nào!

3) Đừng bao giờ mua một cổ phiếu chỉ vì niềm tin rằng ban lãnh đạo sẽ “giữ giá”. Chúng ta mua cổ phiếu vì triển vọng doanh nghiệp tươi sáng, vì giá cổ phiếu thấp hơn rất nhiều so với giá trị thực, hoặc tỷ lệ risk/reward đang vô cùng thuận lợi.

Họa chăng nếu một ban quản trị cần phải “đỡ giá” cổ phiếu, thì có lẽ họ đang phải liều lĩnh vay nợ thế chấp khá nhiều bằng cổ phiếu; vì vậy một khi môi trường kinh tế thịnh vượng không kéo dài, thì kết cục có lẽ sẽ không mấy tốt đẹp cho những niềm tin đặt sai chỗ…

Saigon, đăng lại ngày 30.07.2020, bởi S.A.F.E team – TGN