(Cập nhật 03/2020)

Như đã trình bày từ lần ptich trước, chúng tôi không tin con số doanh thu & LNST mà cty báo cáo xét đến quy mô so với VHC, các khoản phải thu bên liên quan khổng lồ và dòng tiền tự do yếu kém. Cho dù cty báo cáo LNST >300 tỷ năm 2019, thấp hơn 50% YoY, song phần lớn dòng tiền của cty lại nằm ở các khoản phải thu & hàng tồn kho đột biến, vòng quay (turnover) chỉ xấp xỉ 3-4 lần. Ngoài ra, nợ vay ngắn hạn của cty tiếp tục tăng vọt lên 3,400 tỷ – gấp 120% VCSH, interest coverage chỉ dưới 3 lần, rất rủi ro. Bên cạnh các rủi ro quản trị, rủi ro mô hình kinh doanh ở tỉnh Đồng Tháp ít người có thể kiểm chứng được, ở case nầy nói riêng và toàn ngành còn tồn tại rủi ro dịch Covid-19 ảnh hưởng đến đường xuất khẩu tiểu ngạch của các DN cá tra như I.D.I (hoặc ANV), cộng với giá cá tra nguyên liệu tiếp tục leo thang… Mặc dù đã giảm -50% kể từ ngày chúng tôi phân tích, không có một mức giá nào là đủ an toàn cho nhóm cổ phiếu “đầy rẫy” rủi ro quản trị, tài chính và mô hình kinh doanh khó kiểm chứng cả: rổ “Out” là lựa chọn duy nhất cho các NĐT đã “nếm đủ mùi vị” trên TTCK Việt Nam thuở sơ khai nầy…

Bài phân tích trong ấn phẩm kỳ XIX – phát hành tháng 02/2019

Đặt mua ấn phẩm đầu tư: https://newslettervietnam.com/dat-mua-an-pham-dau-tu/

*Các số liệu dưới đây được cập nhật từ tháng 01/2019 – nên nhiều khả năng sẽ không khớp với hiện tại*

| § Giá thấp – cao 52 tuần: [6.3 – 13.6]

§ Giá hiện tại: [8.4] § SLCP đang lưu hành: 198 triệu cp § Vốn hóa thị trường: 1,700 tỷ

§ EPS 12 tháng gần nhất: [3.1] § EPS TB 3 năm 2016-2018: [1.8] § EPS TB 5 năm 2014-2018: [1.2] § BVPS quý gần nhất: [12.8] § BVPS đã điều chỉnh: [-1.2] |

|

Doanh thu bán hàng |

Khoản phải thu KH | Nợ vay – Tiền mặt | Lãi vay vs Lãi tiền gửi | Dòng tiền tự do |

Cổ tức tiền mặt |

| ‘18: 7,000 tỷ ’17: 5,300 tỷ |

’18: 2,500 tỷ ’17: 1,670 tỷ |

’18: 1,090 tỷ ’17: 960 tỷ |

L.vay: 180 tỷ L.gửi: 150 tỷ |

’18: -50 tỷ ’17: 140 tỷ |

’18: 197 tỷ |

Giữa cơn sốt đầu cơ ngành thủy sản – dệt may – gỗ trước bối cảnh chiến tranh thương mại, có thể nói case CTCP Đầu tư Phát triển Đa quốc gia I.D.I (“IDI”) là một trong những ví dụ rủi ro điển hình nhất khi mà oái oăm thay, vốn hóa công ty giảm mạnh gần -40% trong khi kết quả kinh doanh tăng vọt +85% (!) Sự thật nầy làm không ít nhà đầu tư cá nhân “ngây thơ” trở nên bối rối, dằn vặt không hiểu lí do tại sao…

Dù đây là một case rất khó để chứng minh bất cứ điều gì rõ ràng, chúng tôi vừa cảm thấy có chút đượm buồn cho họ, song lại vừa cảm thấy khá bất bình (unease) khi các nhà quản lý có thẩm quyền đã không đào sâu thanh tra những case quản trị gia đình, vay nợ nóng và có thanh khoản cổ phiếu quá lớn “từ trong trứng nước”, mà lại để chúng hoành hành gây thiệt hại đến tài sản của hàng chục nghìn cổ đông…

Meaning: Chúng tôi nhiều lần cảnh báo quý độc giả nên đặc biệt cẩn trọng với ngành thủy hải sản vì khá nhiều rủi ro về mặt bản chất như đòn bẩy lớn, phụ thuộc thị trường nước ngoài, sắc thuế chống phá giá, dịch bệnh, phụ thuộc nguyên liệu thu mua, v.v

Hơn nữa, case IDI còn đặc biệt rủi ro hơn khi công ty chỉ có quy mô nhỏ, mới vừa được thành lập trên dưới 10 năm và hầu hết hoạt động được thực hiện ở tỉnh Đồng Tháp – một nơi địa lý xa xôi mà ít ai có thể kiểm chứng được (!) Hai công ty con Trisedco (HOSE: DAT) và CTCP Tư vấn & Đầu tư Tài chính cũng được đặt tại Đồng Tháp & An Giang. Do đó, nếu NĐT cá nhân chúng ta có người thân quen trong ngành, hoặc đơn thuần chỉ sống ở các tỉnh nầy, thì chúng tôi nghĩ vài cuộc trò chuyện hỏi thăm thì cũng đã ra được khá nhiều vấn đề mà chúng tôi không tiện trình bày ở đây liên quan đến cả Tập đoàn Sao Mai – An Giang mẹ (“ASM”).

Financials: Chúng tôi bỏ qua phần lợi thế cạnh tranh “Moat” vì nó thực sự không cần thiết ở đây. Mà ngược lại, chúng tôi muốn tập trung vào các vấn đề tài chính lớn:

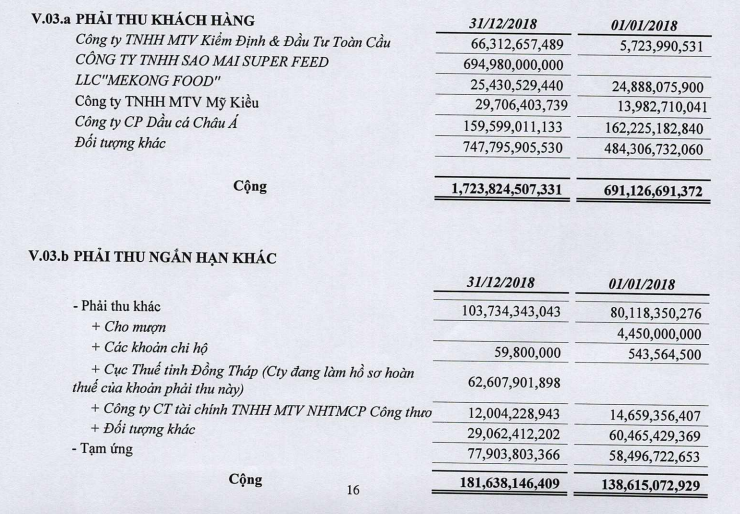

– Thứ nhất, mối quan hệ giữa tiền mặt, nợ vay và các khoản phải thu của IDI có nhiều vấn đề. Trong cơ cấu tài sản của IDI, trong tổng tài sản 6,600 tỷ, có đến 2500 tỷ là khoản phải thu (rất rủi ro), xấp xỉ 2,000 tỷ tiền mặt, 1,000 tỷ tài sản cố định, 800 tỷ hàng tồn kho và 300 tỷ tài sản khác. Trong khi đó, số dư nợ vay của công ty lên đến 3,200 tỷ đồng (!) Như vậy, có 2 câu hỏi được đặt ra: (1) Nếu IDI vay nợ dựa trên các sổ tiết kiệm trị giá 2,000 tỷ của mình, như vậy chẳng lẽ toàn bộ vốn IDI vay ra được đều dùng để bị chiếm dụng vốn tiền hàng qua các khoản trả trước & phải thu? (2) Còn nếu trường hợp ngược lại, phải chăng toàn bộ khoản tiền mặt 2,000 tỷ của IDI đều được vay ra và gửi ngược vào lại ngân hàng để cân đối? Như vậy vấn đề được đặt ra là cán bộ tín dụng của ngân hàng nào chịu trách nhiệm khoản cho vay nầy?!

– Thứ hai, số liệu doanh thu của IDI cũng dấy lên nhiều nỗi ngờ ngợ từ chúng tôi. Xét đến Vĩnh Hoàn – đầu tàu xuất khẩu cá tra cả năm 2018 đạt 8,100 tỷ doanh thu; mà IDI lại đạt đến 7,000 tỷ doanh số – tức chiếm vị trí số 2 toàn ngành, và chiếm 13% thị phần tổng kim ngạch xuất khẩu cá tra của Việt Nam (2.3 tỷ USD). Ấy vậy mà chúng tôi chưa bao giờ thấy IDI được xếp vào top 5 nhà xuất khẩu vào các thị trường lớn như Mỹ, EU, hay Nhật (!) Giả sử công ty chỉ chuyên xuất tiểu ngạch hoặc tỷ trọng doanh thu dầu cá nội địa cao hơn, thì con số trên vẫn khá bất hợp lý đối với chúng tôi.

– Cuối cùng, xét đến cổ tức, mặc dù dòng tiền tự do (free cash flow) của công ty âm 50 tỷ trong 2018 và tương đối thấp những năm trước, công ty vẫn chi trả cổ tức đều đặn trên 200 tỷ mỗi năm bằng dòng tiền từ nợ vay (!) Tại sao một công ty lại phải đi vay nợ để trả cổ tức? Đó là câu hỏi lớn mà một NĐT giá trị thông minh cần trả lời…

Management: Có quá nhiều rủi ro về quản trị của IDI đến nỗi chúng tôi không thể nào liệt kê hết: (1) Cơ cấu quản trị trên 65% nắm giữ bởi gia đình chủ tịch, hoàn toàn không hề có đối trọng và vô cùng rủi ro (2) IDI là công ty con của tập đoàn Sao Mai – An Giang với hàng loạt các ngành nghề kém liên quan, mới thành lập cách đây ít năm (3) ban lãnh đạo IDI liên tục bán cổ phiếu suốt năm 2018 (4) Vô số các tin đồn (scuttlebutt), đánh giá kém về mặt quản trị minh bạch của IDI. Như chúng tôi đã từng nhấn mạnh: “Không có lửa ắt sẽ không có khói”, khi nhiều tin đồn đến mức trực giác ta dấy lên sự nghi ngờ, nhất thiết ta phải điều tra kĩ hơn tình hình tài chính của công ty và trò chuyện với những người trong ngành để làm rõ nên sự thật.

Để kết lại, chúng tôi xin mượn lời ngài Graham: “Bạn không thể lấy con số định lượng để hợp lý hóa cho hạng lãnh đạo không đáng tin cậy (unscrupulous management).” Sau phần phân tích trên, ắt hẳn những NĐT giá trị cẩn trọng đã có được quyết định và mẫu ví dụ cho mình – chúng tôi sẽ không bổ sung gì thêm. Họa chăng chúng tôi chỉ cầu mong rằng các vị giám sát thị trường nhận thức được mức độ nghiêm trọng & phổ biến của các case đang hoành hành như vậy và xử lý sao cho chính đáng…

Saigon, đăng lại ngày 27.02.2019, bởi Skopos & Angelos – Golden Newsletter Vietnam

Đồng ý BBT, chỉ tên công ty nghe đã giống lừa đảo đa cấp rồi.

Tôi mới biết đến ấn phẩm này gần đây và đã đọc qua vài bài phân tích, cảm thấy đây là ấn phẩm chất lượng cao nhất và phân tích kỹ lưỡng, mang tính khoa học nhất, so với các trang tin lớn về tài chính của Việt Nam. Trong bài viết trên có một số điểm tôi không hiểu ý tác giả nên muốn nhận được tương tác ở các vấn đề

– “Xấp xỉ 2000 tỷ tiền mặt”: Theo báo cáo tài chính Q4/2018 thì Tiền và tương đương tiền (358 tỷ)+Đầu tư tài chính ngắn hạn (435 tỷ, giả định thanh khoản ngang tiền mặt) = 793 tỷ. Chỗ này không hiểu tiền mặt xấp xỉ tác giả muốn nói đến gồm các khoản mục nào nữa?

– Việc chi gần 200 tỷ trả cổ tức chỉ thực hiện trong Q4/2017 và Q4/2018, khi dòng tiền từ HĐKD (CFO TTM) có chút cải thiện (không lớn lắm nhưng cũng không còn âm triền miên như giai đoạn 2014-2016), dù nguồn tiền cổ tức vẫn còn phụ thuộc vào nợ vay. Nên ở điểm này, có lẽ vấn đề không quá nghiêm trọng như bài viết đưa ra?

– Đồng ý với tác giả về việc các khoản phải thu tăng mạnh vào Q4/2018 lên 2500 tỷ là con số đáng lưu ý, tuy nhiên nếu xét đến việc doanh thu Q4/2018 cũng tăng mạnh (từ khoảng 1500 tỷ ở 4 quý trước đó, lên 2700 tỷ, một con số ấn tượng và khó tin), và khoản phải thu khách hàng cũng được coi là phân bổ an toàn, thì các khoản vốn bị chiếm dụng thật sư có lẽ không hoàn toàn là 2500 tỷ.

Chào anh, rất vui khi được anh ngợi khen. Chúng tôi xin mạn phép trả lời lần lượt:

(1) Anh xem thêm mục tiền gửi dài hạn ở cuối bảng cân đối kế toán sẽ thấy anh à.

(2) Chúng tôi cho rằng đối với những DN đang có dòng tiền âm, việc họ chi trả cổ tức thay vì trả nợ vay là một hành động “khá ngược đời”. Tuy không nghiêm trọng nhưng thể hiện rằng ban lãnh đạo có vẻ chưa thực sự nhìn dài hạn vào công ty…

(3) À việc doanh thu tăng lên không tương ứng với dòng tiền tăng, mà chỉ chảy vào khoản phải thu là một “lá cờ đỏ” (red flag) rất xấu anh à… Nếu anh tìm hiểu thêm về các thủ thuật kế toán, đặc biệt trong ấn phẩm XXI tháng nầy của chúng tôi anh sẽ nhận ra anh nhé!

Chúc anh vững bước trên con đường đầu tư của mình.

S.A.F.E team

Xin cảm ơn S.A.F.E team!

Chúc team cùng ấn phẩm sẽ ngày càng thu hút nhiều độc giả hơn nữa!

Mình có một số ý kiến về case này, ad và BBT góp ý giúp mình:

– Đối với KPT tăng cao đột biến vào cuối năm 2018 là khoản đến từ nhà máy sản xuất thức ăn chăn nuôi của cty Sao Mai Superfeed (đây là công ty con ASm sở hữu 100%). Theo tìm hiểu thì IDI là chủ đầu tư ban đầu của dự án này và đến cuối năm 2018 sau khi hoàn thiện đã thực hiện chuyển nhượng lại cho Sao Mai Superfeed. Nếu loại trừ khoản này đi thì tỷ lệ KPT của IDI qua các năm khá đều.

– Đối với vấn đề về tiền gửi và nợ vay: Mình tính thử lãi suất cho vay và huy động dựa trên các con số trên BCTC như doanh thu tài chính, chi phí lãi vay, dư nợ và dư tiền đầu cuối mỗi kỳ thì thấy lãi suất cho vay trung bình đang thấp hơn lãi suất tiền gửi trung bình của công ty. Đang nghĩ đến 2 kịch bản là:

+ Kịch bản 1: công ty vay USD ở một nơi và dùng số ngoại tệ đó chuyển thành VND và gửi ở 1 nơi khác. Chỉ có điều là IDI liệu có lý do nào để mà vay được USD nhiều đến thế khi nguyên vật liệu thì ở trong nước.

+ Kịch bản 2: IDI có 1 giai đoạn tăng vốn rất mạnh. Tiền thu được ban đầu IDI để gửi ngắn hạn nhưng càng gần đây công ty chuyển sang gửi dài hạn. Cũng có thể là gửi dài hạn ở 1 bank TMCP vs lãi suất cao và dùng làm TSĐB cho các khoản vay ngắn hạn bổ sung VLĐ ở 1 bank quốc doanh. Với những khoản vay ngắn hạn có TSĐB là cash như này thì lãi suất vay là khá thấp.

(*BCTC kiểm toán không clear các khoản tiền gửi bank nào mình nghĩ cũng là vì lý do này)

– Về thị trường cá tra: Có 3 doanh nghiệp niêm yết XK cá tra hiện nay thuộc top lớn nhất là VHC, ANV và IDI. Trong số này thì VHC đến 70% xk vào Mỹ, IDI đa dạng hơn với các thị trường như TQ, Asian, Nam Mỹ,…., xk vào Mỹ rất ít (chủ yếu vẫn là trung Quốc nhưng cũng chỉ chiếm 25%), ANV là đa dạng nhất những cũng không xuất vào Mỹ là mấy. Nếu với tình trạng trade war như hiện nay và các đợt kiểm tra thương mại POR của DOC thì mình nghĩ ANV và IDI sẽ đỡ lo ngại nhất

– Về sự da dạng sản phẩm: IDI là da dạng nhất khi sở hữu mô hình chuỗi giá trị con cá tra hoàn thiện nhất với đầy đủ các sản phẩm từ fillet, dầu ăn, dầu cá, bột cá,…. Tiếp đến là ANV, sau cùng là VHC với chủ yếu là cá fillet XK

Tuy nhiên do mô hình công ty gia đình nên lợi ích cho các cổ đông nhỏ lẻ như chúng ta sẽ rất hạn chế ở case này. Cái này mình đồng quan điểm với ad