Trích đoạn đăng lại từ ấn phẩm kỳ 59, Tâm lý học về Tiền kỳ 1, tác giả Morgan Housel: https://newslettervietnam.com/an-pham-dau-tu-gia-tri-59/

Đặt mua ấn phẩm đầu tư giá trị đầu tiên và duy nhất tại Việt Nam – TGN: https://newslettervietnam.com/dat-mua-an-pham-dau-tu/

@Tác giả Morgan Housel, 2020: Có hàng triệu cách để “kiếm tiền” khác nhau, đủ mọi ngành nghề, đủ mọi tình huống mà ta không thể ngờ tới.

Song chỉ có một cách duy nhất để “giữ tiền”: đó chính là sự kết hợp hoàn hảo giữa đức tính tiết kiệm (frugality) và sự sợ hãi thường trực (paranoia). Và đó là chủ đề mà tôi không bao giờ có thể bàn đủ.

*****************

Jesse Livermore là một trong những trader vĩ đại nhất lịch sử nước Mỹ thời điểm ấy. Sinh năm 1877 nghèo khó, ấy vậy mà đến năm 30 tuổi, Livermore đã có tài sản quy đổi lạm phát ngày nay lên đến hơn 100 triệu mỹ kim!

Ba ngày Thứ Hai, Thứ Ba, Thứ Tư đen tối cuốn trôi -33% vốn hóa thị trường Mỹ thời điểm T10/1929 khiến vô số người nhảy lầu tự tử. Ở nhà, cả vợ và mẹ vợ của Livermore đều lo sốt vó, họ ngồi một góc khóc than…

Cho đến khi Livermore bước về ngưỡng cửa, vợ ông vui quá chạy ra ôm ông, nghĩ rằng ông đã làm điều gì đó khờ dại. Trái với linh cảm của hai người thân, Livermore khoe rằng ông đã short chỉ số Dow Jones và hàng loạt cp bluechips lớn và kiếm được số tiền lớn nhất trong lịch sử TTCK nước Mỹ: lên đến 3 tỷ USD/ngày tính theo lạm phát! (@S.A.F.E: chúng tôi hi vọng đến đây không còn kẻ thiếu hiểu biết nào nghĩ rằng Livermore là “hạng gà” nữa – cười; có thể nói đây là thương vụ thành công nhất lịch sử, hơn cả thương vụ The Big Short năm 2008 hoặc tương tự)

Mọi người vỡ òa lên vì vui sướng. Chính vợ của ông còn không tin nổi là họ không phá sản. Ông mua du thuyền, biệt thự xa xỉ, tổ chức tiệc tùng từ ngày này qua tháng nọ.

Ấy vậy mà 4 năm nhanh chóng trôi qua, mọi thứ bắt đầu đảo nghịch nhanh chóng… Sau cú bán khống vĩ đại năm 1929, Livermore càng ngày càng tự tin vào khả năng của bản thân, vay nợ đòn bẩy khổng lồ với các vụ đặt cược quy mô còn lớn hơn trước (!)

Vì quá tự tin, ông ta nhảy vào thị trường “bắt đáy” quá sớm bằng đòn bẩy margin, chỉ số Dow Jones tiếp tục giảm sâu -50% tiếp từ 1932 -> 1933 bất chấp nhiều động thái hỗ trợ từ chính quyền Tổng thống Herbert Hoover & Roosevelt. Vì vậy, không ai ngờ đến nổi, Livermore vĩ đại ngày nào đã bị vỡ nợ margin và trắng tay hoàn toàn.

Phá sản và cảm thấy tủi nhục, ông ta bỏ nhà ra đi mất mấy ngày. Vợ ông sợ hãi buộc phải đăng tin trên các mặt báo năm 1933 rằng: “Jesse L. Livermore, nhà đầu tư chứng khoán, ngụ tại 1100 Park Avenue, đã mất tích từ 3:00 PM chiều ngày hôm trước” – tờ New York Times đưa tin.

Cuối cùng ông ta cũng về nhà, sau vài lần cố gắng gỡ gạc lại, đến thập kỷ 1940s, hơn 60 tuổi, không còn động lực nào nữa, ông đã tự rút súng bắn vỡ đầu mình t.ự s.át… (S.A.F.E – chi tiết tại: https://wp.me/pcnhon-i1)

*****************

Nếu tôi phải tóm tắt lại bí quyết thành công về tiền bạc trong một chữ: đó chính là sinh tồn (survival).

Thống kê các doanh nghiệp niêm yết đại chúng cho thấy rằng 40% số cổ phiếu biến mất khỏi sàn sau một đến hai thập kỷ. Danh sách Forbes 400 người giầu nhất Hoa Kỳ cứ 10 năm thì có 20% số người bị loại ra hoàn toàn, không bao giờ quay trở lại nữa.

Nền kinh tế thị trường thật khắc nghiệt, song nó khắc nghiệt bởi vì việc “kiếm tiền” và “giữ tiền” đòi hỏi hai bộ kĩ năng hoàn toàn khác nhau.

Kiếm tiền đòi hỏi bạn phải chấp nhận rủi ro, lạc quan dài hạn, và làm việc cực kỳ chăm chỉ.

Giữ tiền đòi hỏi đức tính hoàn toàn ngược lại với kiếm tiền: nó đòi hỏi sự khiêm tốn, sự sợ hãi rằng những yếu tố đảo nghịch có thể cướp đi mọi công lao của bạn nhanh chóng hơn bạn nghĩ. Nó đòi hỏi một trí tuệ khôn ngoan, thông thoáng, và thành thật để nhận ra rằng thành công của bạn có rất nhiều yếu tố may mắn về thời điểm, do đó bạn không thể dựa vào nó để quá tự tin cho tương lai.

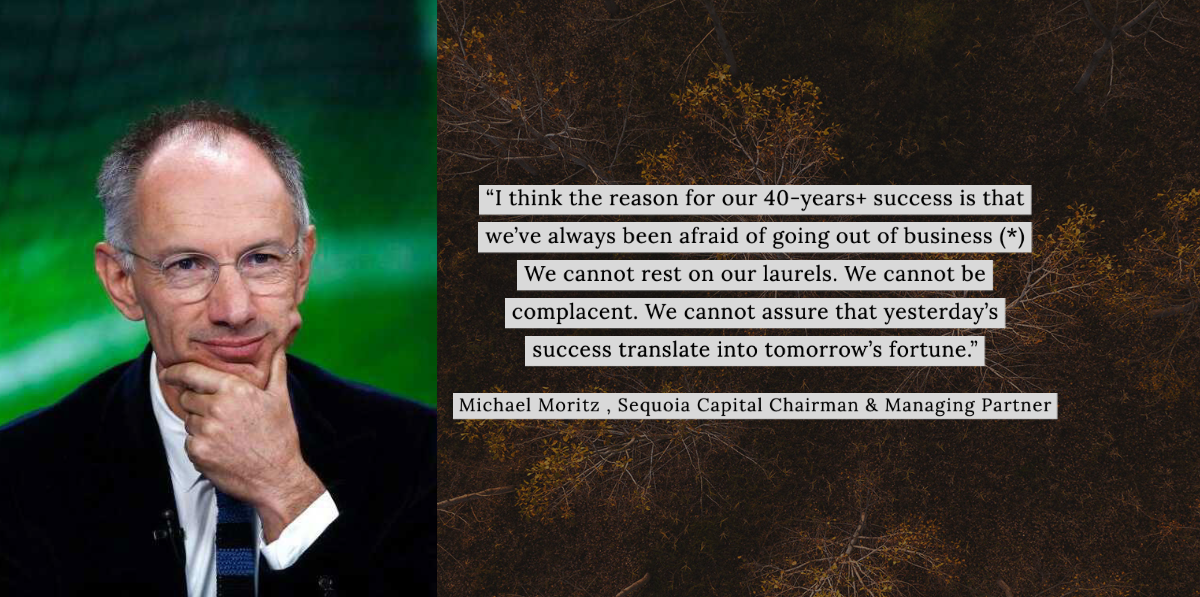

Michael Moritz, tỷ phú đồng sáng lập – quản lý chính của quỹ mạo hiểm Sequoia Capital, đã từng được hỏi bởi Charlie Rose rằng tại sao Sequoia lại thành công hơn bốn thập kỷ hơn trong khi các quỹ mạo hiểm khác chỉ được 5-10 năm là “tắt điện”?

– Moritz: Tôi nghĩ rằng lí do chúng tôi thành công bền vững là vì ngày nào chúng tôi cũng sợ rằng mình sẽ phá sản nếu sai lầm (*)

– Rose: Thật vậy sao? Vậy hóa ra chỉ những kẻ ám ảnh (paranoid) mới sống sót nổi?

– Moritz: Đúng vậy. Có rất nhiều sự thật cho đức tính đó. Chúng tôi luôn luôn giả định rằng ngày mai sẽ không hề giống hôm qua chút nào. Chúng tôi không thể buông lỏng cảnh giác. Chúng tôi không thể lười biếng và tự tại. Chúng tôi không thể giả định rằng thành công quá khứ là điểm tựa vững chắc cho thành công trong tương lai. (@S.A.F.E: quả chân lý, ngày nay Michael Moritz có tài sản ròng hơn 6 tỷ USD, Sequoia Capital backed phía sau rất nhiều cty công nghệ thành công như Apple, PayPal, Google, Whatsapp, NVIDIA, Zoom, Stripe, v.v).

*****************

Một lần nữa, sự sinh tồn.

Kỳ quan lãi kép chỉ có thể hoạt động nếu như bạn cho nó hàng thập kỷ để tăng trưởng. Nó giống như việc trồng một cây sồi (oaktree) vậy: 1-2 năm không thấy tiến triển gì, 10 năm đã khác, và 50 năm nó trở thành một cây đại thụ to lớn. Và để hưởng được cây đại thụ đó, bạn buộc phải sinh tồn qua hàng trăm cú thăng trầm bất ngờ.

Chúng ta có thể mất nhiều năm, cố gắng phân tích kĩ năng định giá và những thương vụ thành công của ngài Buffett, song ít ai lại tập trung vào những điều mà ông không làm (didn’t do):

- Ông không bao giờ vay nợ đòn bẩy (@S.A.F.E: những kẻ vay nợ margin luyên thuyên về lãi kép làm chúng tôi phì cười vì họ không biết một chút gì về lãi kép & sinh tồn).

- Ông không bao giờ hoảng loạn và bán ra mọi cổ phiếu trong 14 đợt suy thoái của cuộc đời mình.

- Ông không bao giờ ngừng học, đóng tư duy lại mà không thích ứng với các mô hình kinh doanh hiện đại mới.

- Ông không bao giờ phụ thuộc vào tiền của người khác – hay nói nôm na, việc quản lý một tập đoàn niêm yết đại chúng đồng nghĩa với việc ông không thể nào bị rút vốn và sợ short-term performance (@S.A.F.E: rất hay).

- Ông không bao giờ làm việc quá sức và nghỉ hưu sớm.

- Ông sống lâu, đơn giản là thế: vì sống lâu từ 10 tuổi đến 89 tuổi, thời gian đã giúp lãi kép của ông thuộc hạng phi thường khó ai sánh bằng.

Bạn chắc chắn đã nghe đến ngài Munger & Buffett như bộ đôi hoàn hảo, song ít ai biết rằng họ từng là bộ ba khoảng 50 năm trước: trong đó có thêm Rick Guerin.

Warren, Charlie & Rick từng đầu tư chung với nhau, cùng phỏng vấn các nhà quản lý, song tự nhiên Rick Guerin tài năng biến đâu mất. Mohnish Pabrai sau nầy vì tò mò, trong bữa ăn đấu giá với Buffett, đã hỏi về Rick Guerin và được ông trả lời:

@Warren: “Tôi và Charlie luôn luôn biết rằng mình sẽ giầu có. Cho nên chúng tôi chưa bao giờ phải hối hả làm gì. Còn Rick thì khác, anh ta chắc chắn thông minh bằng hoặc thậm chí hơn chúng tôi, nhưng anh ta hối hả hơn rất nhiều!”

Sự thật rằng trong giai đoạn lạm phát cao – bear market khủng khiếp 1973-1974, Rick Guerin với đầy ắp nợ vay margin đã buộc phải bán ra toàn bộ cổ phiếu Berkshire, Blue Chip Stamps, v.v với giá rẻ mạt ngay đáy cho ngài Buffett. Warren thú rằng ông đã phải mua nó từ Rick vì anh ta bị margin call.

Rick Guerin có đầy đủ kĩ năng “kiếm tiền”, thậm chí returns của anh ta còn tốt hơn Munger & Buffett. Nhưng anh ta lại không có thứ mà hai người còn lại có: đó chính là kĩ năng “giữ tiền”, kĩ năng sinh tồn & đức kiên trì vô hạn (*)”

Saigon, đăng lại một Chiều vui vẻ 31.07.2023, S.A.F.E team – TGN